机械设备

智能算力驱动!全球AIDC电源市场高增 国内厂商抢占蓝海新机遇

AIDC电源是人工智能数据中心的核心供电设备,伴随全球智能算力需求激增,其市场规模实现高速增长。我国AI产业蓬勃发展,智能算力规模持续扩大,核心基础设施AIDC市场随之扩容,为AIDC电源行业带来重大发展机遇与广阔空间。面对这一蓝海市场,阳光电源、麦格米特等国内厂商正加速赛道布局。未来,行业将朝着高效率、高功率密度等方

我国换热器下游多点开花 新兴领域带来强劲需求 行业向高效化迈进

换热器下游应用多点开花,其中石油化工领域领衔需求,数据中心、新能源汽车等新兴领域快速发展,为行业注入强劲增长动能。近年来,在传统需求支撑与新兴增量拉动下,行业发展态势稳健,市场规模持续扩容。叠加政策赋能,行业加速向高效化方向升级。

万亿赛道崛起 我国智能制造装备行业迅速发展 技术融合深化等成发展趋势

全球范围内,以德国“工业4.0”、美国“先进制造”为代表的战略布局持续深化,推动全球市场规模稳步扩张。在此浪潮下,中国凭借完备的产业体系与强有力的政策引导,智能制造装备产业已驶入快车道,产值规模突破万亿元,成为全球最大的应用市场之一。然而,行业在核心技术自主性、产业生态协同、复合型人才储备及中小企业普及等方面仍面临显著

市场结构升级 重构我国制冷压缩机行业竞争格局 汉钟精机等企业细分领域超车

制冷压缩机是制冷系统的核心和心脏。它从蒸发器中吸收制冷剂蒸汽,增加压力并将其排放到冷凝器,使制冷剂在系统中循环。环境保护、经济发展和新技术的进步积极推动了制冷产业的发展。作为制冷设备的核心部件,制冷压缩机具有广泛的市场需求,保持稳定增长趋势。

下游需求多点爆发 我国压滤机行业迎触底向上机遇 市场头部效应显著

压滤机作为装备制造领域的细分赛道核心装备,其发展与下游应用领域的景气度深度绑定。目前,压滤机的应用场景高度集中于矿物及加工、环保、新能源三大领域。这些领域在政策导向、资本投入及市场需求等方面形成的利好因素,共同构成了行业发展的核心需求支撑。在此背景下,压滤机行业整体有望迎来触底向上机遇。

我国液压行业分析:百亿市场规模竞逐 高端突破与绿色转型并行

历经数十载发展,中国液压行业已构建起完整的产业体系,产值规模达数百亿元,并在政策与市场需求的双重驱动下保持增长韧性。当前,行业呈现清晰的“外资主导高端、内资突破中端”的梯队化竞争格局,以恒立液压为代表的本土龙头正通过持续研发,在工程机械等核心领域加速进口替代进程。

我国磁悬浮压缩机行业:数据中心成增长核心引擎 国产替代进程加速

随着技术优势的显现,磁悬浮压缩机下游应用场景迅速扩展,包括数据中心、医药食品、工业化工和楼宇商用等多个领域。近年下游多领域需求全面爆发,为磁悬浮压缩机带来广阔发展机遇。预计到2025年底,我国磁悬浮压缩机整体市场规模将突破90亿元。

全球工业无线遥控器行业企业竞争格局分化 中国市场增势强劲 国产以性价比突围

得益于快速工业化和大规模基础设施建设的需求推动,亚太地区已占据全球工业无线遥控器主要市场份额,其中中国市场增势强劲。2024年国内工程机械行业筑底企稳,工程机械企业盈利水平有所提升,各类挖掘机和装载机产品销量均呈增长态势,成国内工业无线遥控器行业发展的重要支撑。2023年中国工业无线遥控器销售额达1.2 亿美元,同比增

我国缝纫机行业:出口机遇显现 智能化转型持续推进

我国缝纫机行业历经从基础薄弱到工业体系与产业链完备的发展历程,2024年行业复苏势头强劲,工业和家用缝纫机产量大幅提升。出口市场已成为行业发展的重要引擎,海外产业转移为企业带来机遇,头部企业积极布局。同时,在AI等技术赋能下,行业持续向智能化方向转型,头部企业推出多款创新产品,持续构筑差异化竞争优势。

头部集中+智能升级趋势强化 我国工业照明行业节能空间广阔 LED产品将加速渗透

工业照明作为工业生产体系中的重要组成部分,其发展态势与工业经济的景气程度呈现出高度正相关的关系。我国工业经济在经过多年高速发展后,进入了一个相对稳定的发展阶段。近年来,我国工业增加值总体保持增长,由2015年的23.5万亿元增长至2024年的40.54万亿元。工业经济繁荣时,企业生产活动活跃,对生产环境照明、设备运行照

我国气密性检漏仪器行业:新能源引领应用 高端领域拓展国产化新空间

目前,新能源领域需求占比43.6%,为国内气密性检漏仪器最大应用场景,核聚变、液冷等高端领域对高精度设备需求显著增长,打开气密性检漏仪器全新成长空间。

全球液压油缸行业:中国市场增量显著、中高端转型升级步伐加快

全球液压油缸市场由欧美主导,但中国增量显著,目前中国液压油缸市场规模已超越欧洲地区。随着我国“一带一路”、城镇化和巨额基建投资计划推进,特别是对中西部政策扶持和长三角一体化、粤港澳大湾区、西部大开发及京津冀地区的建设投入;工程机械行业借助国内宏观经济恢复和固定资产投资稳步推进,智能制造和自动化技术普及;深海油气开发和可

需求驱动与政策赋能 我国科学仪器行业向精密与智能方向发展

当前,科学仪器行业正迎来历史性的发展机遇。顶层设计将高端科学仪器提升至国家战略高度,一系列精准政策从战略定位、需求拉动、前沿布局与创新主体培育等多维度构建了强有力的支持体系。与此同时,下游强劲需求成为核心驱动力:全国研究与试验发展经费的持续高速增长,为科研仪器市场注入了源头活水;特别是高端制造业的快速崛起与研发投入强度

新能源装机+智能电网驱动 电力设备检测行业向数智化、绿色化延伸 市场分化深化

我国电力设备检测正处于数字化、智能化和绿色化的加速转型期。随着我国新型电力系统加快构建,电力行业绿色低碳转型成效显著,新能源装机规模持续扩张,风能、太阳能等清洁能源发电量占比快速提升。2024年风电和太阳能发电累计装机容量为14.1亿千瓦,同比增长38.6%,占总装机容量比重为36.0%,同比提高6.4个百分点。

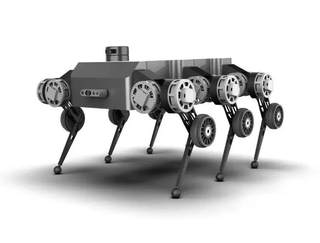

全球特种机器人市场加速扩张 中国增速领跑且高度聚焦于高价值、高刚需赛道

近年随着特种机器人技术的不断成熟以及成功的商业化运用,电力、消防、轨道交通等行业已经逐步释放对特种机器人的应用需求,全球特种机器人市场增长势头强劲,已成为机器人产业中最活跃的细分领域。数据显示,2020-2024年全球市场规模从66亿美元攀升至140亿美元,年均复合增长率达20.68%。预计2025年,全球特种机器人市

全球演艺市场回暖与消费稳定共筑长期增长基石 舞台灯光设备行业正智能化发展

2023年以来,受益于全球范围内疫情后经济复苏及文化消费信心的回升,海外演艺市场活动持续增长。从欧美发达国家到新兴市场国家,演唱会、音乐节、戏剧表演等各类演艺活动场次大幅增加,推动行业进入稳定发展阶段。据行业数据,2024年全球现场音乐产业收入已恢复至351亿美元,连续两年实现增长。其中演唱会经济表现尤为突出:全球音乐

多重因素利好下我国数控机床功能部件迎来发展机遇 国产高端市场待突破

数控机床功能部件作为核心组成部分,伴随数控机床行业的快速发展,其角色已从传统的“配套件”逐步升级为“关键模块”,并已成为决定机床性能与竞争力的关键要素,更驱动着整个市场的持续扩张与升级。

政策驱动与周期共振 我国高铁动车组轴箱轴承行业国产化突围之路

与此同时,随着首批动车组逐步进入大修周期(约10–15年),一个持续数十年的存量维修替换市场正在启动,为行业带来长期且稳定的增长动力。然而,该领域技术壁垒极高,长期以来被瑞典斯凯孚、德国舍弗勒、日本NTN等国际巨头主导。近年来,国内以洛轴、瓦轴、天马等为代表的企业在政策与科研院所支持下积极攻坚,已在“复兴号”等车型实现

工业炉窑行业:政策倒逼企业提升高端定制化产能 市场加速走向“大而强”

我国工业窑炉以销定产模式突出,市场供需总体平衡。工业窑炉以销定产模式通过订单驱动生产,能精准匹配供需,避免库存积压或短缺。2023年我国工业窑炉销量2.44万套,产量2.53万套,产销率96.27%;2024年H1我国工业窑炉销量1.04万套,产量1.08万套,产销率96.20%。

我国金属切削机床行业:汽车电子双轮驱动需求爆发 国际竞争力不断提升

进入2023年以来,在制造业设备更新换代需求释放、宏观稳增长政策持续发力等多重因素的共同驱动下,我国包括金属切削机床在内的机床行业逐步摆脱此前调整态势,进入稳步复苏增长通道,产量维持较快增长节奏。数据显示,2025年1-10月,我国金属切削机床产量达到71.5万台,较上年同期增长14.8%,延续了行业复苏向好的发展态势