机械设备

全球混凝土机械行业:三一重工等中国企业竞争力增强 混凝土泵车出口实现量价齐升

混凝土机械是工程机械领域的重要组成部分,但近几年来,全球经济形势的不稳定和基础设施建设的放缓导致混凝土机械销售额收缩。2020-2024年,全球混凝土机械销售额由109亿美元下降至64亿美元。

我国纺织机械行业恢复性增长 但经济下行压力下转型升级仍为企业“生存刚需”

2024年以来,在宏观经济平稳向好的背景下,我国纺织机械行业展现出了恢复性增长态势。尽管受低基数效应减弱的影响,部分指标增速有所放缓,但行业依然保持了稳健的发展步伐。

我国消防装备自主研发能力持续提升 行业呈现数字化、集成化发展趋势

消防安全保障着国民经济和社会发展,是衡量一个国家和城市现代文明程度的标志之一,是国家经济社会发达程度的重要体现。自改革开放以后,我国的消防产业逐渐摆脱旧有的计划经济体制,并逐步成为一个成熟系统的行业。

我国高端螺杆空压机产品国产替代空间较大 行业出口量及贸易顺差额齐升

2018-2023年间,我国螺杆空压机行业呈现稳健发展态势,市场规模和产量分别实现4.9%和4.38%的年均复合增长率。在当前“双碳”战略目标和节能减排政策持续推进的背景下,叠加下游客户对能效要求的不断提高,行业正加速向节能环保方向转型升级。

我国焊接机器人销量回升但出口萎缩 智能焊接机器人或成行业新增长点

随着技术进步,我国焊接机器人的应用边界正在不断拓展,由汽车、3C电子等标准化领域向钢结构、船舶等非标准化领域延伸。2024年,我国焊接机器人市场在经历连续两年的下行调整后终于迎来回暖,全年销量达到4.95万台,实现6.45%的同比增长。其中,弧焊机器人已成为国内焊接机器人市场主流产品,市场份额由2019年的58.33%

我国质谱仪行业呈增长态势 海外品牌垄断高端市场 国产突破下进口率有所下降

我国质谱仪市场呈现增长态势。相较2022年、2023年,2024年我国质谱仪中标数量、中标金额均大幅提升。其中高校、医疗卫生机构、科研院所为集中采购主力,总占比达73%,分别占比33%、24%、16%。

我国应急救援装备重要性日益凸显 行业逐渐向智能化、无人化方向迭代

近年随着自然灾害、事故灾难等突发事件不断发生,以及对应急救援体系建设重视程度的提升,推动了我国应急救援装备需求不断增长。一方面,各级政府不断加大对应急救援装备的采购投入,用于充实消防队伍、专业应急救援队伍等的物资储备。另一方面,众多企业为保障自身安全生产和应急处置能力,也在按需配备相关应急救援装备,促使市场容量不断扩充

6亿订单落地!政策+技术升级将推动我国氢能无人机行业商用化步伐

相较于锂电无人机,氢能无人机在能量密度、续航时间、储能效率、环境适应性、补能速度、寿命周期等多方面表现更为优越,可解决锂电池续航短及高空着火风险问题,尤其适用于物流、巡检、安防等场景。在政策端,近年来,国家及地方政府出台了多项政策来大力支持氢能飞机及氢能基础建设。在技术端,我国氢能无人机行业试验加速推进,如氢航科技、同

养老机器人行业应用加速落地但仍未大批量商用 “技术-产品-服务”闭环待打通

养老机器人下游应用行业主要是养老服务领域。国际上通常用老年人口比重作为衡量人口老龄化的标准,老年人口比重越高,人口老龄化程度也越高。其中,中度老龄化是指60岁及以上人口比重超过20%或65岁及以上人口比重超过14%。据国家统计局数据显示,截至2024年,我国60岁及以上的老年人口已达3.1亿,占全国人口的22%,65岁

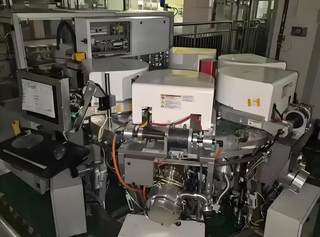

PCB电镀设备行业:多因素驱动下市场将保持增长态势 自动化、环保化为发展方向

虽然与欧洲、美洲、日本等国家和地区相比,我国PCB制造行业的发展起步较晚,但近年发展速度较快。尤其是进入二十一世纪以来,凭借亚洲尤其是中国大陆在劳动力、资源、政策、产业聚集等方面的优势,全球电子制造业产能向中国大陆等亚洲地区进行转移,我国成为了全球PCB产业增长的动力引擎,并迅速发展成为全球PCB制造中心。

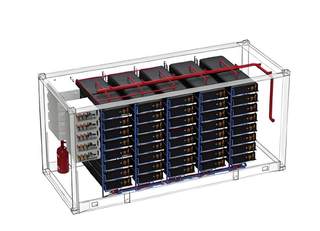

我国储能温控行业:液冷有望超过风冷 市场正迎来重要出海机遇

近年来,我国储能温控行业迎来快速发展,产品销售额由2019年的2.1亿元激增至2023年的26.6亿元。这一迅猛发展主要得益于供需两端的协同推动。目前,储能温控技术主要有风冷和液冷两种方式。其中具备更高散热效率、更快散热速度和更优均温性的风冷储能温控正快速崛起,未来有望成为储能温控市场主流。我国储能温控市场竞争格局多元

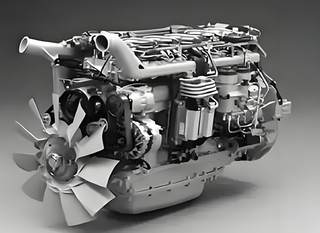

我国内燃机进口量持续减少 行业加速向绿色低碳方向转型

我国内燃机应用市场呈现出集中化的特征,2024年乘用车和摩托车两大领域合计占比超过75%。近年来,行业总体呈现稳健发展态势,2025年1-5月销量达2164.27万台,较2024年同期增长16.36%。与此同时,其进口量从2020年200.75万台降至2024年76.92万台,但进口均价持续上涨。此外,在“双碳”战略推

我国光伏设备行业蓬勃发展 国内厂商正通过客户绑定+正向研发开拓全球市场

在追求碳达峰与碳中和的国家战略引领下,光伏产业已然成为市场瞩目的焦点,其地位日益凸显,这也为光伏设备带来广阔的发展空间。发展到目前,光伏已成功超越水电,跃居全国第二大电源。2024年我国累计光伏装机容量已达887 GW,与2023年底的609 GW相比,增长45.5%,占全部装机容量的26.5%,仅次于火电;其中新增装

我国制冷设备行业下游应用场景广泛 未来市场仍有望延续正向增长

近年在全球经济不断增长、行业需求日益旺盛以及环保观念日益深入人心的背景下,制冷设备的应用范围正在持续扩大。目前制冷设备行业下游应用场景广泛,主要包括核电、化工、零售、食品、制药、冷链物流等行业。

我国涡旋压缩机行业:出口持续增长但增速放缓 变频产品内销占比提升

我国涡旋压缩机主要应用于轻型商用空调、热泵及冷冻冷藏领域。随着技术的持续迭代与完善,其应用边界正不断拓展,加速向储能、数据中心、新能源汽车等新兴领域渗透。近年来,我国涡旋压缩机总销量总体呈现上升态势,展现出良好的发展韧性。这一增长主要得益于国内外市场的协同拉动,其中内需市场发挥着更为关键的驱动作用。值得一提的是,虽然近

制冰机市场稳步扩张 中国产业链完善、技术成熟 产品将向全球化、小型化发展

制冰机是一种将水通过蒸发器由制冷系统中的制冷剂冷却后生成冰的制冷机械设备。近年来,全球制冰机行业整体呈现快速增长的态势,市场规模不断增长。数据显示,2019-2024年,全球制冰机行业的市场规模从144.8亿元增长至212.9亿元,年复合增长率为8%。预计到2028年,全球制冰机行业的市场规模将达到272亿元。

我国XR设备行业新机遇或来临 市场呈显著分化态势 AR设备实现弯道超车成为主流

近年来在科技发展的浪潮中,扩展现实(XR)设备作为前沿技术的产物,一直备受关注。不过在刚刚过去的2024年,全球范围内元宇宙相关概念出现降温,使得实体的XR产品市场出现萎缩。数据显示,2024年全球XR设备出货量为731万台,同比下降10.3%。其中VR(虚拟现实)和MR(混合现实)设备在2024年的出货量为652.8

应用向非金属拓展 我国热工装备行业空间广阔 高端产品持续渗透、国产替代需求迫切

目前我国热工装备应用领域开始由金属材料拓展到非金属材料,未来行业市场发展空间广阔。具体来看,机械制造业需求较为显著,为核心下游市场;而新材料行业正蓬勃发展,将为热工装备行业带来新增长点。

我国已成为全球最大磁悬浮柔性输送线市场 行业国产化程度较高

我国磁悬浮柔性输送线相比传统输送方式优势显著,具有巨大替代潜力。目前主要应用于锂电、3C、汽车、医药四大领域,2024年合计占比超80%。近年来,我国磁悬浮柔性输送线行业发展迅速,2020-2024年市场规模年均复合增长率高达40.48%,全球占比从31.15%提升至54.01%,成为全球最大市场。当前,我国磁悬浮柔性

我国转子压缩机产销较快增长 行业呈明显内需驱动特征 但出口市场表现也较亮眼

近年来,我国转子压缩机产量和销量均呈现整体上升态势,尤其自2023年起, 受下游家用空调行业驱动,其市场同比均保持在10%以上的高速增长,展现出较快的增长态势。当前,我国转子压缩机市场呈现典型的内需驱动特征,2024年内销占比达84.9%,占据绝对主导地位。自2024年起,出口市场表现亮眼,出口量同比增速超过20%。展