机械设备

中国正迈向教育强国 教育机器人行业极具发展潜力 技术进步带动市场高增

我国是教育大国,教育经费投入持续增加,为教育机器人行业发展奠基。我国向教育强国迈向,教育机器人市场展现出前所未有的增长潜力,成为未来教育发展的重要方向。

高压清洗机行业分析:欧美为全球主要消费市场 中国出口实现高增

目前,随着汽车的不断普及以及人们环保意识的不断加强,高压清洗机已经逐渐普及,行业市场规模不断扩大,预计2032年将增长至37亿美元。由于海外家庭户数增多、欧美汽车保有量稳定,使得欧美成为全球高压清洗机行业主要需求区域。在中国市场,随着经济不断发展和产品的普及,国内家用清洗机普及有望得到迅速提升,市场发展潜力大。同时,伴

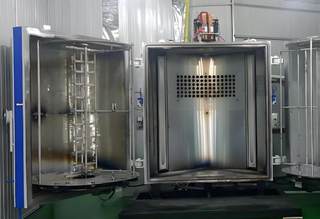

受益于技术优势及下游发展 我国真空镀膜设备行业将持续扩容 但国产化率仍待提升

随着智能手机出货量、集成电路及光电器件产量增长,市场对真空镀膜技术需求多,真空镀膜设备迎来增长机遇。与传统镀膜方法相比,真空镀膜技术具有低污染特性,对周围环境影响较小。随着国家对环保问题日益重视,真空镀膜技术应用向医疗器械、航空航天、太阳能等其他领域拓展。在此背景下,我国真空镀膜设备市场规模将进一步扩容。目前磁控溅射设

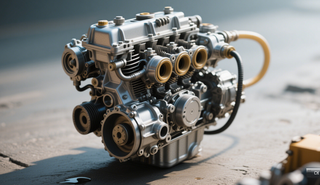

我国燃气轮机行业正处于加速追赶阶段 产量快速上升 氢燃气轮机发展潜力大

早期,我国燃气轮机以技术引进与仿制为主,但经过多年发展,行业已进入加速追赶阶段。受益于制造技术突破、政策支持力度加大以及进口替代加速,近年来我国燃气轮机产量快速增长。在数字新基建和绿色低碳发展双重驱动下,燃气轮机发电有望成为数据中心领域供电的重要方案,打开燃气轮机行业新的增长空间。

机器人灵巧手行业分析:需求即将大规模释放 国产产品价格优势显著

近人形机器人从概念走向现实的速度,开始陡然加快,而在其商业化之前还有一个挑战,是量产。进入2025年,国内多家人形机器人企业相继宣布各自的量产消息。2025年1月17日,乐聚(深圳)机器人技术有限公司在北汽越野车公司举行了乐聚第100台全尺寸人形机器人交付仪式。该公司表示,乐聚人形机器人已迈入批量交付新阶段。

我国注塑机行业:高端产品存在一定进口替代空间 贸易顺差额持续扩大

近年来,在通用型塑料、汽车和家电等核心应用领域需求驱动下,我国注塑机市场规模稳步扩容。虽然注塑机中低端市场已基本实现完全自主,但高端领域仍有部分需求依靠进口补充。2024年注塑机行业加速向高端化、智能化转型,推动出口均价显著提升,进出口价差大幅收窄。尽管其净出口量有所波动,但在出口额增长和进口额下降的双重作用下,贸易顺

亚洲领跑全球直线导轨行业 中国处重要地位 滚珠导轨占主导 市场寡头垄断格局明显

按照滚动体的不同,直线导轨可分为滚珠导轨、滚柱导轨、滚针导轨、其他导轨,其中滚珠导轨应用于线切割机床、数控机床以及通用机械传动的直线运动,占据市场主导。全球直线导轨产能主要分布在中国台湾、日本和中国大陆三个地区,市场主要被THK、上银科技(HIWIN)和 NSK三家企业瓜分,行业寡头垄断格局明显。

全球无人叉车行业蓬勃发展 中国销量一骑绝尘 三大因素推动平均销售单价下降

无人叉车成本主要集中在软件方面,其中定位及导航装置成本占比最高。无人叉车普遍采用导航方式包括磁导航、激光导航和视觉导航,在导航技术的支撑下,无人叉车自主性和智能化不断突破,在诸多领域展现强大潜力。

我国汽油机行业现状与SWOT分析:贸易顺差额不断扩大 市场正面临结构性变革

我国汽油机下游应用聚焦乘用车和摩托车,2024年合计占比超80%。其中插电式混合动力乘用车的快速发展也为汽油机市场带来了新增量。我国汽油机销量连续两年实现正向增长,销量方面,我国汽油机销量连续两年实现正向增长,2024年销量创近5年来新高。

平衡机行业平稳增长 中国为最大市场 海外厂商领先发展 集智股份为国内龙头

随着现代化批量生产下的精密制造需求增加及社会劳动力成本的上升,动平衡机被广泛使用在现代工业生产中,全球市场规模保持平稳增长。随着中国成为工业大国,国内动平衡机市场快速发展,中国市场份额超过北美和欧洲,一举成为全球最大的动平衡机市场。

我国光伏组件供需错配下市场价格及企业利润承压下滑 行业出口则“量增额减”

近年来,我国光伏组件产能和产量不断增长,同时全球光伏组件产能持续向我国集中。随着光伏组件产能扩张和下游需求不及预期,2023年起其市场供需错配矛盾突出,引发激烈市场竞争,从而导致其价格承压下跌。在此背景下,我国光伏组件行业多家上市企业归母净利润纷纷下滑,甚至出现亏损。此外,近年来我国光伏组件出口需求旺盛,出口量由201

风电齿轮箱:下游风电价格下降与大型化趋势下行业正面临降本压力

近年来,国内外风电齿轮箱市场容量逐年扩张,规模不断增长。根据统计数据显示,2023 年全球风电用齿轮箱市场规模大约56.88 亿美元,国内市场规模大约31.36 亿美元。预计到2030年,全球风电用齿轮箱市场规模将达到 88.26 亿美元,国内市场将达到 42.63 亿美元。

我国塔式起重机行业总销量大幅下跌 但出口市场增长强劲且占比提升

受房地产行业发展低迷、市场保有量过剩等因素影响,近3年来我国塔式起重机内需持续缩减,使得其总销量不断下行。同时2024年其单月总销量同比“12连跌”,同比增速大多维持在40%-70%左右。与内需疲软形成反差的是,我国塔式起重机出口市场实现强劲增长,出口量不断上升;同时其出口销量占总销量的比重也在不断提升。除了总销量、国

全球无人潜水器行业呈欧美主导、亚太崛起态势 市场为寡占型格局 ROV占比大

全球无人潜水器市场保持稳定,行业呈现出以北美、欧洲为主导,亚太地区迅速崛起的态势。在市场拓展及应用深化下,全球各区域企业展开激烈竞争,核心厂商包括Oceaneering、Kongsberg Maritime、Lockheed Martin、SAAB Group 和 TechnipFMC等,这些头部企业通过持续的技术创新

全球海洋工程装备成交规模创新高 中国市场竞争力强劲 头部企业收入将持续提升

全球海上勘探开发资本支出增多,海洋工程装备市场整体向好,2024年订单成交规模创新高。全球海洋工程装备以海洋油气装备为主,其中移动生产装备占比达50%。

下游电力等领域扩张下输送机械行业向好 带式输送机为主流 市场竞争格局复杂多元

下游行业需求变动决定输送机械行业市场规模和发展方向。近年来,随着电力、建材、钢铁、煤炭和港口等下游领域扩张,我国输送机械市场逐渐向好。输送机械分为带式运输机械和其他运输机械,其中带式运输机具有运量大、效率高、运输距离长等特点,符合港口等下游市场的运输需求,是运输机械市场主流。我国输送机械行业内企业数量众多,市场竞争格局

智能配电设备行业:社会用电需求持续增长奠定发展空间 智能化、绿色化成重要趋势

电力产业是我国经济和社会发展的重要基础,近年来,我国经济总体保持稳定发展,社会用电需求及电力产业持续增长不仅带动了智能配电设备行业的持续发展,也奠定了行业未来发展空间。根据数据显示,2024年我国全社会用电量98521亿千瓦时,同比增长6.8%;全口径发电装机容量约33.5亿千瓦,同比增长14.6%;规模以上工业发电量

银发经济或“带飞” 我国外骨骼机器人行业刚需应用丰富 企业看到新确定机会

目前,我国外骨骼机器人刚需应用丰富,其中医疗、工业制造、运动领域对外骨骼机器人的需求明确。近几年,随着国内多家机器人企业入局,外骨骼机器人已在消防、工业物流、医疗康复等多个场景有较为成熟的应用。除了B端应用领域外,外骨骼机器人也逐渐向C端民用渗透,银发经济或“带飞”行业,企业与资本方看到新市场确定机会。

电动工具行业:上游钢材与锂电池产量稳增提供坚实基础 锂电化、智能化趋势明显

近年来,我国钢材和锂离子电池的产量均呈现出稳步增长的趋势,为电动工具行业的持续发展提供了坚实基础。数据显示,特别是在2022年,我国钢材产量突破了13亿吨大关,而锂离子电池的产量更是飙升至超过239亿只。到2024年我国钢材产量达到了14亿吨,而锂离子电池的产量进一步达到了295亿只(自然只),同比增长了13.7%。

我国金属成形机床行业发展现状:利润空间收窄 贸易顺差额快速扩大

在2024年,我国金属成形机床产量出现回升,同比增长5.96%;但由于市场内卷加剧,其利润空间收窄,利润率和利润总额双双下滑。从出口来看,近年来我国金属成形机床出口额不断上升,同时其贸易顺差局面稳固,贸易顺差额快速扩大。值得一提的是,近年来我国金属成形机床数控化率不断提升,但仍然偏低,且始终远低于金属切削机床数控化率。