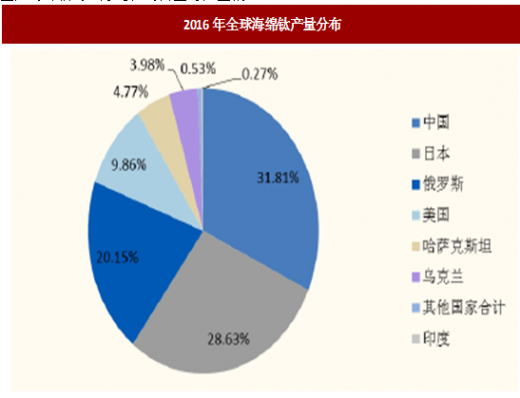

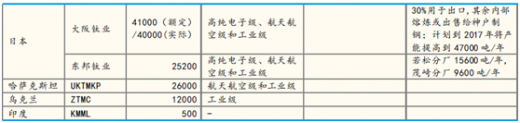

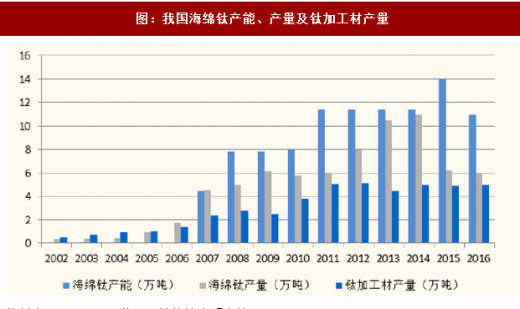

目前全球海绵钛处于产能过剩状态。中国、日本和俄罗斯是全球主要的海绵钛出产地,三国海绵钛产量占全球总产量的80%。我国是目前全球最大的海绵钛生产国,产量约占全球的1/3。随着行业整体产能的去化,2016年全球和我国的海绵钛产能利用率均出现同比回升。

根据统计测算,2016年全球共计生产海绵钛17万吨,总产能约29万吨,产能利用率65%;我国生产海绵钛约6万吨,约占全球产量的31.8%。

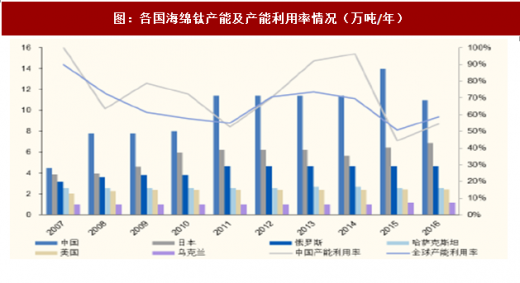

图:各国海绵钛产能及产能利用率情况(万吨/年)

我国的海绵钛产业整体“大而不强”,高端海绵钛产能比例较小,国产海绵钛多用于对品质要求相对较低的工业用中低端钛材。

通过镁还原四氯化钛生产海绵钛的过程中,国外广泛采用的是多极电解槽和无隔板镁电解槽,而国内海绵钛生产技术中镁电解是个薄弱的环节,造成国产海绵钛的电耗和氯耗都偏高。

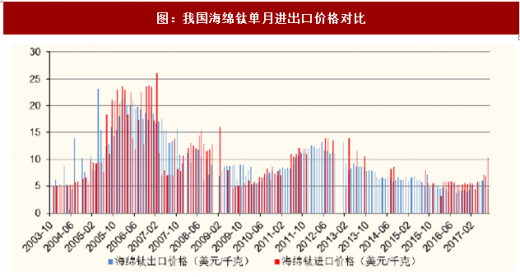

航空航天级海绵钛的纯度相对较高、粒度相对较小,一般而言,其价格也比其他级别海绵钛高10%-20%。我国的海绵钛出口价格往往低于进口价格,说明进口海绵钛中高端海绵钛比例高于出口,印证国内高品质海绵钛产能仍然不足。国内“90”级海绵钛产量占生产总量的40%,“95”级海绵钛占比更小,为8%-10%;而在日本和俄罗斯,“90”级海绵钛所占比例是70%,而“95”级则可达30%-40%。

从全球范围来看,主要的高端海绵钛生产商集中于俄罗斯、日本、美国和哈萨克斯坦,我国高端海绵钛目前仍较多依赖进口。根据统计,我国海绵钛企业的航空级海绵钛成品率在30%左右,而俄罗斯等国的成品率高达70%以上甚至接近90%。

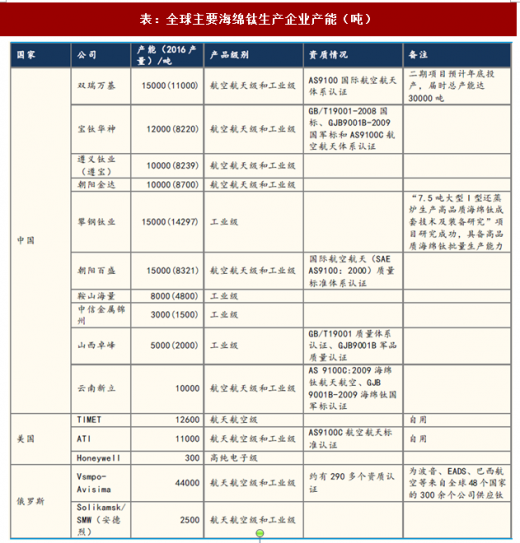

俄罗斯的Vsmpo-Avisma是最大的海绵钛生产企业,年产能可达4.4万吨,公司约有290多个资质认证,为波音、EADS、巴西航空等来自全球48个国家的300余个公司供应钛。

全球三家具有稳定高纯电子级钛产能三家公司中的两家在日本(三家分别是大阪钛业、东邦钛业和美国Honeywell),美国目前生产的航空航天级海绵钛多属自用。

我国航空航天级海绵钛的规模化生产起步较晚,目前能够生产国际标准认证的航空航天级海绵钛企业仅有四家,其中仅有宝钛集团旗下的宝钛华神和中外合资企业云南新立具备国军标资质,而只有宝钛华神具备直接向军方供货海绵钛

我国海绵钛行业产能过剩问题自2015年开始凸显,2015年,我国海绵钛产能达到历史峰值14万吨,而当年全国海绵钛产量仅6万吨,产能利用率不足50%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。