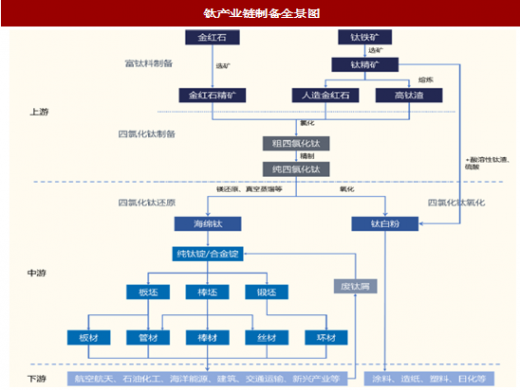

钛工业是石油、化工、航空航天制造业等工业的基础。完整的钛产业链可大致划分为三大部分:(1)上游资源产业,包括钛铁矿、金红石等钛矿资源,以及由钛铁矿加工而成的人造金红石、钛渣和四氯化钛;(2)中游包括海绵钛的还原或熔盐制取,进而熔铸钛锭和钛加工材(锻件、坯棒板管线丝材等),以及一个截然不同的行业钛白粉(化工)的制取;(3)下游各应用领域,钛零部件下游有航空航天、石油化工、海洋能源、核电、汽车、体育医药等行业,钛白粉的下游有涂料、造纸、塑料、日化等行业。

目前全球拥有从矿石处理到钛材生产完整钛工业的国家只有美国、俄罗斯、乌克兰、哈萨克斯坦、日本和中国,其中美、俄、日三国为传统钛工业强国,而我国属于全球的钛矿资源储量大国,我国的钛工业体系刚刚建立,正在日趋完善。

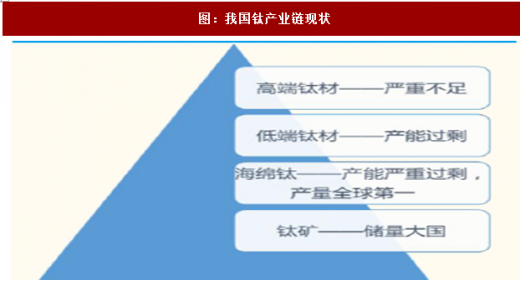

整体而言,我国的钛工业处于高低端供需状况迥异的结构性失衡状态。

我国是钛矿资源的储量大国,但纯度较高的钛精矿仍需依赖进口;

我国海绵钛产量已位列全球第一,海绵钛总体供给量远远大于需求,但航空航天级高端海绵钛产能仍然不足;

在钛材加工领域,高端钛材产能相对匮乏,民机用钛几乎全部来自进口,而较为低端的工业用钛已成为竞争激烈的

我国钛资源储量丰富,但钛精矿主要依赖进口

钛是一种常见金属,在地壳中的含量排在第九位,是铜的61倍。地壳中的钛元素主要存在于钛铁矿和金红石,钛铁矿是地壳含量最大的钛矿,其中二氧化钛含量约35%-65%,还有少部分钛元素存在于金红石中,其二氧化钛含量高达95%以上,这两种矿石是生产金属钛的主要原料来源。

参考观研天下相关发布的《2017-2022年中国钛行业市场发展机遇及投资前景预测报告》

根据统计,目前全球已探明的钛铁矿储量为7.7亿吨,主要分布于中国、澳大利亚和南非;已探明天然金红石储量仅5900万吨,其中45%集中于澳大利亚。

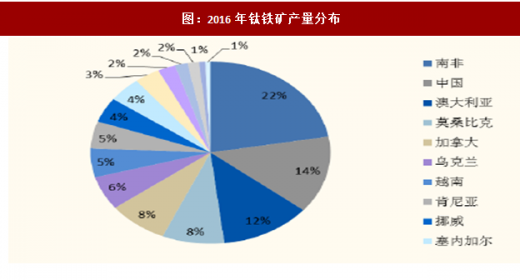

2016年全球共计出产钛矿660万吨,其中钛铁矿586万吨,占比89%,主要出产国为南非、中国、澳大利亚、和莫桑比克;全球出产金红石74.3万吨,主要出产国为澳大利亚、塞拉利昂、乌克兰和肯尼亚。

全球钛矿资源供应属于垄断市场,由Rio Tinto、Iluka、BHP Billiton、Exxaro、Bemax和CRL等为数不多的跨国矿业公司掌握,几家公司合计拥有钛精矿市场份额的60%左右,其中Rio Tinto一家就拥有全球25%以上的钛矿资源(含BHP Billiton向其出售的钛矿总量)。

我国钛资源储量居世界之首,占全球探明储量的28.6%。我国98.9%的钛资源集中于钛铁矿,主要分布于四川、云南、广东、广西及海南等地,其中攀枝花-西昌是中国最大的钛资源基地,钛资源量占全国钛储量的90%。

我国的钛铁矿属于伴生矿产,其开发利用受到其主矿产铁矿的影响,因此我国钛资源综合回收率只有26%左右2;此外,我国的金红石探明储量较低,品味也相对较低,绝大部分选冶难度大、成本高,因此在我国,生产钛金属所需的钛矿基本需要依靠进口3。

我国每年对钛精矿的进口量远远大于出口。根据统计,2016年,我国共计生产钛精矿399万吨,同比2015年增长0.34%;进口钛矿砂及其精矿255万吨,同比增长35.5%,进口增幅远大于本国生产。我国大部分进口钛精矿来自莫桑比克、澳大利亚、肯尼亚和越南。

我国具备钛精矿产能的企业多达400余家,主要的钛精矿采选企业包括攀钢矿业、龙蟒矿冶、重钢西昌矿业以及安宁股份等。上述四家企业均集中于我国攀西地区,产品以钒钛铁精矿为主,四家公司的钛精矿年产能合计约225万吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。