参考观研天下发布《2018年中国冷轧不锈钢市场分析报告-行业深度分析与投资前景研究》

冷轧不锈钢行业的市场竞争状况

(1)精密冷轧不锈钢板带领域市场竞争状况

我国精密冷轧不锈钢板带行业发展历史较短,成立于 1998 年的上海实达是我国第一家精密冷轧不锈钢板带生产企业。2004 年之前,我国精密冷轧不锈钢板带主要依赖进口,但经过近 20 年的发展,我国精密冷轧不锈钢板带的生产能力大大提高,尤其在技术水平方面实现了跨越式提升。

由于精密冷轧不锈钢板带属于冷轧不锈钢行业的高端产品,有着技术水平高、附加值高、定制化程度高等特点,国内能够进入此领域的生产厂家数量不多,尤其在 0.2mm 以下的高品质精密冷轧不锈钢板带领域,能够较大批量生产的厂家更少。

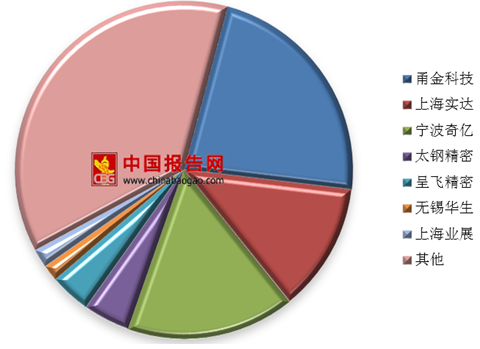

近年来,我国精密冷轧不锈钢板带领域较大规模企业数量基本稳定在 20 家左右,主要包括上海实达、甬金科技、宁波奇亿、太钢精密、呈飞精密、无锡华生、上海业展等企业。

(2)宽幅冷轧不锈钢板带领域市场竞争状况

国内早进入宽幅冷轧不锈钢板带生产领域的企业是太钢集团,后成立太钢不锈从事宽幅冷轧不锈钢板带的生产和销售。随着中国不锈钢市场的迅速发展,外资不锈钢企业也不断进入中国市场,如浦项制铁公司先后设立张家港浦项和青岛浦项,德国蒂森克虏伯投资设立上海克虏伯。虽然民营不锈钢企业进入该行业较晚,但以其高效的决策机制和相对较低的管理及制造成本,在市场竞争中崭露头角,逐渐成为该市场领域中成长快的企业。

经过十几年的发展,中国宽幅冷轧不锈钢板带领域已形成了以太钢不锈、宝钢不锈(含宁波宝新、宝钢德盛)、张家港浦项(含青岛浦项)、宏旺集团、甬金科技、北海诚德、鞍钢联众以及酒钢宏兴等企业为主的竞争格局。

行业的发展趋势

1、 冷轧不锈钢行业市场需求趋势

从国内市场来看,作为全球 大的不锈钢生产国,中国不锈钢粗钢产量已占世界不锈钢粗钢总产量的 50%以上。同时,我国也是全球 大的不锈钢消费市场,约占全球不锈钢消费总量的 40%左右。随着近些年国民经济的快速发展和人民生活水平的不断提高,以及城镇化建设、制造业升级、消费水平升级和不锈钢应用领域拓展形成新的需求增长点,我国不锈钢表观消费量整体上保持较稳定的增长。

随着我国产业结构的转型升级,高端不锈钢应用领域不断扩展,根据已经公布的《钢铁工业调整升级规划(2016-2020 年)》,国家将重点支持高技术船舶、海洋工程装备、核电、先进轨道交通、电力、航空航天、机械等领域重大技术装备所需高端钢材品种的研发和产业化,持续增加有效供给。因此,冷轧不锈钢行业将会朝着更加高端化、定制化的方向发展。

2、 冷轧不锈钢行业市场供给趋势

在精密冷轧不锈钢板带领域,虽然面临比较高的技术和资金门槛,但领域外的不锈钢冷轧企业为了向高端冷轧领域拓展,积极进行高端精密冷轧不锈钢板带的研发,未来会有更多的不锈钢冷轧企业涉足此领域。同时,领域内的行业龙头如上海实达、甬金科技和宁波奇亿等企业不断加强技术和研发的力度,进一步巩固并扩大市场份额。此外,行业内低端精密冷轧不锈钢板带企业,已经越来越不能满足下游客户不断升级的品质需求,将来会逐渐退出市场竞争。

在宽幅冷轧不锈钢板带领域,由于 2013-2017 年期间冷轧不锈钢产能增长较快,冷轧不锈钢产量持续高于同期表观消费量,因此,将导致此领域更加充分的市场化竞争。此外,由于下游各行业的产业升级和产品更新换代越来越快,对处于上游的宽幅冷轧不锈钢板带企业来说,会不断加强与其上游冶炼和热轧厂商以及下游不锈钢应用领域客户的研发合作,提升自身的定制化加工能力,积极推动行业生产工艺和技术装备的升级换代,满足下游客户越来越高端的需求。

3、 冷轧不锈钢行业利润水平趋势

冷轧不锈钢行业属于不锈钢压延加工行业,行业的定价通常采用在产品成本的基础上,综合考虑市场供需状况和价格行情、库存情况、市场销售策略等因素进行销售定价。但由于原材料成本一般占冷轧生产成本的 90%左右,因此,冷轧不锈钢行业利润水平容易受到原材料供给和价格波动等因素的影响。

经过近些年的发展,我国冷轧不锈钢行业尤其是宽幅冷轧不锈钢板带领域的市场竞争格局发生了较大变化,市场集中度不断提升,冷轧不锈钢行业的利润水平有所下降。但长期来说,随着行业市场竞争格局趋于稳定,行业整体的利润水平也将趋于稳定。

4、 行业上下游深度合作与行业整合趋势

在钢铁行业供给侧改革持续推进的大背景下,无论是上游不锈钢冶炼和热轧厂商,还是下游的不锈钢冷轧厂商,都在寻求上下游更紧密的合作。对上游不锈钢冶炼和热轧企业而言,确保长期稳定的冶炼、热轧产能的消化是其长期市场战略;而对不锈钢冷轧企业来说,优质热轧原材料的稳定供应是行业内企业持续稳定经营的重要保障。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。