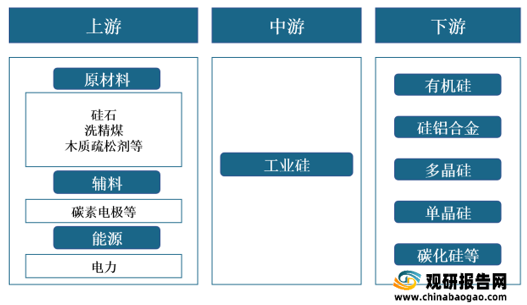

一、上游分析

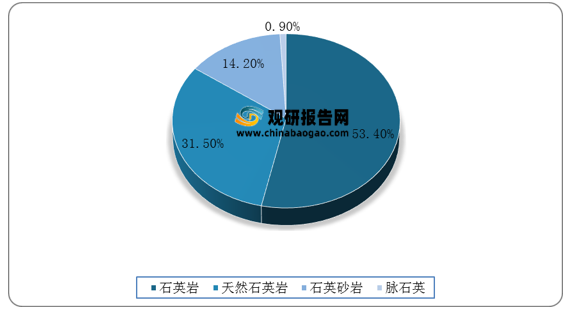

1.硅石

硅石是脉石英、石英岩、石英砂岩的总称,主要用于冶金工业用的酸性耐火砖。根据数据显示,我国硅石资源主要分布在石英岩中,占比达53.4%;其次为天然石英砂,占比达31.5%;石英砂岩占比达14.2%。

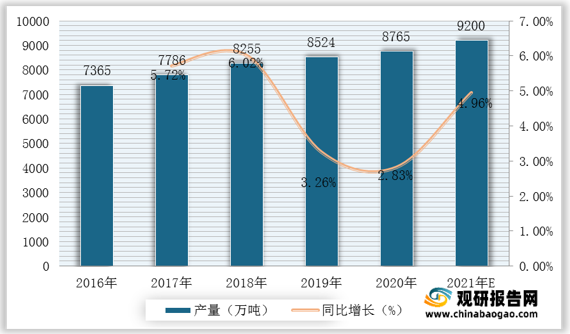

2.石英砂

我国石英岩储量丰富,石英砂是石英石经破碎加工而成的石英颗粒。根据数据显示,我国石英砂产量稳定增长,由2016年的7365万吨增至2020年的8765万吨,年均复合增长率4.4%;据推测,2021年我国石英砂产量可达9200万吨。

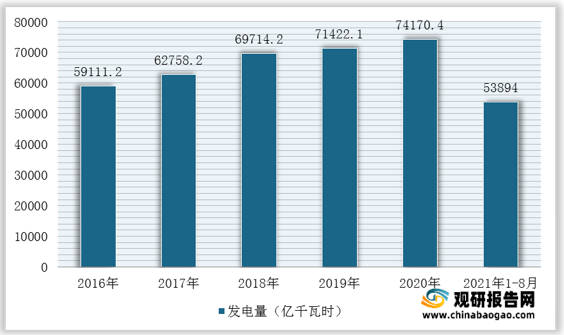

3.电力资源

金属硅作为有机硅、多晶硅等硅产业链的上游,是碳排放大户。根据数据显示,2021年1-8月我国发电量达53894亿千瓦时。生产一吨金属硅需要耗电1.3万度,以火电为能源的金属硅单吨碳排放达15.91吨二氧化碳当量,以水电为能源的金属硅单吨碳排放为5.32吨二氧化碳的量,预期未来行业新增产能将受到严格限制,进而推动金属硅价格维持高价。

二、中游分析

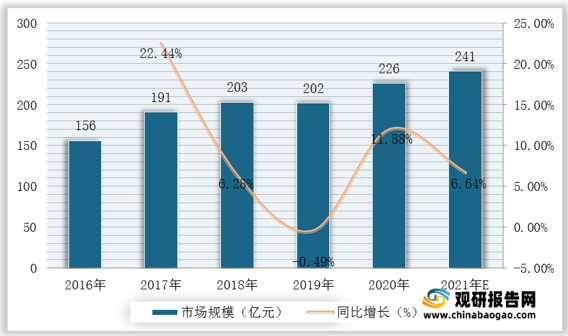

1.市场规模

根据观研报告网发布的《2021年中国工业硅行业分析报告-市场竞争现状与未来前景研究》显示。近年来,我国为达碳中和、碳达峰的目标,可再生能源化转型势在必行,从而也带动了大宗原料工业硅的市场规模。根据数据显示,2019年我国工业硅市场规模达202亿元,2020年我国工业硅市场规模达226亿元,同比增长11.88%;预计2021年我国工业硅市场规模可达241亿元。

2.产量

近几年,我国工业硅因新疆检修产能增多、云南限电减产等原因,产量有所下滑。根据数据显示,2020年我国工业硅产量达223万吨,较2019年同比增长0.9%;2021年上半年我国工业硅产量可达123万吨,较上年同期同比增加28.4%。

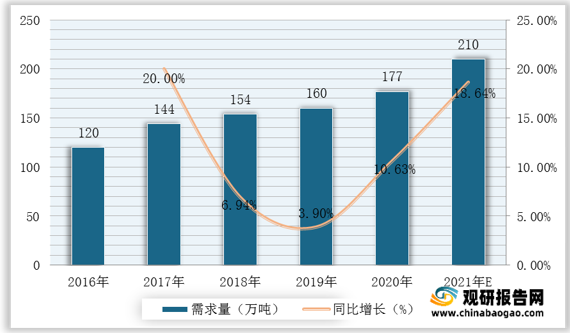

3.需求量

工业硅主要需求增量来自光伏和有机硅,我国工业主要产地位于新疆、云南和四川,受云南地区限电、新疆地区限煤政策影响,工业硅产能开工受限,导致工业硅货源供应偏紧。根据数据显示,2019年我国工业硅需求量达160万吨,2020年我国工业硅需求量达177万吨,同比增长10.63%;预计2021年我国工业硅需求量可达210万吨。

4.企业优势分析

现阶段,我国工业行业产业链中游优秀企业主要包括新疆合盛硅业有限公司、云南永昌硅业股份有限公司、蓝星硅材料有限公司、茂县潘达尔硅业有限责任公司等。

| 企业名称 |

优势分析 |

| 新疆合盛硅业有限公司 |

产业规模优势:公司在浙江嘉兴、四川泸州、新疆石河子、新疆鄯善、新疆奎屯分别设有生产基地,是中国采用“煤电硅”一体化循环经济产业园发展模式,同时生产工业硅、有机硅、石墨电极的企业之一。经过十几年的深耕,公司已拥有完整的硅产业链,其中工业硅产量连续6年位列中国第一。 |

| 云南永昌硅业股份有限公司 |

生产规模优势:年产金属硅5万吨、硅铁5万吨、微硅粉2万吨。十二五期间,公司将投资10亿元,启动10万吨/年化学级金属硅节能环保翻番项目,项目建成后,生产规模将达到年产金属硅15万吨、硅铁5万吨、微硅粉6万吨。 |

| 生产优势:本着“装备、国内、环境友善、科学发展”的原则,公司于2005年到2008年投资5亿元建成了年产工业硅5万吨、硅铁5万吨、粒度硅粉4000吨生产线各一条,共有25000kva、12500kva矮烟罩半封闭旋转式矿热电炉7台,生产线上采用了组合式电极把持器、110kv电压直供电炉、高低压补偿、变频调速、德国西门子plc自动配料控制、世界的收尘和微硅粉加密、粒度硅粉加工等技术。技术和装备的使用,使各项经济技术指标都达到了行业内水平,得到了业内和人士的赞誉。 |

|

| 蓝星硅材料有限公司 |

企业规模优势:蓝星硅材料有限公司的主要产品是微硅粉和工业硅。蓝星硅材前身是甘肃电石厂,2002年8月进入蓝星后,实现了跨越式转变,先后从德国德玛格公司(SMS)引进工艺及关键设备,建成了具有世界级规模和领先水平的化学级金属硅生产装置,目前具有5万吨/年的生产能力;同时配套从挪威埃肯公司合作引进的利用干法正压大布袋除尘技术的烟气回收装置,年可回收微硅粉2.5万吨。 |

| 茂县潘达尔硅业有限责任公司 |

公司生产设施优势:工业园区有一座50万KVA国网供电系统和220KV变电站;公司建有110KVA开关站、为工业硅生产提供了电力保证;自动化送料系统、精准的配料是产品质量的保证,同时减轻了劳动强度,改善了劳动环境,减少了劳动定员,真正实现科学、文明的生产;目前最先进的环保除尘系统回收了烟尘,实现了目前清洁的花园式工厂。 |

| 企业规模优势:茂县潘达尔硅业有限责任公司是一家拥有目前国内最大的33000KVA矿热炉的现代工业硅生产企业。其公司前身为“汶川潘达尔硅业有限责任公司”因5.12特大地震后,北移搬迁至茂县槽木工业园重建。公司占地200余亩,厂区气势恢宏、错落有致、绿树成荫、花卉繁茂、公路环绕宽畅。现已陆续投资3.4亿元,建成拥有3台33000KVA矿热炉规模的公用配套工程:供电、供水系统;自动化配料系统;国际一流设备的质检中心以及生活辅助设施。 |

三、下游分析

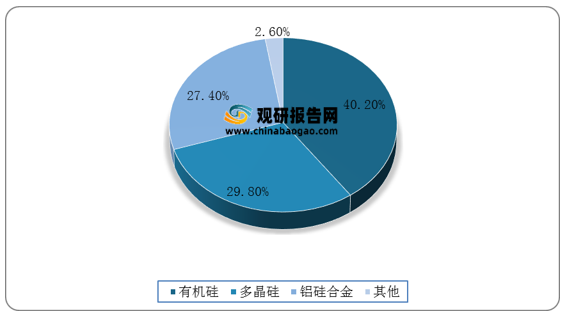

1.产品市场占比情况

近年来,我国工业硅下游市场需求以有机硅为主,2020年有机硅的市场占比达40.2%;其次为多晶硅,市场占比达29.8%;硅铝合金市场占比达27.4%。

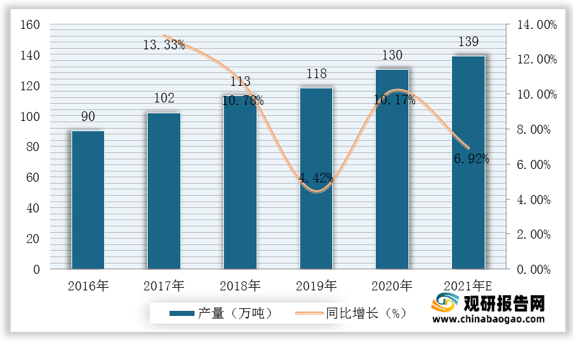

2.主要产品产量

(1)有机硅

有机硅即有机硅化合物,是指含有Si-C键、且至少有一个有机基是直接与硅原子相连的化合物,习惯上也常把那些通过氧、硫、氮等使有机基与硅原子相连接的化合物也当作有机硅化合物。观研报告网发布的资料显示,2020年我国有机硅产量达130万吨,较2019年同比增长10.17%;据推测,2021年我国有机硅产量可达139万吨。

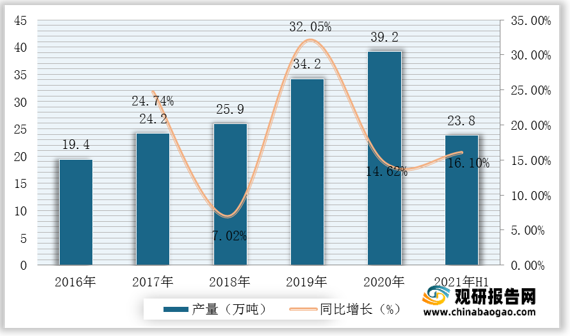

多晶硅可作拉制单晶硅的原料,多晶硅与单晶硅的差异主要表现在物理性质方面,多晶硅的生产技术主要为改良西门子法和硅烷法。目前,我国部分先进企业的生产成本已达全球领先水平,产品质量多数在太阳能级一级品水平。根据数据显示,2019年我国多晶硅产量达34.2万吨,2020年我国多晶硅产量达39.2万吨,同比增长14.62%;2021年上半年多晶硅产量达23.8万吨,较上年同期同比增长16.1%。

(3)铝硅合金

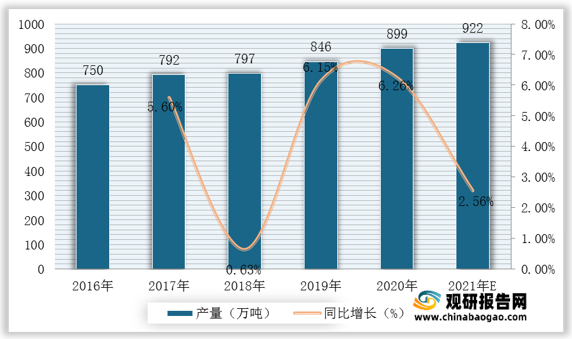

铝硅合金是一种以铝、硅为主要成分的锻造和铸造合金,一般含硅量为11%,同时加入少量铜、铁、镍以提高强度。根据数据显示,2020年我国铝硅合金产量达899万吨,较2019年同比增长6.26%;据推测,2021年我国铝硅合金产量可达922万吨。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。