纯碱

2016-2020年我国纯碱产量平稳增长,其中,2020年的产量达2812.4万吨,同比下降2.9%。2021年1-6月,我国纯碱产量为1483.3万吨,同比增长5.6%。

2021年国内纯碱新增产能项目不多,主要是甘肃金昌20万吨搬迁装置,江西晶昊有扩产计划,据悉连云港碱业130万吨纯碱装置计划2021年年底前退出市场,2021年国内纯碱市场检修厂家不多,部分厂家推迟检修时间,预计2021年国内纯碱总供应量较2020年有所增加。

| 公司名称 |

地点 |

工艺 |

扩建/新建产能 |

预计投产时间 |

| 河南骏化 |

驻马店 |

联碱法 |

20 |

待定 |

| 甘肃金昌 |

金昌市 |

联碱法 |

20 |

2021年上半年 |

| 江西晶昊 |

樟树市 |

氨碱法 |

20 |

2021年上半年 |

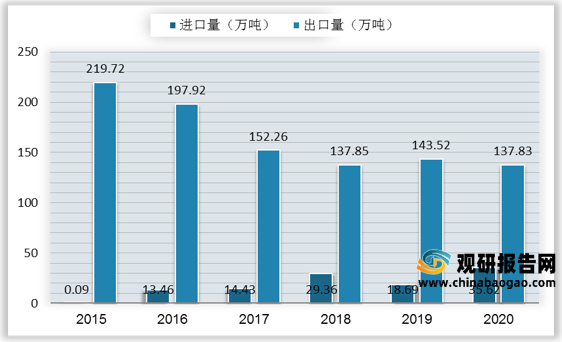

此外,我国也是纯碱出口大国,近五年来产品出口量呈下滑态势,但仍远远高于进口量。2020年我国纯碱进口量为35.62万吨,出口量为137.83万吨。

石英砂

石英砂品类主要包括普通石英砂、精制石英砂、高纯石英砂、熔融石英砂,其中,普通石英砂和精制石英砂产量最多,占比分别约50%、43%。

| 类型 |

产量占比 |

SiO2 |

Fe2O2 |

粒度范围 |

其他特征 |

| 普通石英砂 |

50% |

90%-99% |

0.02%-0.06%目 |

5-220 |

外观部分大颗粒,表面有黄色包囊 |

| 精制石英砂 |

43% |

99%-99.5% |

0.015%-0.02%目 |

5-480 |

外观白色或结晶块 |

| 高纯石英砂 |

7% |

99.5%-99.9% |

≤0.001% |

1-0.5 mm 0.5-0.1 mm 0.1-0.01 mm 0.01-0.05mm |

采用优质天然石英石,经过精心挑选,精细加工而成 |

| 熔融石英砂 |

99.9%-99.95% |

5PPM-25PPM |

LiO1-2PPM AI2O320-30PPM K2O20-25PPM Na2O10-20PPM |

无色透明块状,颗粒或白色粉末 |

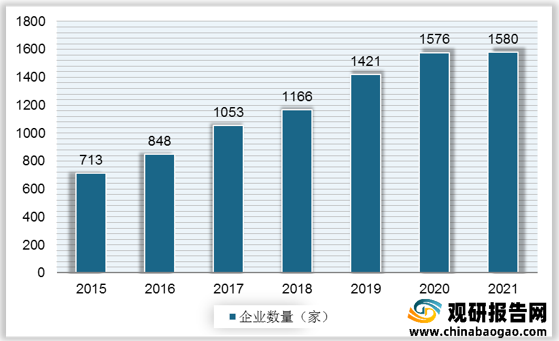

我国石英砂相关企业数量逐年增长,从2015年的713家增至2021年的1580家,

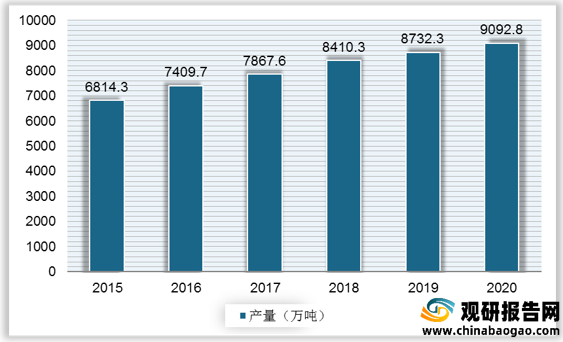

2015-2020年我国石英砂行业产量稳步增长,从6814.3万吨增至9092.8万吨,年均复合增长率约5.94%。

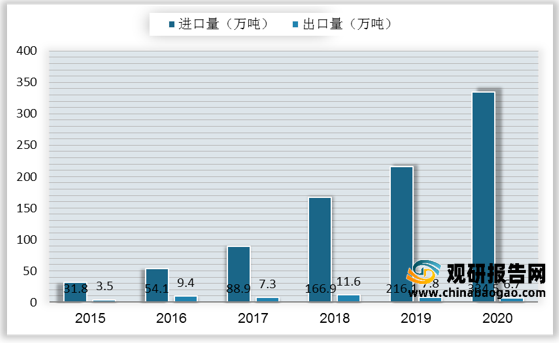

虽然我国石英砂逐年增长,但仍需大量进口石英砂产品,主要是高端玻璃原材料为高纯石英砂,而国内高纯石英砂供给较紧缺。

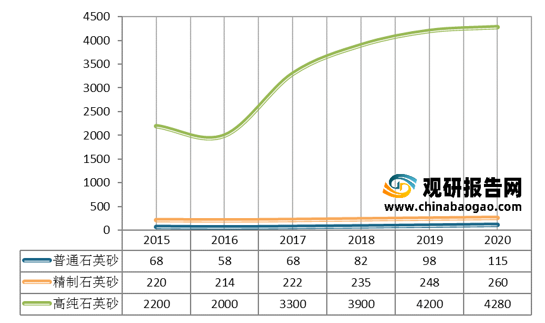

普通石英砂及精制石英砂行业的特点是一般单价不高,单位质量产品的附加值不大,但其用量很大,工业产值十分可观;而高纯石英石是石英制品的原料,是硅产业高端产品的物质基础,广泛运用于光伏、电子信息、光通讯和电光源等行业,在电子信息、新材料和新能源等战略性新兴产业中具有重要地位和作用,其单位质量产品的附加值很高。2020年我国普通石英石均价为115元/吨,精制石英石均价为260元/吨,高纯石英石均价为4280元/吨。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。