|

|

2021E |

2022E |

2023E |

2024E |

2025E |

| 新增装机容量预测(GW) |

165 |

220 |

260 |

300 |

340 |

| 3.2mm光伏玻璃需求(万平方米) |

58175.7 |

69938 |

75140 |

78030 |

78608 |

| 2.5mm光伏玻璃需求(万平方米) |

36647.33 |

45104.4 |

29614 |

18793.5 |

0 |

| 2.0mm光伏玻璃需求(万平方米) |

36647.33 |

67656.6 |

118456 |

169141.5 |

232356 |

| 3.2mm对应原片需求量(万吨) |

597.4 |

718.2 |

771.7 |

801..3 |

807.3 |

| 2.5mm对应原片需求量(万吨) |

301.4 |

370.9 |

243.5 |

154.6 |

0 |

| 2.0mm对应原片需求量(万吨) |

247.3 |

456.5 |

799.3 |

1141.3 |

1567.9 |

| 原片产能需求合计(万吨) |

1146.1 |

1545.7 |

1814.5 |

2097.2 |

2375.1 |

需求端驱动因素分析

一、光伏发电平价化和环保目标为光伏玻璃行业发展提供机遇

驱动之一:光伏平价化。过去近二十年,光伏发电的规模增长很大程度是由政府补贴和环保目标推动,光伏发电的成本缺少市场化竞争力。受到 2018 年“531”政策的影响,国内光伏市场的短期需求受到抑制,直至2019 年5月底光伏政策落地,推行竞价补贴和平价并行。2020年,随着组件等关键设备的效率提升、运维能力提高,光伏发电成本逐渐下降,逐步实现平价。在资源条件优良、建设成本低、投资和市场条件好的地区,光伏发电成本已达到燃煤标杆上网电价水平,已经具备不需要国家补贴平价上网的条件。光伏玻璃能够平价上网确保了光伏“后补贴”时代年度新增装机量的稳健增长,装机量的增长将进一步带动必要组件光伏玻璃行业的发展。

驱动之二:“碳达峰”“碳中和”等环保目标。为达到 2030 年中国非化石能 源比重25%,年均新增装机量将在70-95GW。2020 年9月联合国大会上表示力争2030年前实现碳达峰,2060 年前实现碳中和,之后的经济工作会议上明确要做好“碳 达峰”、“碳中和”工作,加快调整优化产业结构、能源结构,大力发展新能源。为达到2030年中国非化石能源占一次能源消费比重25%目标,“十四五”期间光伏年均新增装机量将在70-95GW间。光伏装机量提升将带动光伏玻璃需求持续扩容。

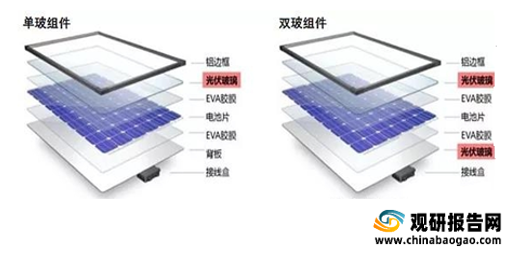

二、双玻组件渗透率5年有望翻倍增长,带来更大需求弹性

双面双玻组件是一种能够用正反面接收太阳光进行发电的电池组件,现在组件发展趋势从以前的单玻向双玻发展,原因是玻璃的抗腐蚀性,耐磨性,不可降解,阻燃性等优势比背板优异太多,安装后光伏组件的安全性,对电池片的保护强度,使用寿命都会有一定的提升。此外,在组件生产成本和总量基本相同的情况下,2mm双面双玻组件度电成本比单玻组件低4.34%。双面双玻组件性价优势逐渐显现,渗透率不断提升。

| 对比项目 |

单玻组件 |

双玻组件 |

| 衰减度 |

质保是25年衰减大约在0.7%左右。生命周期没有双玻的长 |

30年衰减大约在0.5%左右,双玻组件具有生命周期更高的发电量,比普通组件高出21% |

| 耐磨性 |

玻璃耐磨性很低,玻璃的优越性很低,对于成本来说比较高 |

双玻组件的玻璃耐磨性很高,而且玻璃法人绝缘性优于背板,满足更高的系统电压 |

| 适用范围 |

适用于工业方面,对环境的要求比较高,而且透水性低 |

适合用于居民住宅、化工厂、海边、水边、酸雨或者盐雾大的地区的光伏电站 |

| 是否需要铝框 |

需要铝框 |

不需要铝框 |

资料来源:观研天下整理

双玻组件与单玻组件成本对比

|

|

2.0mm双玻组件 乐观估计:增加27%发电量 |

2.0mm双玻组件 保守估计:增加5%发电量 |

3.2mm单玻组件 |

| 光伏电站总功率(KW) |

1.91 |

1.58 |

1.5 |

| 光伏电站年发电量(度/W) |

4.35 |

4.35 |

4.3 |

| 年发电成本(元/W) |

11.57 |

11.57 |

11.57 |

| 光伏电站建设成本(元/W) |

31 |

31 |

31 |

| 运营成本(万元) |

0.66 |

0.66 |

0.66 |

| 单位度电成本(元/度) |

0.32 |

0.42 |

0.44 |

| 单位度电成本降幅 |

-20.91 |

-4.34 |

- |

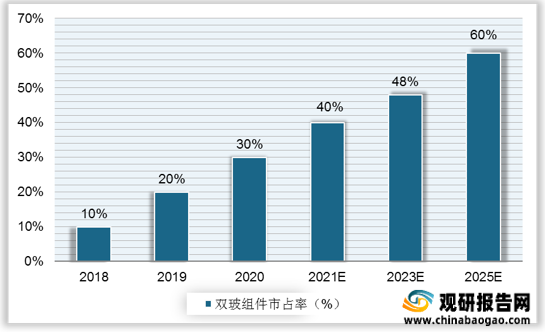

虽然当前双面双玻市场占有率较小,但由于其优异的发电效率,未来渗透率有望快速提升,市占率有望从2018年的10%增至2025年的60%,从而推动对光伏玻璃的需求。

三、硅片尺寸大型化节奏快,对封装的光伏玻璃提出新的大尺寸需求

硅片大型化趋势明显,对于封装玻璃提出大尺寸需求。为获得更高组件功率以降低单位成本,很多企业开始调整组件尺寸,中环则推出210mm尺寸M12硅片,同时也推出迭代产品M10(200*200mm)与M9(192*192mm)。2020 年182mm和210mm尺寸合计占比约4.5%,预计2021年其占比将快速扩大,或将占据一半市场份额。大尺寸电池片渗透加速,组件尺寸随着增大,对于封装的光伏玻璃提出新的大尺寸需求。

四、政策再度松绑,产能扩张限制适度开放

四轮政策出台,2020年底光伏压延玻璃产能限制适度放开过去光伏压延玻璃的产能政策是限制新增压延产能的重要因素,回顾从2018年首次将光伏玻璃产能纳入产能置换之中,一共有四轮政策,最终在2020年11月下游几大组件企业联合呼吁之后,2021年7月20日工信部出台《水泥玻璃行业产能置换实施办法》中明确表示,新上光伏玻璃项目不再要求产能置换,光伏玻璃产业迎来扩产。

| 光伏玻璃四轮政策 |

||

| 首轮政策 |

2018年光伏玻璃产能扩充开始收到政策压制 |

2018年发布的《工业和信息化部关于印发钢铁水泥玻璃行业产能置换实施办法的通知》将光伏压延玻璃也列入产能置换政策之中,光伏玻璃的产能扩充受到政策压制。光伏压延玻璃生产线从建设到产能完全释放需要经过1.5-2年,2018年政策压制的新增光伏压延玻璃产能影响在2020年出现 |

| 第二轮政策 |

重申光伏玻璃纳入产能置换范围 |

2020年1月3日,工信部发布《水泥玻璃行业产能置换实施办法操作问答》,对玻璃产能置换政策进行细化和完善,提到光伏玻璃列入产能置换范围,自2021年1月1日起实行 |

| 第三轮政策 |

重申光伏玻璃产能也纳入产能置换,重申光伏玻璃产能也纳入产能置换 |

2020年10月,工信部发布《关于征求水泥玻璃行业产能置换实施办法(修订稿)》征求意见,对1月发布的初稿进行了更新。重申光伏玻璃也纳入产能置换,严禁备案和新建扩大产能的平板玻璃(含光伏玻璃、汽车玻璃等工业玻璃原片)项目,确有必要新建的必须实施减量或等量置换。相比1月,强调压延和浮法产能可进行等价产能置换,但参考当前浮法玻璃产能置换指标超过2亿元的价格,接近新建一条浮法 产线的投入,光伏压延产能仍面临控制 |

| 第四轮政策 |

光伏压延玻璃可不指定置换方案,有条件放开产能限制 |

2021年7月20日,《水泥玻璃行业产能置换实施方法》修订版,对光伏玻璃产能置换实行差别化政策,新上光伏玻璃项目不再要求产能置换,但要建立产能风险预警机制,新建项目由省级工业和信息化主管部门委托全国性的行业组织或中介机构召开听证会,论证项目建设的必要性、技术先进性、能耗水平、环保水平等,并公告项目信息,项目建成投产后企业履行承诺不生产建筑玻璃,具体文件会另行发布 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。