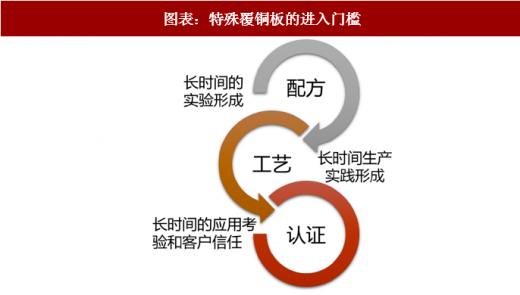

覆铜板产品存在几个核心门槛:

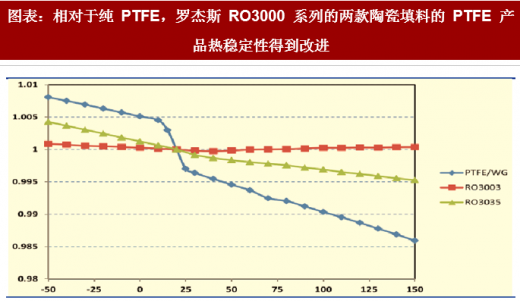

1) 配方门槛:覆铜板树脂填充物包含多个品类可以因不同的场景改善性能。例如 PTFE 成型温度过高、加工困难以及粘接能力差, 因此需采用共混改性、填料改性等方法淡化 PTFE 材料的缺点,如罗杰斯 RO3000 系列覆铜板中添加了陶瓷填料。每个厂商的配方都是在多年的生产实践中形成的,。

参考观研天下发布《2018年中国覆铜板行业分析报告-市场深度分析与发展前景预测》

备注:横轴表示温度,纵轴代表介电常数,说明罗杰斯改性后的PTFE产品介电常数不会随温度变化

2)工艺门槛:不同树脂体系的加工难度不同,例如 PTFE 比环氧树脂更软、钻孔难度更大,需要培育专门的核心员工。

3)认证门槛:覆铜板的质量直接影响到整个服务器、整个基站的性能和寿命,这些设备价格昂贵,因此设备厂商认证周期也非常长,一般不会轻易使用未经时间考验的产品。而且,设备商的主要认证时间窗口在量产之前,考虑到整机配套的问题,在量产后再进行认证的情况很少。

4) 上下游研发协同:高端覆铜板需要与上下游形成联合研发的机制,高频覆铜板使用的超低轮廓度电解铜箔(VLP)或者陶瓷和聚四氟乙烯树脂等,都需要培育自身上游的核心供应商,要形成上下游协同研发的机制。

在4G时代,射频侧使用的中高端材料仍需通过大量进口解决。罗杰斯(高频)、Taconic、松下(高速)等外资公司占据着 4G 设备商基站(高频高速材料)采购的主要份额。

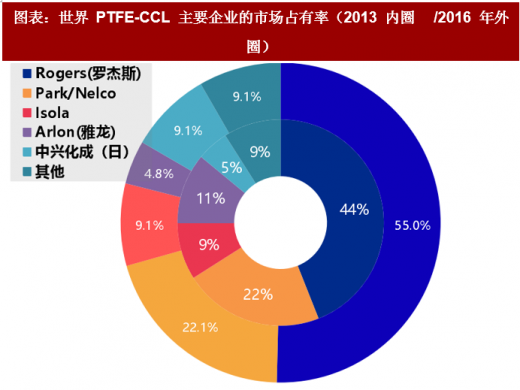

欧洲、美国、日本最早在高频高速板材领域开展研究,需求从军工向民用转移。美国罗杰斯在50~60年代就推出了军工级别的PTFE产品RO5000和RO6000系列(如RT/duroid 5880),而 RO3000 系列是早期针对民用的 PTFE 产品。到了 70 年代,在登月计划的刺激下,出现了性价比和加工性能更优的碳氢化合物材料。罗杰斯推出了 RO4350B 系列,逐渐成为民用无线设备厂商高频高速 PCB 领域应用的主流板材。日本在 70 年代就把高频高速板材作为重点产业政策扶持领域 。

配方是覆铜板企业第一大门槛。美日厂商的成功来自于超前的布局,在下游市场成熟前数十年就开始了基础材料的研究,大量时间和沉没成本换来了独门配方,后进者无法替代。现阶段,通信及 IDC 需求的高频高速板材技术及专利掌握在美国、日本企业手中。

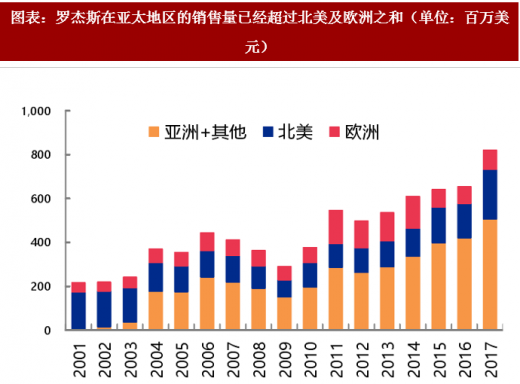

罗杰斯(NYSE: ROG)是当之无愧的 PCB 材料之王:首先由于罗杰斯拳头产品(如 RO4350)市占率极高,其次是其材料体系最完善,配方覆盖最全面。罗杰斯产品推出时间都要比民用市场规模化应用超前 10 年以上,到了市场打开时,竞争对手都只能望其项背。其 RO4350B 产品是早在20世纪90年代初推出的针对民用基站的碳氢化合物材料产品,当时很少有1GHz 以上的无线电路,新产品性能远超当时的商业需求。到了 3G~4G 时代,RO4350B 才开始普及,性能指标将对手远远甩在身后。到了 5G 时代,RO4350 仍是用于 6GHz 以下射频领域的热门候选产品。

另外,海外具有大量专注于细分领域的企业,龙头厂商通过外延并购不断丰富其树脂体系,建立自己的生态。罗杰斯在 2015 年 1 月完成对另一大厂 Arlon 100%股份的并购。Arlon 是微波/射频基材领域中的领导者,其中用于基站天线的 AD-C 系列是行业标杆产品,罗杰斯通过本次并购对自身树脂体系进行补充。2017 年罗杰斯对 DSP 和 Dewal 两家公司要约收购,丰富了有机硅和 PTFE 的配方体系。

特种覆铜板产业上下游需要建立市场化的联合研发机制,包括与铜箔和 PCB 厂商联手,国内多数企业仅仅围绕某些具体产品进行开发,缺乏对基础材料系统化的超前研究,真正出现市场需求的时候高端产品配方已经落后于外资公司,导致在规模化生产阶段不得不依赖于进口。

生益科技是国内最早开始以自主研发和引进配方/专利方式进军高端领域的覆铜板厂商。生益科技在成立之初就就确定了技术领先的战略,即专注覆铜板主业,不去向上下游延伸,因此与上游获得了良好的协同研发关系。早在 4G 时代,生益就开始了自主研发+引进两条腿走路,是国内最早布局高频材料的覆铜板厂商。根据《覆铜板资讯》的信息,在 2005 年生益就开始自主研发 S7136 产品,2009 年上市。同时通过与日资厂商合作,生益开发应用于毫米波段的 PTFE 树脂类 GF77G 品种。

在 5G 时代,我国通信设备厂商已经取得一定话语权,这些设备厂商龙头更倾向于培育自己的供应链生态圈,不会满足于上游材料完全依赖于外资厂的现状。我们看好公司在 5G 量产阶段通过成本优势,抢占下游设备商(华为、中兴)以及本土 PCB 加工龙头厂商(深南电路和沪电股份)的市场,逐步打破外资厂商在高端领域的垄断。

2. 高频/高速产品盈利能力远高于传统板材

PTFE、碳氢化合物等材料在射频侧的应用比例将提升,覆铜板单位价值量大增,净利率远高于传统板材。前文已经分析过,PTFE 和碳氢化合物覆铜板单价将达到 FR-4 的数倍之多。目前传统 4G 基站应用射频板材仍然以传统或改性 FR-4 为主,到了 5G 中-高频段时代,AAU 将对板材提出更高的要求,高频材料(如罗杰斯 RO4350 系列)的应用占比将会大幅提高。

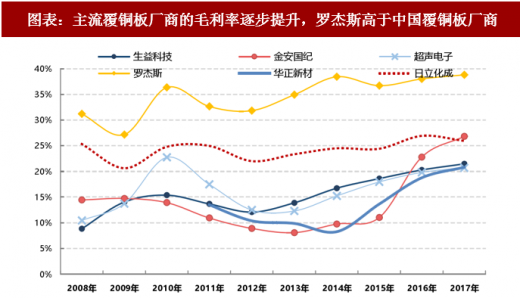

2015 年度 Prismark 的报告显示,全球刚性覆铜板市场规模为 92.99 亿美元,其中特种基板材占比为 17.7%,即 16.46 亿美元,这其中高频覆铜板占了相当大的比例。高频高速材料的企业虽然按照营收口径计算市占率不高,但产品附加值远高于生产 FR-4 为主的厂商。专注于特殊材料的厂商毛利率较高,如罗杰斯的毛利率一般达到 30%上下,远高于一般覆铜板厂15%的水平,罗杰斯标杆产品净利率甚至高于 30%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。