锰定义

锰,化学符号是Mn,它的原子序数是25,是一种灰白色、硬脆、有光泽的过渡金属,纯净的金属锰是比铁稍软的金属,含少量杂质的锰坚而脆,潮湿处会氧化。锰广泛存在于自然界中,土壤中含锰0.25%,茶叶、小麦及硬壳果实含锰较多。接触锰的作业有碎石、采矿、电焊、生产干电池、染料工业等。1774年,甘恩分离出了金属锰。柏格曼将它命名为manganese(锰)。

锰资源全球分布

世界锰矿床类型主要有:沉积型、火山沉积型、沉积变质型、热液型、风华型和海底结核-结壳型。全球陆地上高品位锰矿(锰含量 35%以上)资源主要分布在南非、澳大利亚、加蓬和巴西等国家。此外,世界大洋底蕴藏着锰矿资源——锰结核,是锰的重要的潜在资源。目前,海底锰结核的开采、冶炼技术已基本成熟,一旦商业上可行,便可形成新的产业,进入批量规模生产。全球主要锰矿国家的矿的平均品位一般在 40%左右。相比之下,中国锰矿石质量较差,矿石平均品位只有 21%,远低于其他锰矿资源大国。

参考观研天下发布《2018年中国锰行业分析报告-市场运营态势与发展前景预测》

全球陆地锰矿资源比较丰富,但分布不均,主要分布在南非、乌克兰、巴西、澳大利亚、印度、加蓬、中国和墨西哥等国家,其中南非和乌克兰是世界上锰矿资源最丰富的两个国家。2013 年全球锰矿石储量(折纯金属量,下同)5.7 亿吨,主要分布南非 1.5 亿吨(26%)、乌克兰 1.4 亿吨(25%)、澳大利亚 0.97 亿吨(17%)、巴西 0.54 亿吨(9%)、印度 0.49 亿吨(9%)和中国 0.44 亿吨(8%)。

全球目前主要开采的锰矿山主要集中在南非、乌克兰、澳大利亚、巴西、印度和中国等锰矿资源丰富的国家。世界陆地锰矿储量在 1 亿吨以上的超大型锰矿产地有 8 处,分别是:南非的卡拉哈里和波斯特马斯堡;乌克兰的大托克马克和尼科波尔;加蓬的莫安达;加纳的恩苏塔;澳大利亚的格鲁特岛和格鲁吉亚的恰图拉。

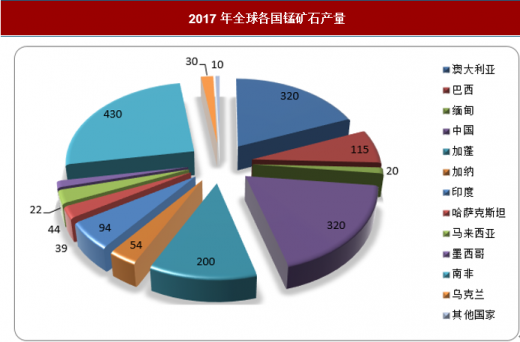

锰资源全球产量

2017年全球锰矿石产量达到1698万吨,其中澳大利亚、中国、加蓬、南非四国产量均超过200万吨,具体如下:

锰下游应用

锰的用途很广泛。 在钢铁行业中,锰的用量仅次于铁,90%的锰被消耗于钢铁行业,10%被消耗于有色冶金、电子、化工、电池、农业等行业和部门。

天然二氧化锰一般用于低档的糊式锌锰电池和C、P型纸板电池以及化工行业。由于多年的乱开乱采,其资源已近枯竭。化学及活化二氧化锰是介于电解二氧化锰和天然锰之间的一种电池原料,既可用于糊式锌锰电池,也可用于P型锌锰电池,有其特定的质价比。微粒电解MnO2一般用于高电压电池的制作,如用作9V电池的原料就有良好的效果;但其铅含量偏高,尽管有良好的电化性能,对于大批量应用还有难度。电解二氧化锰还分为有普通型、无铵型、低钾低钠型、碱性电池专用型,是目前一次干电池主导原料。碳酸锰矿一般用于生产电解金属锰、电解二氧化锰、硅锰、锰铁等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。