一、钛丝行业产业链上游

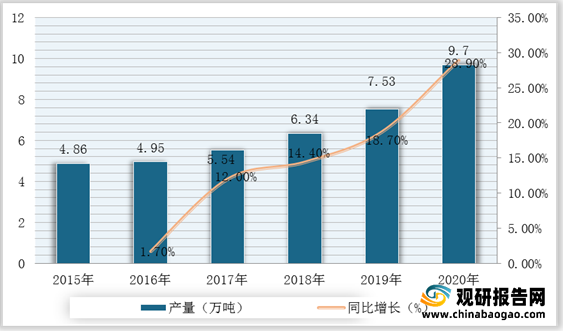

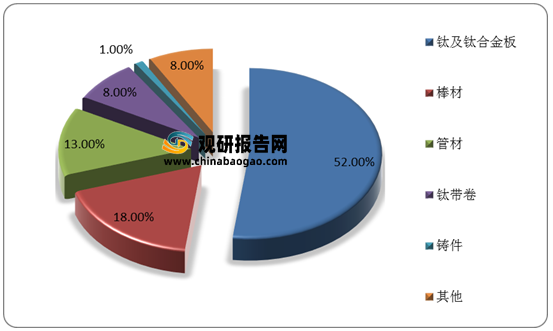

钛加工材是钛优异性能具体应用的载体,2015-2020年我国钛加工材产量不断增加。观研报告网发布的资料显示,2020年,我国钛加工材产量达到9.7万吨,同比增长28.9%。其中,钛及钛合金板是我国钛加工材的主要生产产品,产量约52%;其次是棒材和管材,产量分别约占18%和13%。

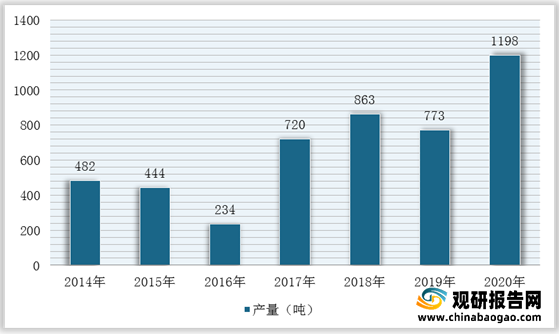

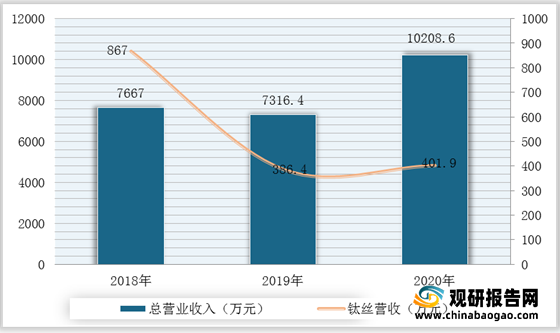

在国家相关部委关于促进经济稳定增长、提质增效、创新驱动、转型发展等一系列政策措施的推动下,2020年我国钛丝行业产量大幅增长,为1198吨。

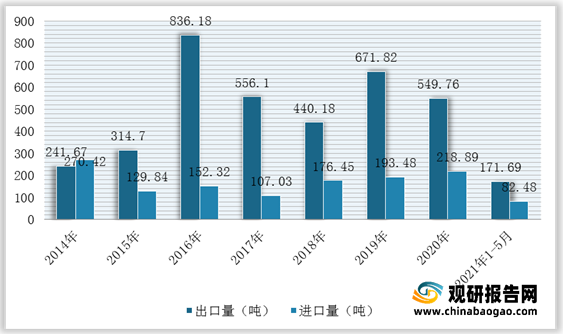

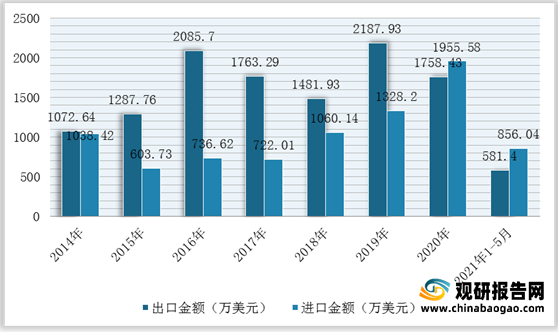

同时,在进出口金额方面,根据中国海关数据显示,2020年我国钛丝出口金额为1758.43万美元,进口金额为1955.58万美元;截至2021年1-5月我国钛丝进口金额为856.04万美元,同比增长25.51%,出口金额为581.4万美元,同比下降41.54%。

三、钛丝行业产业链下游

目前,钛丝被应用于航空航天等高科技领域。并且,随着不断向化工、石油、电力、海水淡化、建筑、日常生活用品等行业推广,钛金属成为提高国防装备水平的重要战略物资。

| 领域 |

应用 |

| 航空 |

飞机框梁、起落架、紧固件等;发动机的风扇、压气机盘件和叶片等转动件 |

| 航天 |

火箭发动机和人造卫星壳件,载人宇宙飞船船舱,液体燃料发动机燃烧舱、对接件、发动机吊臂 |

| 船舰 |

舰船上的水翼、行进器等,潜艇耐压壳体、螺旋桨、喷水推进器、海水换热系统等 |

| 海洋工程 |

海水淡化用管道、海洋石油钻探用泵、阀、管件等 |

| 石油、化工 |

主要用作炼油生产中的冷凝器、空气冷却换热器,氯碱行业中的冷却管、钛阳极等,电解槽工业和电镀行业,是电解槽设备的主要结构件 |

| 冶金工业 |

要用于湿法冶金制取贵金属的管道、泵、阀和加热盘等 |

| 生物医疗 |

人工关节、人工植牙和正牙、心脏起搏器、心血管支架、手术器械等 |

| 生活用品 |

眼镜架、手表、拐杖、钓鱼竿、厨具、数码产品壳体、工艺品、装饰品等 |

| 建筑 |

建筑物的屋顶、外壁、装饰物、标牌、栏杆、管道等 |

| 汽车 |

汽车的排气和消音系统、承重弹簧、连杆和螺栓等 |

以航空航天领域为例,随着技术发展和能耗控制的要求下,我国民用客机钛用量占比持续提升,例如最新的A350和B787钛用量占比分别达到14%和15%。同时,根据《中国商飞公司市场预测年报(2020-2039)》,到2039年客、货机新机交付总量将超过9000架,届时我国货机机队规模将达到659架,客机机队规模将达到9641架,机队总规模将超过10300架。由此可见,我国钛丝行业前景向好。

|

|

飞机类型 |

新机交付量预测(架) |

新机交付市场价值预测(十亿美元) |

2039年机队规模预测(架) |

| 客机 |

双通道喷气客机 |

1868 |

593 |

2174 |

| 单通道喷气客机 |

5937 |

687 |

6521 |

|

| 涡扇支线客机 |

920 |

45 |

946 |

|

| 合计 |

8725 |

1325 |

9641 |

|

| 货机 |

大型宽体货机 |

112 |

/ |

153 |

| 中型宽体货机 |

77 |

/ |

87 |

|

| 窄体货机 |

419 |

/ |

419 |

|

| 合计 |

608 |

/ |

659 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。