锌:供给回升,缺口进一步收窄

16 年嘉能可减产带来全球锌的供给缺口,推动锌价上涨。截止今年 2 月,LME 锌价已经到达近十年来高位。价格上涨改变企业盈利,18 年锌精矿进一步复产,反映在年初锌精矿加工费触底回升。精炼锌市场供需缺口也在逐步收窄,但缺口仍在。我们预计下半年精炼锌供给继续恢复,需求端保持平稳增长,供需缺口进一步收窄。此外,中国严格的环保政策使得小型锌精矿逐渐退出,增长低于全球平均水平。

参考观研天下发布《2018年中国有色金属行业分析报告-市场运营态势与投资前景预测》

18 年全球矿山产能释放,中国环保带来结构性改变

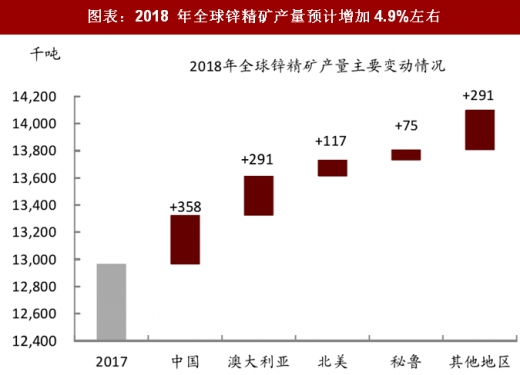

2018 年矿山产能进一步释放,矿山复产和产能扩张主导。2018 年锌精矿产量预计增长 4.9%,精炼锌产量同比增长 4.8%,增产国家主要来自中国、澳大利亚、北美和秘鲁等(图表 x)。受利润改善驱动,增量主要来自已投产矿山产能扩张和矿山复产。澳大利亚增产主要来自芒特艾萨矿复产(+124kt/a)、新建的 Dugald River 矿(+118kt/a)、世纪锌矿复产(+43kt/a),北美增产主要来自 MiddleTennessee 锌矿复产(+33kt/a)、Empire State 锌矿复产(+24kt/a)。

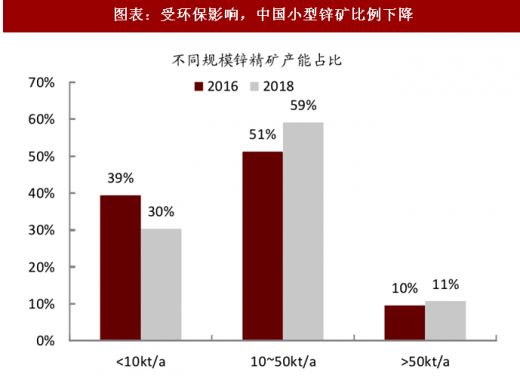

中国锌精矿预计增产同比 3.6%,低于全球平均,源于环保因素使得小型锌精矿退出。中国锌精矿产量约占全球产量的 39%,增产主要来自内蒙古(28%)、云南(11%)、甘肃(9.2%)、广东(9.2%)等省份,其中内蒙、云南、甘肃增产较为分散,而广东增产相对集中,主要是连平大尖山投产(+31kt/a)、凡口扩建(+30kt/a)。伴随这近几年环保的不断趋严,中国锌精矿市场已出现结构性变化,小型锌精矿逐渐退出(图表 18)。

资料来源:观研天下整理

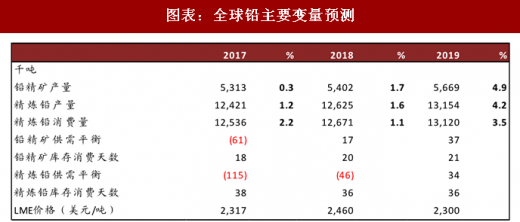

全球供应回升,中国受环保拖累逆势下行

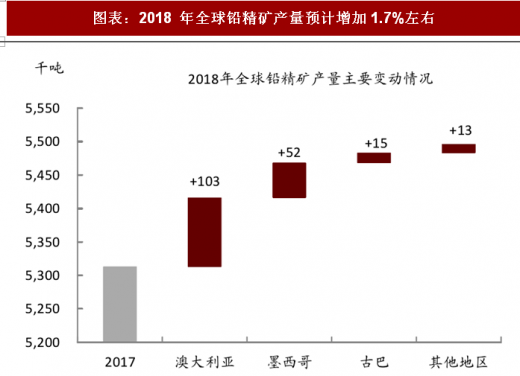

全球铅精矿供应回升,增产国家主要来自澳大利亚(+103.3kt/a)、墨西哥(+52.1kt/a)、古巴(+15.0kt/a)、印度(+14.4kt/a)、希腊(+12.2kt/a)等。澳大利亚主要增产来自芒特艾萨矿复产(+46kt/a)、Cannington 矿扩产(+25kt/a)、新建的 Dugald River 铅锌矿(+20kt/a),而其余地区增产较为分散。

中国铅精矿产量预计下降 0.4%,再生铅产量受环保冲击较大。全球除中国外铅精矿产能同比增长 3.8%,中国逆势下行主要源自供给侧改革和环保核查趋严,小矿山大面积关停, 2018 年主要减产地区为内蒙古的小型铅精矿(-78kt/a)。而 2017 年再生铅占供给的 40% 左右,今年年初华北的大气污染综合治理、安徽工业园区的整改(-1000 吨/日)、“清废行动 2018”(-3000 吨/日)、近期中央环保督察组的“回头看”工作(-3000 吨/日)等环保风暴对其冲击较大。2017 年全国再生铅的日均产量 5600 吨,可以看出环保重压对再生铅炼厂冲击较大,这一影响预计在下半年还将延续。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。