第六章 中国铁精粉进口现状与预测

第三节 中国铁矿石进口来源分析

二、2017年中国铁矿石(铁精粉)进口来源分析

2017年1-7月我国进口别国或地区铁矿石(铁精粉)情况统计 单位:千克、美元

数据来源:中国海关

2017年我国各省市进口铁矿石(铁精粉)情况统计 单位:千克、美元

数据来源:中国海关

注:铁精粉、铁矿石在海关进出口编码中所属26011110平均粒度<0.8mm未烧结铁矿砂及其精矿。

第七章 中国铁精粉行业市场竞争格局分析

第二节 中国铁精粉行业竞争格局分析

一、铁精粉行业集中度分析

(一)、我国铁精粉行业运营情况

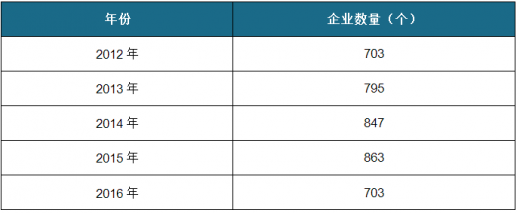

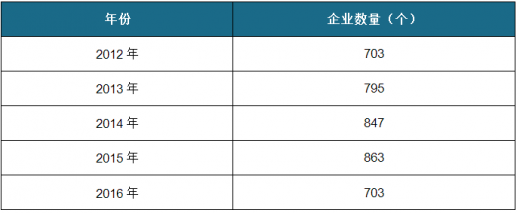

中国铁精粉制造所属行业企业数量分析

数据来源:国家统计局

中国铁精粉制造所属行业资产规模分析

数据来源:国家统计局

中国铁精粉制造所属行业利润规模分析

数据来源:国家统计局

注:铁精粉在国民经济行业分类中所属C4310金属废料或碎屑的加工处理制造行业。

第八章 中国铁精粉行业重点企业竞争力分析

第一节 山东金岭矿业股份有限公司

一、企业发展简况分析

公司主营铁矿开采、铁精粉、铜精粉、钴精粉的生产、销售;许可范围内发电业务;机械设备及备件制造与销售;普通货运;货物进出口等业务。

二、企业经营情况分析

(一)公司运营能力分析

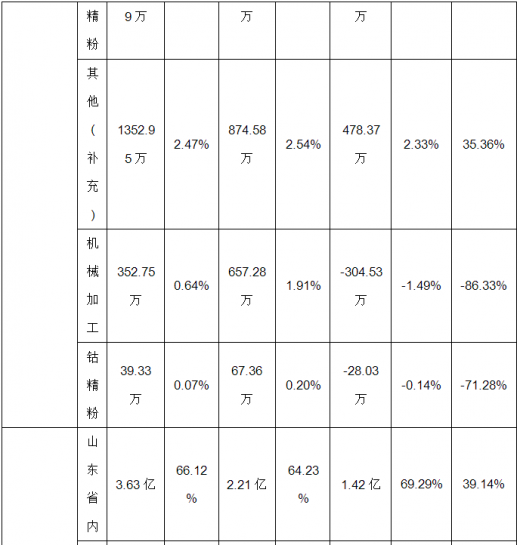

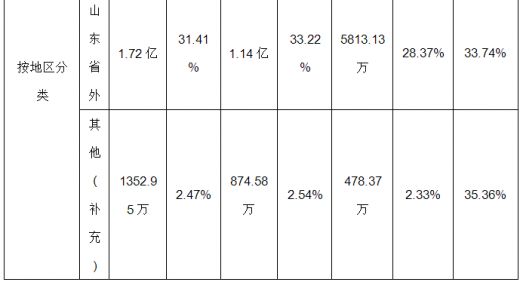

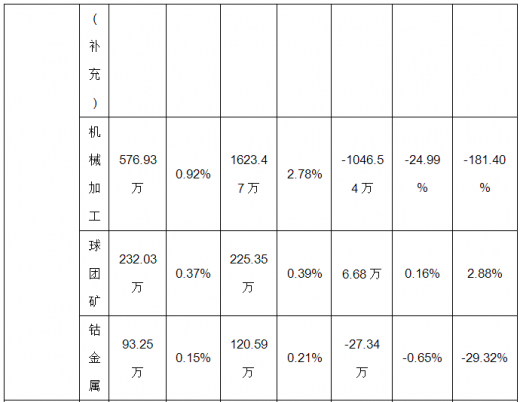

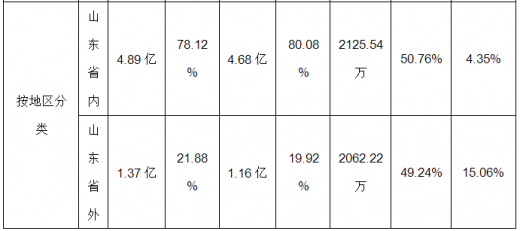

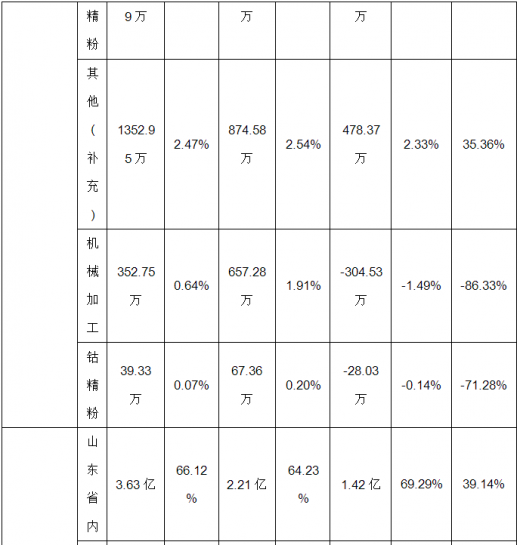

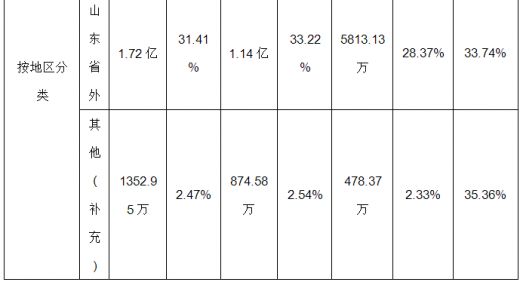

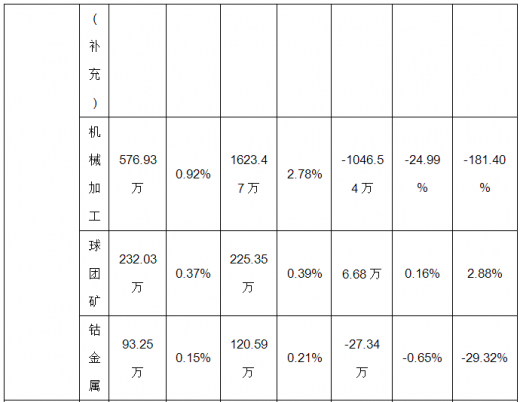

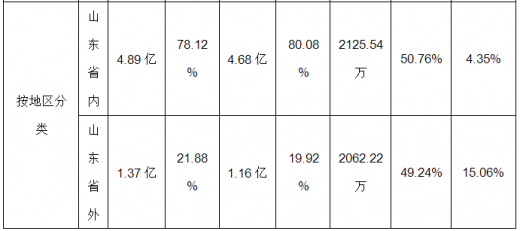

2016-2017年上半年山东金岭矿业股份有限公司主营业务收入构成情况

三、企业经营优劣势分析

优势分析

公司通过以整体资产及部份负债与山东金岭铁矿的侯家庄矿区,铁山辛庄矿区(两座大型地下磁铁矿山)的资产进行置换,置换后公司成为一家以铁矿石开采,铁精粉生产为主的公司。其中侯家庄矿可采铁矿储量为522万吨,按目前产能50万吨计算,可供开采10.4年,铁山辛庄矿可采储量为130万吨,按目前产能15万吨计算,可供开采8.6年。

2012年2月,为提高公司资源储量、市场竞争力和可持续发展能力并积极履行承诺,解决潜在同业竞争,公司拟用自有资金以挂牌价105,832.70万元、但最高不超过107,647.84万元竞购金鼎矿业40%的股权。金鼎矿业的主营业务为开采铁矿石,主要产品为铁矿石原矿,拥有的王旺庄矿区为正常生产矿山,2011年1-6月开采量为40.73万吨,实现营业收入2.18亿元 。本次收购完成之后,公司的生产规模将相应扩大,有助于公司实现可持续发展的目标,随着金鼎矿业扩产完成,公司的盈利能力将会进一步增强,净资产收益率也会相应变化。

劣势分析

2016年以来,受我国宏观政策调控和深化供给侧结构性改革一系列的措施的影响,公司2016年期间铁矿石价格上半年出现震荡的格局,而到下半年铁矿石价格触底回升,出现不断上涨的行情,主要因素是来自钢材价格的支撑,钢材价格率先领涨,去产能初见成效,公司四季度基本处于盈亏边缘。公司预计受宏观经济和市场的供需关系等影响,后期铁矿石价格出现大幅的上涨的可能性很小。

四、公司未来战略分析

淄博市财政局将其所持有的34.49%的股份无偿划转给山东金岭铁矿,金岭铁矿成为公司第一大股东。金岭铁矿是一个采选矿联合的国有中型矿山企业,拥有十几个矿床,已探明生产矿区铁矿石地质储量总量超过5千万吨,全矿下辖三处矿区,已建成年产铁矿石140万吨,铁精矿90余万吨的产能。

后续资产注入情况,金岭铁矿承诺置入召口铁矿,召口分矿拥有北金召矿床,北金召北矿床和东召口矿床三个矿床。另外,山东省冶金公司所拥有的优质矿产资源,未来都将是公司重点考虑的标的。

第十章2017-2022年中国铁精粉行业发展前景分析与预测

第三节2017-2022年中国铁精粉行业市场发展预测

一、2017-2022年中国铁精粉行业市场规模预测

2016年我国铁精粉产量为2.31亿吨,较2015年下降约9.7%。产量下降的主要原因是年初部分矿山仍受去年铁矿石价格下行影响,处于停产阶段。据统计,1月末国内矿山开工率(按产能口径计)仅为55.64%,而2015年初国内矿山开工率逾70%。年初10-30万吨年产量的小型矿山开工率低于10%,民营企业开工率也在30%左右浮动。

受年初低开工率影响,2016上半年我国铁精粉产量仅为1.08亿吨。但4月铁矿石价格出现明显上行,矿山陆续计划重开生产,矿山开工率出现明显回升,6月铁精粉月产量已恢复至2000万吨水平。由于铁矿石价格在60美元以上水平趋于稳健,下半年矿山开工率同样稳中有升,国内铁精粉月产量也基本维持在2000万吨以上。其中峰值出现在10月,单月产量为2117万吨;开工率峰值同样出现在10月,为67.29%。入冬后部分矿山逐渐安排检修,产量出现小幅下降。下半年我国铁精粉产量为1.23亿吨,环比上半年涨13.9%。

2016年我国铁精粉产量最多的省份为河北省,全年共生产铁精粉5846万吨,其中上半年2689万吨,下半年为3157万吨;辽宁省紧随其后,全年生产4133万吨,上半年为1932万吨,下半年为2201万吨。由于矿石价格回暖,绝大多数省市在下半年的产量要明显高于上半年,但也有省市例外。如四川省,受天气影响出现泥石流事故产能释放受损,下半年产量较上半年减少56万吨;云南省由于设备产线安排检修较多,下半年产量较上半年减少80万吨。

但可以预见的是,如果2017年铁矿石价格维持高位,同时在排除因天气导致意外等突发性事件的前提下,2017年我国铁精粉产量较2016年将出现比较明显的提升。预计2017年全国铁精粉产量将达到2.86亿吨。

2017-2022年我国铁精粉产量预测

资料来源:观研天下数据中心整理

第十一章 2017-2022年中国铁精粉行业投资风险与营销分析

第三节 2017-2022年铁精粉行业应对策略

三、企业自身应对策略

当前的铁精粉市场正如20世纪90年代末期至2008年国际金融危机爆发前的钢铁市场一样,有产量就有市场、有产量就有价格;如同钢铁市场一样,经历阴霾和阳光以后,铁精粉市场终要回归理性。对此,企业要有正确的认识和充分的准备。

一是要抓住当前市场的有利时机,尽快增产增效。

充分发挥规模效应,为后续发展积累资金,努力实现做大做强。要加快项目建设,努力提高铁矿石自给率,增强我国钢铁企业在国际铁矿石市场的话语权。

二是要提升内部管理水平。

居安思危,在抓住市场机遇、加快发展的同时,提升自身管理水平。总体而言,我国矿山企业管理水平与国际一流水平还有较大差距,特别是不少矿山企业作为钢铁企业的二级子公司或是分厂,因为不是钢铁主业,受重视程度不够,没有较好发挥专业化分工的积极作用。组建铁矿石专业化公司,提高重视程度是当务之急。

三是要抓好人均劳效问题。

目前,我国大多数矿山都是国有老矿山,设备相对陈旧、人员劳效较低,各种问题相对比较突出,也就是近年来铁精粉市场好转以后,才被高度重视起来,偿还历史欠债需要一定的时间和投入。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。