1、100~150吨级高功率和超高功率电弧炉是主流发展方向

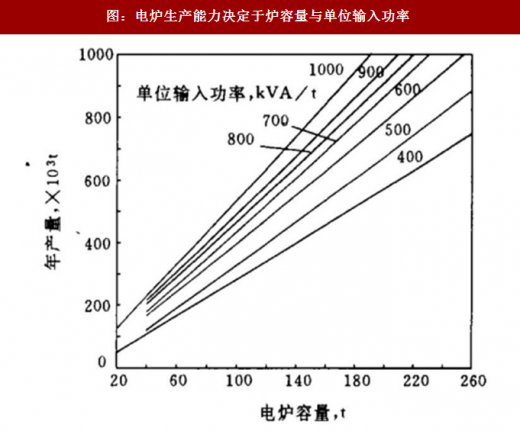

根据宋华德等人1994年发表在《特殊钢》期刊上的《超高功率电弧炉技术概况》一文,电炉的生产能力决定于炉容量与单位输入功率。在单位功率水平相同时,生产能力随容量增大而提高。电炉容量过小,不仅生产效率低,技术经济指标差,而且配备炉外精炼设备也比较困难;而容量在150吨以上的电炉由于其单位功率水平不高,反而不能充分发挥超高功率电炉的优点,因此多数电炉容量在150吨内;同时,根据我国发改委于2017年发布的《产业结构调整指导目录2011年本(修正)》,30吨以下容量的电炉已经被列为落后产能予以淘汰,而30~100吨容量的电炉被列为限制类建设项目。因此100~150吨高功率和超高功率电弧炉将是我国未来电弧炉发展方向。参考观研天下发布《2017-2022年中国石墨电极行业市场发展现状及十三五投资战略分析报告》

2、电弧炉功率提高驱动直径500mm以上的高功率和超高功率石墨电极发展

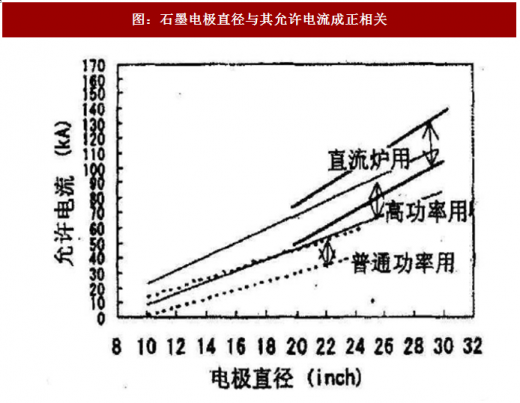

超高功率电弧炉发展驱动超高功率石墨电极需求。随着劳动效率高、综合成本低的大容量超高功率电弧炉的日趋增多,对电弧炉用石墨电极的最大允许电流也提出了更高的要求。根据天津大学张勇2004年硕士学位论文《φ700mm超高功率石墨电极接头的研制》,电弧炉用石墨电极最大允许电流与石墨电极的直径成正相关。因此为满足超高功率电弧炉的使用工况,发展大直径的石墨电极势在必行。直径为500mm以上的超高功率石墨电极的生产和使用将占据主导地位。根据天津大学张勇2004年硕士学位论文《φ700mm超高功率石墨电极接头的研制》,100吨以上的电弧炉所用的石墨电极的直径均在500mm以上,因此未来直径在500mm以上的超高功率石墨电极的生产和使用将占据主导地位。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。