1、存量

参考观研天下发布《2018年中国废钢市场分析报告-行业深度分析与投资前景预测》

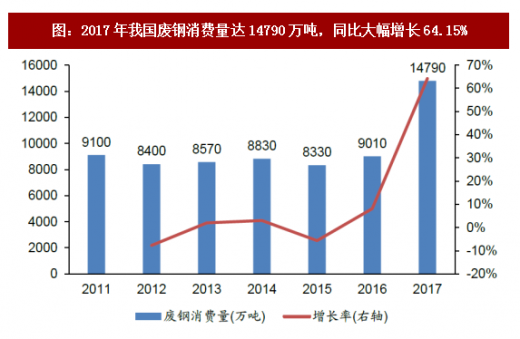

2017年我国废钢消费量达14790万吨、同比大幅增长64.15%,考虑“地条钢”因素,2017年我国实际废钢消费总量为16665万吨。

根据国际回收局(BIR)以及中国废钢铁应用协会统计数据,2017年我国废钢消 费量达14790万吨,同比大幅增长64.15%,人均废钢消费量为107.02公斤;与日本相比,2015年日本废钢消费量为3920万吨,人均废钢消费量为308.45公斤,为我国人均废钢消耗量的近3倍。根据我们于2017年12月15日发布的《钢铁行业2018年年度投资策略:去产能、去杠杆、环保高压、兼并重组共筑钢铁新常态》深度报告,按产能利用率40%计算,预计2017年上半年“地条钢”产量为1875万吨。因此若考虑“地条钢”需求,预计2017年我国废钢实际消费量为16665万吨。

图:2017年我国废钢消费量达14790万吨,同比大幅增长64.15%

2、增量

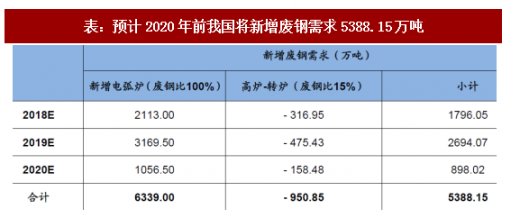

2018~2020年我国新增电弧炉炼钢对废钢新增需求达5388.15万吨。

根据我们于2018年3月6日发布的《炼钢工艺发展路径专题之一:短流程VS长流程-环保与经济性加速短流程发展,上游原材料及耗材产业链或受益》深度报告,经合组织(OECD)于2017年8月7日发布的《CAPACITYDEVELOPMENTSINTHEWORLDSTEELINDUSTRY》(全球钢铁工业产能发展)报告统计了2017年海外在建短流程电弧炉产能为3676.2万吨,2018~2019年计划新建电弧炉产能为8835.5万吨;国内已官方宣布进行产能置换需淘汰的炼钢产能共计4059万吨,其中电炉炼钢产能2010万吨,高炉-转炉炼钢产能2049万吨;产能置换新建电弧炉设计产能为3118万吨。

表:17~19年国内及海外新增电弧炉产能情况

为了计算国内未来新增电弧炉产能的废钢需求,我们做如下假设:

假设1:由于2017年国内淘汰的2010万吨电炉炼钢产能则可能处于停产或者处于部分生产的状态,即:(1)2010万吨淘汰电弧炉原处于停产状态,则国内最大新增废钢需求对应的电弧炉产能为3118万吨;(2)2010万吨淘汰电弧炉均处于在产状态,则国内最小新增废钢需求对应的电弧炉产能为1108=3118-2010万吨;(3)2010万吨淘汰电弧炉50%处于在产状态,则国内将新增废钢需求对应的电弧炉产能为2113=3118-2010/2万吨;下文我们将基于第3种状态,即50%在产进行测算;

假设2:假设2018、2019年国内将新建电弧炉产能均与2017年淘汰电弧炉50%在产时的电弧炉产能一致,为2113万吨。其中2017年新建电弧炉1/2将在2018年投产,1/2在2019年投产;2018年新建的电弧炉产能中1/2在2018年投产,1/2在2019年投产;2019年新建的电弧炉产能中1/2在2019年投产,1/2在2020年投产。则可计算得到,2018、2019年国内新增电弧炉产能分别为2113.0、3169.5万吨,2020年至少为1056.5万吨;

假设3:假设2018~2020年我国粗钢产量维持2017年水平,且长流程高炉-转炉炼钢废钢比为15%,新增电弧炉废钢比为100%。

基于以上假设,我们可计算得到2018~2020年我国新增废钢需求分别为1796.05万吨、2694.07万吨898.02万吨。

表:预计2020年前我国将新增废钢需求5388.15万吨

3、总量

预计2020年我国废钢消费量将达22053万吨。

根据前文,2017年我国废钢消费量达14790万吨,考虑“地条钢”因素实际废钢消费量为16665万吨;预计2018~2020年由电弧炉对废钢需求分别为1796.05、2694.07、898.02万吨,则2018~2020年我国废钢消费量或将分别达18461、21155、22053万吨。

表:预计2018~2020年我国废钢消费量将分别达18461、21155、22053万吨

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。