一、亚洲多小金属,基本集中在中国

按照 USGS 的储量数据统计显示,中国虽然在大品种资源(铜、铝、锌)禀赋不多,但小金属资源充沛,类似铋,钨,钼,稀土,锑,锗都是属于全球范围内储量极其丰富的品种。其中铋、钨储量占比超过 60%,钼、稀土、锑占比都超过 30%,而锡、菱镁矿占比则处于 20%的水平。

除了中国以外,从矿脉分布上可以发现,中东地区(土耳其、伊朗和巴基斯坦)分布着丰富的硫酸钡资源,三者总和占据全球 20%以上的硫酸钡资源。而中亚的资源禀赋相较之下一般,核心还是金和锑为主的资源。

在南亚方面,以印尼、菲律宾、马来西亚为主的地区主要分布着锡和镍,如印尼锡储量占全球比例约 17%,而印尼和菲律宾合计的镍储量占全球总量为 12%。此外,缅甸和泰国的锡资源也很丰富。

最后值得一提的是,印度作为人口大国,但是缺乏明显的资源优势,除了锌和钛资源以外,其余品种优势并不明显。

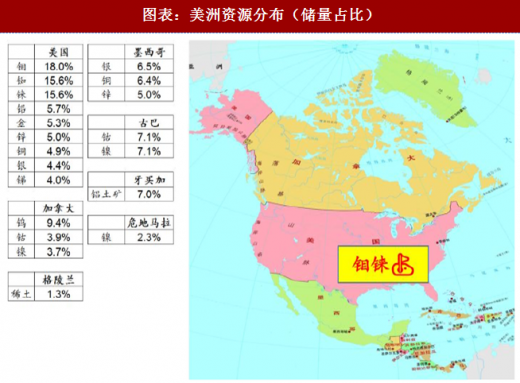

二、美洲:资源聚焦南美

北美洲分布的国家不多,主要是美国和加拿大,而两者的领土面积都很大;但相较下的资源储量优势不明显。美国本土占据的资源较多的品种为钼、铷和铼。加拿大则在钨上有优势。

此外,在加勒比海附近的国家中,墨西哥的优势资源为白银,牙买加的优势资源为铝土矿源。

相比北美,南美的资源储备可以说是极其富饶。其中安第斯山脉周围的智利、秘鲁以及巴西,都是全球著名的矿藏资源国。智利拥有明显的铜、铼、锂、银资源优势,占全球总量分别约 29%、52%、54%和 13.5%。秘鲁在银铜上也同样拥有优势,全球占比分别约为 21%和 11%。而巴西地缘辽阔,在钽铌(拥有全球 90%的铌资源)和锡镍(全球占比分别约为 15%和 13%)的资源储备丰厚。

三、非洲:潜力储量大

非洲的情况有些特殊,由于整体发展水平较低,整体勘探水平相应较低。最典型的例子就是紫金矿业近年来在刚果金刚刚发现的卡莫阿铜矿,该铜矿无论储量还是计划年产量都是世界级的铜矿。而从 USGS 的统计口径来看,铜、钴资源主要分布在刚果金和赞比亚的“铜带线”上。其中刚果金钴的储量占全球总量近 50%,是一个非常有特征的小金属品种。

参考观研天下发布《2018年中国有色金属行业分析报告-市场运营态势与发展前景研究》

而南非是铂系金属的主要分布国,其储量占据全球总量比例超过 90%。此外,非洲资源还有几个特色。一是在津巴布韦和纳米比亚分布着全世界绝大部分的铯。而在印度洋附近的国家,如莫桑比克、肯尼亚和马达加斯加,则蕴藏不少钛资源。此外,几内亚和加纳分别是铝土矿和金矿高储量国家。

不过,非洲的工业发展水平较低,因此其勘探程度较低,而未来勘探远景也相应较大。资源储备丰厚。

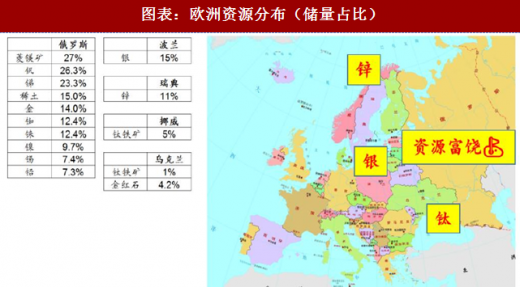

四、欧洲:贫矿大洲

除去俄罗斯,欧洲属于贫矿地区。俄罗斯得益于地缘广阔,拥有的资源品种较多,其中锑、稀土、金、镍是几个典型的优势品种;储量占全球总量比例分别约为 23%、15%、14%和 9.7%。

五、大洋洲:资源聚焦澳大利亚

澳大利亚是名副其实的资源大国,不仅地缘辽阔,富含品种多,且每个品种在全球储量占比都很高。典型的品种是钽、锆、金红石、铅锌、镍、铝土矿、钛铁矿、金银、钴、铜、锂、锑。其中钽锆全球占比超过 60%,金红石占比近 50%,铅锌镍和铝土矿占比超过 20%,而金银钴铜锂锑占比超过 10%。此外,澳洲附近的新喀里多尼亚和巴布亚新几内亚则拥有镍和金的储量优势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。