一、供应商的议价能力

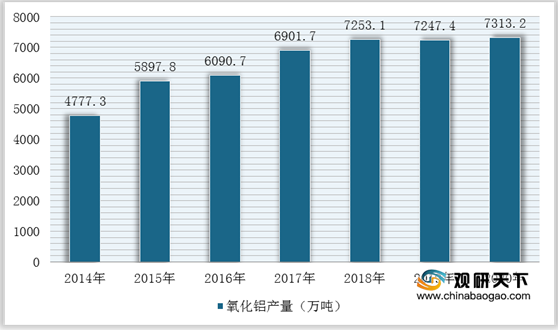

供应商议价能力指的是现有企业向供应商购买原料时,供应商争取获得较好价格的能力。目前,我国电解铝行业供应商主要包括上游氧化铝和电力的供应。其中,氧化铝的采购成本占电解铝生产成本的40%左右,所以近年来氧化铝产能快速扩张,产业链向电解铝延伸,将成为未来行业产能增长的主要动力。不过,从现有氧化铝资源分布来看,80%的可采储量被中铝公司等几家企业所扩张,因此这类企业议价能力较强。

二、购买者的议价能力

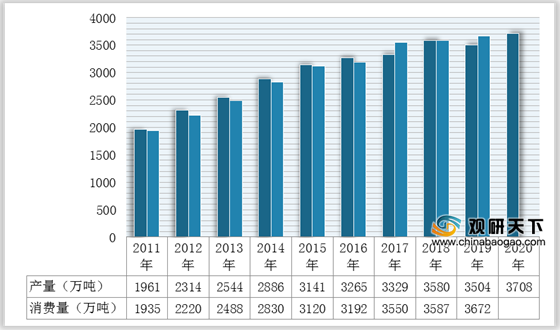

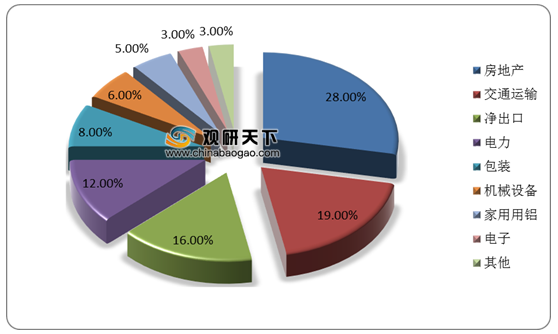

购买者主要通过其压价与要求提供较高的产品或服务质量的能力,来影响行业中现有企业的盈利能力。我国电解铝行业购买者主要是铝消费商。近年来,随着我国城镇化进程逐渐加快,公共事业、汽车轻量化、住房等消费需求稳步增加,极大地带动电解铝产量的增长。在2016年以前我国电解铝行业一直处于产能过剩的状态,近两年在国家严格控制下情势有所缓解,2019年我国电解铝市场产量十年来首次出现下浮,但消费量却持续增长。因此,总体来看我国电解铝行业购买者的议价能力一般。

三、新进入者的威胁

进入壁垒决定了行业里面竞争者的数量多寡。我国电解铝行业自2007年国家为避免行业过度扩张而提高政策门槛之后,潜在进入者的威胁有所降低。而且,电解铝行业属于资金密集型产业,每万吨产能的保守投资是0.85亿元,这就表示目前建设一个中等规模(年产量在20-30万吨/年)的电解铝厂需求投资至少17-25亿元。因此,对于新进入者而言,资金壁垒成为最主要障碍。

四、替代品的威胁

由于铝具有良好的延展性、导电性、导热性、耐腐蚀性和耐核辐射性,还能很好地反射紫外线,所以经常与其他金属混合形成合金材料。铝的特性与铜镍锌等金属相似,因此在诸多方面可以与这些金属相互替代。

同时,从铝的使用特性上看,金属铝替代其他有色金属的可能性和市场份额越来越大在很多的应用领域中,铝和铜以及铝和锌之间具有一定的替代性。

五、同业竞争者的竞争程度

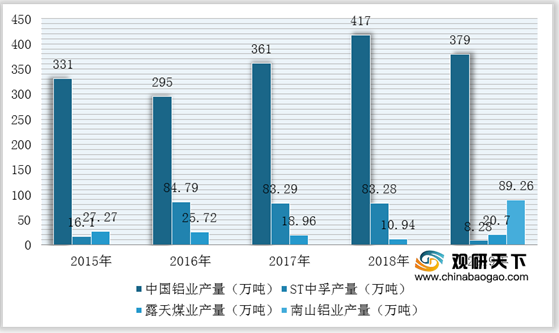

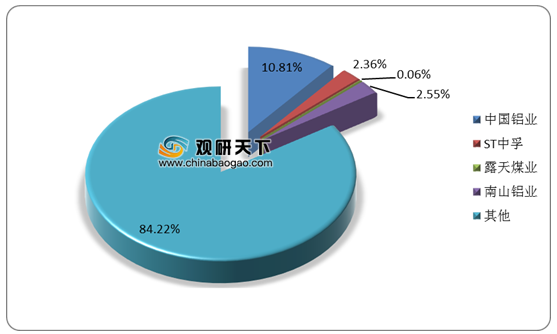

近年来,我国电解铝行业市场竞争激烈,行业集中度不高,重点企业有中国铝业、ST中孚、露天煤业、南山铝业等。根据数据显示,2019年中国铝业电解铝产量为379万吨,占全国总产量的10.81%;南山铝业电解铝产量为82.82万吨,占全国总产量的2.36%;ST中孚电解铝产量为2.07万吨,占全国总产量的0.06%;露天煤业电解铝产量为89.26万吨,占全国总产量的2.55%。

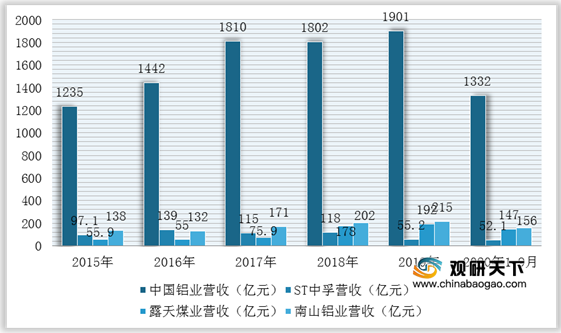

在营业收入方面,2020年1-9月中国铝业营业总收入为1332亿元;ST中孚营业总收入为52.1亿元;露天煤业营业总收入为147亿元;南山铝业营业总收入为156亿元。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国电解铝市场分析报告-行业竞争现状与前景评估预测》

《2021年中国电解铝市场分析报告-市场现状调查与投资战略研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

客服邮箱:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。