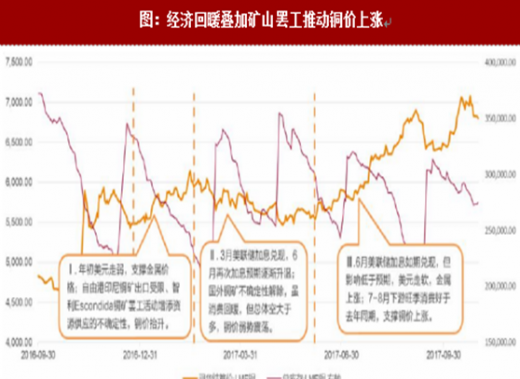

经济回暖叠加矿山罢工推动铜价上涨。2017年铜市主要关注经济回暖和国外主要铜矿的供应难题。年初铜价在美元走弱、自由港印尼铜矿出口受限、智利Escondida铜矿罢工活动的支撑下震荡上行;后随着美联储加息预期升温、铜矿不确定性解除,铜价在二季度有所回调;三季度美联储加息影响不及预期,美元继续走软,同时7、8月份下游空调等领域消费好于上年同期,共同支撑铜价上涨。总体而言,年初以来宏观经济转暖,制造业景气度指标有所回升,铜消费转强,为铜价提供了有力的下部支撑。

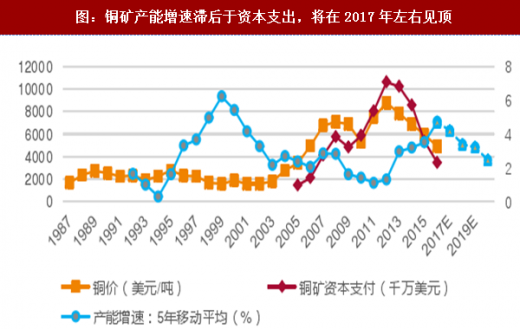

铜价作为领先指标带动铜矿资本支出与铜精矿产量的变化。铜价变化领先铜矿资本支出1-2年左右,铜价上涨(或下跌)带动铜矿资本支出增加(或减少);精矿产量增速呈现一定的周期性,资本支出带动精矿产量增速提高(提前5-7年),而精矿产量的增加反过来压制铜价上涨空间,进而抑制资本支出增长,从而导致精矿产量增速放缓。资本支出于2012年左右见顶,铜矿产能增速也于2017年见顶。

参考观研天下发布《2018年中国精炼铜行业分析报告-市场运营态势与投资前景预测》

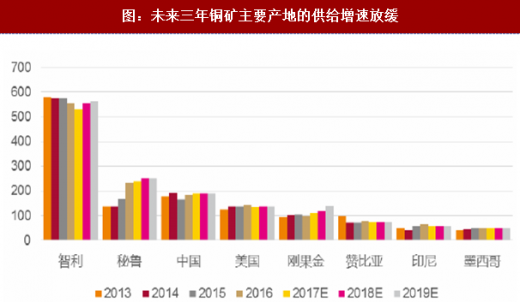

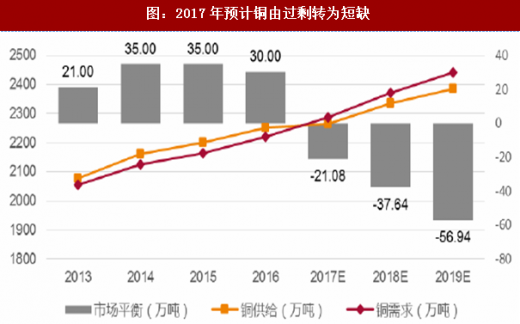

矿铜供给收缩限制冶炼产能的释放,铜供需由过剩转为短缺,并有扩大趋势。据不完全统计,2017年全球有投产可能的冶炼铜产能约176.5万吨,其中大概率投产的产能约106.5万吨;2018年预期投产冶炼产能87万吨(包含2017年大概率不能投产的产能);2019年预期投产的产能约为131.8万吨(假设余下产能全部投产),预计2017年下半年至2018年上半年将迎来国内精炼铜投放的高峰期。虽然冶炼产能大幅增加,但矿铜的供给制约精炼铜产能的释放。预计2017-2019年铜供需缺口分别为21万吨、38万吨和57万吨,铜精矿短缺将向下传导,精炼铜将形成供需缺口,并有扩大趋势。全球铜市场或已步入2-3年的景气周期。铜价有望出现趋势上行,建议关注紫金矿业和云南铜业。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。