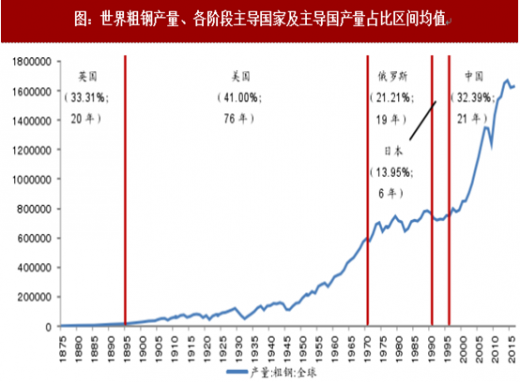

世界钢铁工业格局的演进昭示着钢铁产业的国际转移与各国钢铁工业生命周期的兴衰。雷蒙德弗农1966年在其《产品周期中的国际投资与国际贸易》中提出的产品生命周期理论大致描绘了各国钢铁工业生命周期的发展历程。弗农提出,产品生命周期涵括引入期、成长期、成熟期与衰退期四个阶段,产品在引入期诞生、在成长期繁荣、在成熟期触顶、在衰退期淘汰。在产业全球化潮流下,经济体内部产品生命周期的演变逐渐延伸为国际间产业的轮回,处于工业化进程初中期、产品成长期的国家承担产业移入国的角色,而处于工业化进程后期、产品成熟期的国家则承担产业转出国的地位。

参考观研天下发布《2018年中国钢铁市场分析报告-行业深度调研与发展前景预测》

世界钢铁工业格局的演进昭示着钢铁产业的国际转移与各国钢铁工业生命周期的兴衰。雷蒙德弗农1966年在其《产品周期中的国际投资与国际贸易》中提出的产品生命周期理论大致描绘了各国钢铁工业生命周期的发展历程。弗农提出,产品生命周期涵括引入期、成长期、成熟期与衰退期四个阶段,产品在引入期诞生、在成长期繁荣、在成熟期触顶、在衰退期淘汰。在产业全球化潮流下,经济体内部产品生命周期的演变逐渐延伸为国际间产业的轮回,处于工业化进程初中期、产品成长期的国家承担产业移入国的角色,而处于工业化进程后期、产品成熟期的国家则承担产业转出国的地位。

第一次产业转移浪潮:19世纪下半叶到20世纪上半叶,美国作为新兴国家,承担了产业移入国的地位,由英国接入钢铁等制造业。其背景是,随着英国产业高度发展,国内产业成本逐渐升高,市场容量矛盾日益突出,美国凭借其英国殖民地的地位以及良好的自然条件和资源条件,成为英国的主要产业输出国。19世纪70-90年代承接英国的钢铁产业转移,美国在世界上最早实现了钢铁工业生产力的爆炸性增长。

第二次产业转移浪潮:20世纪50年代,日本与原联邦德国承接了美国的产业移入。其背景是,美国在第三次科技革命的大背景下,对其国内的产业结构进行了重大调整,开始将钢铁、纺织等传统产业向日本、西德等国转移。第二次产业转移浪潮铸就了“日本制造”的世界性地位。

第三次产业转移浪潮:在20世纪70年代,亚洲“四小龙”逐渐承接了来自日本与原联邦德国的产业转移。其背景是,两次石油危机和两次世界经济危机,加速了日本和德国将能耗高、原料需求量大、污染环境的“重、厚、长、大”的部分资本密集型产业(钢铁、造船和化工等重化工业以及汽车、家电等)转移到发展中国家去,其目的是在国内发展微电子、新能源、新材料等高附加值、低能耗的“技术密集型”和“知识密集型”行业。

第四次产业转移浪潮:在1980年以后,包括中国在内的发展中国家凭借后发优势与比较优势扮演产业移入国角色,由美国、日本及亚洲“四小龙”等国家承接制造业的移入。其背景是,美国、日本、德国大力发展新材料、新能源等高新技术产业,将产业结构重心向高技术化、信息化和服务化方向发展,进一步把劳动、资本密集型产业和部分低附加值的技术密集型产业转移到海外。承接制造业转移筑就了中国“世界工厂”的地位,2000年以后,随着中国改革开放的进一步深化以及对外贸易关系的进一步打开,钢铁工业迎来迅猛发展的“黄金十年”。

第五次产业转移浪潮:2008年以后,世界迎来第五轮产业全球化转移浪潮,中国开始承担产业输出国的地位,印度、越南等国凭借其低制造业成本开始承接制造业的移入。其背景是,中国经济增长面临整体性拐点,人口红利消失与资源禀赋约束推高钢铁成本,钢铁工业增长边际逐渐由总量发展切换至结构升级,钢铁工业即将迈入成熟期。中国钢铁工业的产业移出国地位正在得到确认,制造业由中国转移向新兴发展中国家的整体趋势逐渐明朗。

如前文所述,中国制造业产业移出国地位渐明,钢铁行业国际产业转移或已是大势所趋。而当前中国政府与企业的动作正向我们传递边际线索。

第一,通过国际产业转移化解过剩产能是供给侧结构性改革的重要方向之一。一方面,《国务院关于钢铁行业化解过剩产能实现脱困发展的意见》明确将国际产能合作转移产能作为钢铁行业化解过剩产能的手段之一,鼓励有条件的企业结合“一带一路”建设,通过开展国际产能合作转移部分产能,实现互利共赢。另一方面,2015年5月国务院印发《关于推进国际产能和装备制造合作的指导意见》指出,要立足国内优势,推动钢铁行业对外产能合作,以成套设备出口、投资、收购、承包工程等方式,在资源条件好、配套能力强、市场潜力大的重点国家建设炼铁、炼钢、钢材等钢铁生产基地,带动钢铁装备对外输出。

第二,“一带一路”战略布局正在向我们提供包括钢铁在内的制造业产能向新兴发展中国家转移的思路。2015年3月28日,国家发展改革委、外交部、商务部联合发布《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,详细阐述了“一带一路”战略方向,“一带一路”建设进入务实推进阶段。根据商务部国际贸易经济合作研究院“商务历史”项目组发布的《“一带一路”专题研究》,“一带一路”涵盖亚非欧三大洲的64个国家,总人口44亿,占全世界的63%。经济规模21万亿美元,占全世界的29%,货物和服务出口占全球的23.4%,经济体量颇为可观。

第三,当前中国钢铁企业也正在为产能转移蓄势,部分钢铁企业开始在中亚、南亚等潜在的产业移入国投资建厂。2014年以来河北钢铁集团陆续进行境外投资建厂、开展并购业务,如据2014年9月河钢集团与南非工业发展公司、中非发展基金签署《河北钢铁集团南非钢铁项目合作谅解备忘录》,河钢500万吨南非钢铁项目建设正式启动;2016年4月,河钢集团出资4600万欧元收购斯梅代雷沃钢铁厂,成立河钢塞尔维亚公司。中国中冶、马钢集团与瑞士福莱姆公司共同签署了哈萨克斯坦100万吨/年综合钢厂项目合资公司备忘录;甘肃酒钢集团也将在哈萨克斯坦投资建设生产基地。未来随着沿线国家落实“进口替代”政策,我国钢企将介入海外钢铁资源,和当地企业进行联合生产,实现钢铁产能的全球化布局。

钢铁行业国际产业转移正成为疏导过剩产能的重要方向;“一带一路”战略布局不仅将通过海外基建投资、疏通贸易等方式振兴我国钢铁产品的海外需求,且包括钢铁工业在内的制造业产能海外转移正在悄然带动钢铁工业供需格局优化与产业结构升级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。