2018年,再库存周期或将一定程度对冲地产转弱的力量。本轮供需演绎下最大的馈赠在于全产业链低库存,特别是中上游限产品种。而源于限产的抑制,有悖于以往,主动去库不妨碍盈利高位维系,原因在于供给端不再滞后于需求,而是见好就收,于需求转弱即刻库存停补。这将意味着较强的安全垫(需求弱则有补库空间缓冲,需求强则加速放大需求)以及季节性与短期乐观预期极易转化为(库存)需求,增添了周期的韧劲。2018年,我们看好中下游设备制造的再补库以及中上游采掘原材料的低位回归。

参考观研天下发布《2018-2024年中国钢铁产业市场规模现状分析及未来发展方向研究报告》

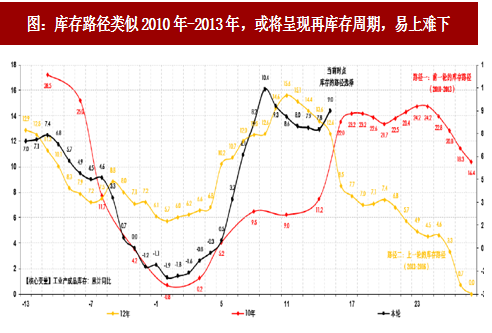

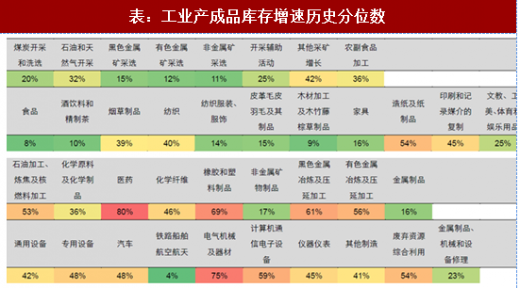

展望2018年库存路径或类似2010年,下游制造以通用专用设备为首或成为再补库的核心行业。我们简要比较前两轮库存周期,发现有两点根本的不同:1)供给端,厂商谨慎与乐观的区别,表现为全面补库与结构性补库。2)需求端,地产、基建需求强弱的差异,本质是刚需基数的转弱。这一轮补库,需求上弱于前一轮,但供给上又好于上一轮。综合考虑而言,我们认为补库的路径更倾向类似2010年,在需求稳健背景下,库存受下游设备制造引领开启再补库周期。当前从库存增速的历史分位来看,工业制造业整体库存仍处历史低位,未来下游以景气较好的通用、专用设备为核心启动再补库。而中上游受严限产政策抑制仍低于30%分位的原材料业将出现库存回归的趋势。

2018年,我们认为,未来基建投资增速大概率维持10%-15%左右,整体增速中轴较今年有所下降。这个趋势既符合当下地方政府和国企紧缩债务去杠杆形势,也契合经济结构转型的时代主题。2017年以来,随着部分基建项目叫停以及11月份财政部和国资委发文严控PPP项目,全年基建投资项目增速下滑明显,从整体上削弱了固定资产投资的增长。展望2018年,出于对地方政府和国企严控债务杠杆、未来基建建设良性发展趋势和19大提出财政支出结构向美好生活的转型等考虑,我们认为,2018年基建投资将加速结构转型,而增速中轴将呈现稳下。

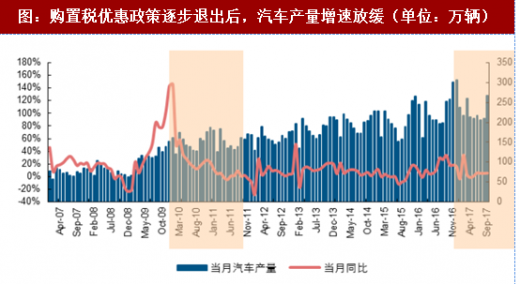

汽车行业明年发展,面临着长期成长与短期透支双重因素互搏。无论是从人均汽车保有量还是单位面积汽车保有量来看,我国汽车产业仍有较大发展空间。不过,短期来看,2015年4季度以来,我们汽车行业之所以出现一波小复苏,期间除有地产周期复苏带动之外,小排量汽车购置税优惠政策自2015年10月推出也功不可没。政策进而导致2016年、2017年前10月,汽车产量同比增速分别达14.46%、4.27%。2018年,如若购置税优惠政策退出,因购置税优惠政策而在这两年被透支的需求理当有所回吐,进而压制汽车产量增速。参考2008-2011年,小排量汽车购置税优惠政策从实行到退出期间,汽车产量增速依次为5.21%、48.30%、32.44%、0.84%,同时考虑到本轮政策实施后,汽车产量增速相比实施前突升程度不及上一轮,意味着可能透支力度不如上一轮强烈,由此预测2018年汽车产量增速小幅下降,增速约3%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。