参考观研天下发布《2018-2024年中国钢铁产业市场规模现状分析及未来发展方向研究报告》

1、产能微增,供给总体刚性

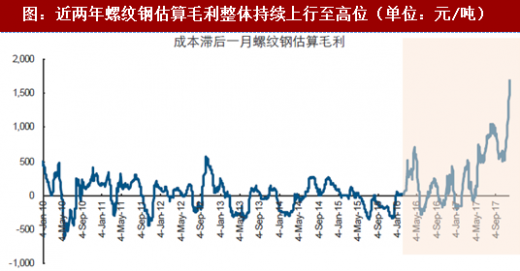

在传统周期视角下,“价格-盈利-供给”的传导路径畅通无阻,虽然至今未能完全打破但也削弱不少。对于2018年钢铁行业供给,市场可能认识到了持续高盈利驱动下,存在一定新增产能投放,却有可能会低估限产造成的长久影响。

2、预计产能增约1800万吨,但非一帆风顺

2018年钢铁行业新增供给可能主要来自于两方面,一方面是存量老旧高炉复产,另一方面是部分电弧炉重启。

3、老旧高炉复产,并非一蹴而就

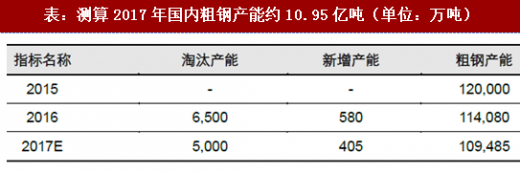

关于老旧高炉复产总量与进度,市场一直存在争议。从现有统计数据来看,自工信部公布2015年全国表内粗钢产能12亿吨之后,历经两年去产能,表内产能减量1.15亿吨,表外地条钢产能全部退出,再加上近两年合计投放产能约985万吨(据新浪网和西本新干线网站统计),意味着截至目前,国内钢铁行业总产能约10.95亿吨。

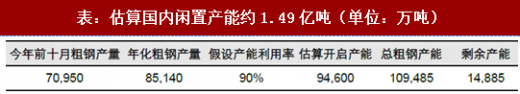

为了估算总产能中已经开启的部分,我们不妨以今年前10月粗钢生产数据为基准进行年化,得到全年预计粗钢产量约8.5亿吨,同时假设产能利用率约90%,进而倒推出已经开启的产能约9.46亿吨,剩下的约1.49亿吨产能,也就是目前存在复产可能的部分。

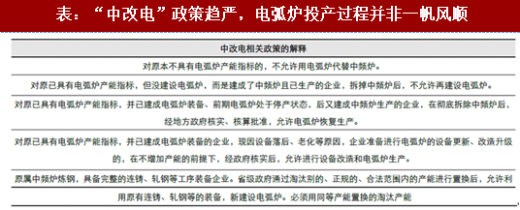

电弧炉可能的投产情况,也一直是市场研究当前钢铁行业产能的一个盲点。不过,可以明确的一点是,目前自上而下的政策从未放开供给、允许新增产能。因此,目前可能存在的电弧炉投产,更多是原来就具备电弧炉生产资质,但并未使用电弧炉生产的一些产能,比如所谓的“中改电”产能等。这部分产能同样没有特别精准的跟踪方法,姑且援引中国联合钢铁网预估数据,2018年电弧炉预计增产约1300万吨。并且,由于政策并没有为这部分可能投产的电弧炉“正名”,进而或会导致其投产过程难以一帆风顺。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。