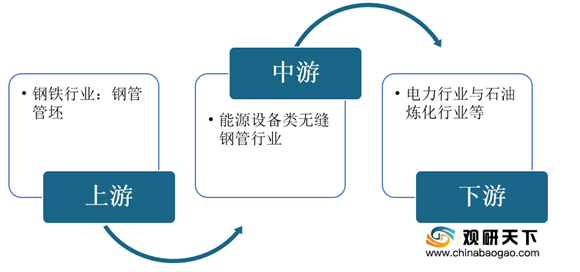

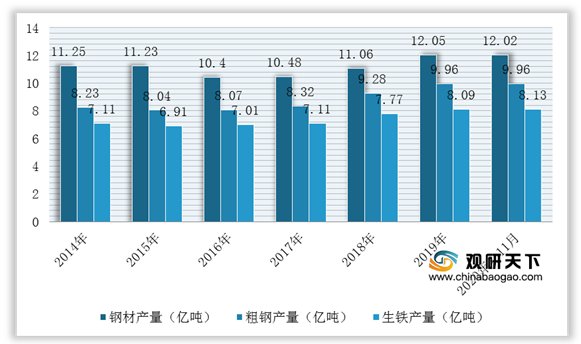

上游市场:能源设备类无缝钢管行业产业链上游主要是钢铁行业,主要原材料是钢管管坯,因此钢铁行业价格及供给情况将影响到中游能源设备类无缝钢管行业的生产及企业利润空间。据国家统计局数据,2020年1-11月全国生铁、粗钢、钢材产量分别为81290万吨、96116万吨和120203万吨,同比分别增长4.2%、5.5%和7.0%。

目前,我国能源设备类无缝钢管行业上游市场的企业有首钢股份、中信特钢、凌源钢铁股份有限公司等优秀企业。

| 企业名称 |

经营范围 |

竞争优势 |

| 主要从事钢铁冶炼、钢压延加工,是首钢集团所属的境内唯一上市公司 |

科技创新能力:首钢股份技术中心通过北京市企业技术中心认定;2019年迁顺基地、京唐基地共获得专利授权328项,其中发明专利141项,实用新型专利186项,外观专利1项 |

|

| 产品市场竞争力:钢铁产品包括热系和冷系两大类板材产品,其中热轧形成以管线钢、集装箱用钢、高强钢、汽车结构钢、锯片钢、酸洗板为主的特色产品系列;冷轧形成汽车板、硅钢、家电板、专用板、镀锡板、彩涂板、普板产品系列 |

||

| 主要从事钢铁冶炼、钢材轧制、金属改制、压延加工、钢铁材料检测 |

产品及生产优势:具备年产1300多万吨特殊钢生产能力,拥有合金钢棒材、特种中厚板材、特种无缝钢管、特冶锻造、合金钢线材、连铸合金圆坯“六大产品群”以及调质材、银亮材、汽车零部件、磨球等深加工产品系列 |

|

| 销售渠道优势:产品畅销全国并远销美国、日本以及欧盟、东南亚等60多个国家和地区,形成了沿海沿江产业链的战略布局 |

||

| 所从事的主要业务为冶金产品生产、经营、开发,黑色金属矿石开采、洗选及深加工,主要产品有热轧中宽带钢、螺纹钢、圆钢、线材、焊接钢管等 |

产品优势:形成管线钢、低合金高强度钢、中高碳钢(含中高碳优钢、合金结构钢、弹簧钢等)中宽带,抗震钢筋、预应力用盘条等棒线材,优碳圆钢,管坯钢等中型材六大系列30多个牌号的品种钢体系,品种比接近80% |

|

| 品牌质量优势:是全国冶金系统首批通过ISO9001-2000标准认证的企业之一,热轧带肋钢筋是国家第一批通过抗震钢筋生产许可证产品,焊接钢管已通过美国石油协会API认证,“菱圆”牌热轧带肋钢筋通过美国、香港、新加坡、韩国等国际认证 |

||

| 区域市场优势:地处辽宁、河北、内蒙古三省交汇的凌源市,北距辽宁沈阳360公里左右,南达北京约370公里,距锦州港200公里,距秦皇岛港280公里,距内蒙古的赤峰市不足200公里,是连接东北与华北、沟通内蒙古东部乃至蒙古国与沿海港口的交通要道 |

中游市场:近年来,在上游供给充足、下游需求旺盛的背景下,我国能源设备类无缝钢管行业发展较快,但是由于技术、资金等壁垒较高,从而导致国内专门从事能源设备类无缝钢管行业的企业数量较少。

| 技术壁垒 |

合格供应商资格壁垒 |

资金壁垒 |

| 能源设备类无缝钢管主要应用于电站锅炉或石油炼化等压力容器的重要环节,因此下游客户在选择供应商时,需对无缝钢管进行持续耐久性测试,一般实验时间在1万小时以上,测试主要针对产品稳定性、耐高温特性、耐高压特性、抗腐蚀性等;此外,包括镍基合金、耐腐蚀耐高温合金、超级不锈钢等在内的新型材料的深加工面临越来越高的技术要求 |

大型能源设备制造商除设立合格供应商资格认定制度外,还会对供应商的相关产品以前的安全使用业绩进行考核,因此通常不会选择无使用记录的产品,这对新兴的能源设备无缝钢管制造企业设立了较高的准入门槛 |

钢管管坯等原材料在产品生产中占有较大比例的生产成本,公司需投入大量的资金用于采购原材料以满足生产要求;同时能源设备类无缝钢管行业的下游客户主要以大型能源设 备制造商为主,自身信用情况良好且要求上游企业给予一定的信用周期。因此,能源设备类无缝钢管行业对业内公司资金要求较高 |

目前,我国从事能源设备类无缝钢管行业的相关企业有盛德鑫泰、江苏常宝钢管股份有限公司、江苏武进不锈股份有限公司等优秀企业。

| 企业名称 |

经营范围 |

竞争优势 |

| 主要从事各类工业用能源设备类无缝钢管的生产、研发和销售,产品主要应用于电站锅炉设备制造、石油炼化等行业 |

客户资源优势:与上海锅炉厂、哈尔滨锅炉厂、东方锅炉等国内大型电站锅炉制造企业以及中石化、中海油等大型石油炼化企业建立良好的合作关系 |

|

| 技术优势:拥有江苏省科学厅认定的“江苏省高性能耐热合金无缝管工程技术研究中心”;与常州大学联合建立了“常州大学-盛德核电用无缝管工程技术研究中心”,拥有江苏省教育厅、江苏省科学技术厅联合认定的“江苏省研究生工作站”;拥有3项发明专利和65项实用新型专利 |

||

| 主要从事石油天然气用管、电站锅炉管和机械管等专用钢管的研发、生产和销售,主要产品为油气开采用管、电站锅炉用管、机械用管以及其他细分市场特殊用管 |

客户群优势:油井管客户主要包括中石油、中石化、延长石油等所属的各大油田及SHEEL/PDO、TOTAL、BP、OXY、KOC、APLNG、QGC、ROSNEFT等国际知名的油气公司;锅炉管客户主要包括日本三菱重工、韩国斗山重工、美国巴威、福斯特惠勒以及上海锅炉厂、哈尔滨锅炉厂、东方锅炉厂国内三大锅炉厂等国内外知名客户 |

|

| 技术研发优势:能够生产API标准规定的高钢级油井管,还开发生产高抗硫腐蚀系列产品,抗CO2+高抗H2S腐蚀系列产品,高Cr抗腐蚀系列产品,高抗挤毁系列产品,耐热系列产品,抗硫管线管系列产品等非API产品,三大特殊扣系列扣型,Super13Cr产品 |

||

| 是国内最大的不锈钢钢管产品制造商之一,主要产品包括不锈钢无缝钢管、不锈钢焊接钢管、钢制管件和法兰产品等,其产品主要应用于石油、化工、天然气、电力设备制造以及机械设备制造等行业 |

客户群优势:是中石化、中石油、中海油等石化企业及各大锅炉厂的定点供货单位,是东方锅炉集团股份有限公司优质供方,惠生工程(中国)有限公司合格供应商,神华宁煤集团三星级供应商,中国核工业第二三建设公司福清项目部和CTCI(台湾中鼎工程股份有限公司)以及SABIC、BHEL、EIL、SASOL等单位的合格供方 |

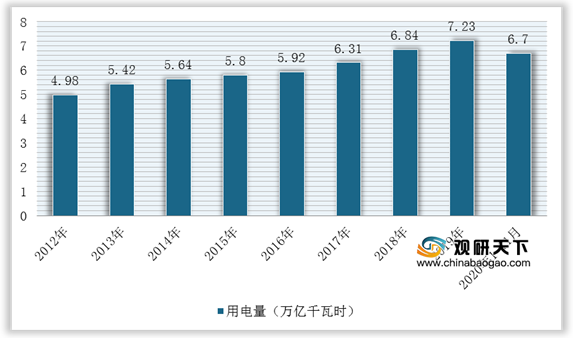

下游市场:我国能源设备类无缝钢管行业的下游行业主要为电力行业的电站锅炉行业和石油炼化行业。其中高压锅炉管作为无缝钢管的一种,是电站锅炉的重要组成部件,而无缝钢管的需求与电站投资以及全国用电量呈正相关关系。近年来,我国电力行业用电量平稳增长,但火力发电占比有所下降,不过总量保持增长,所以电站锅炉用无缝钢管的市场需求将保持平稳。根据数据显示,2020年1-11月,全国全社会用电量66772亿千瓦时,同比增长2.5%。

目前,我国能源设备类无缝钢管行业下游市场的相关企业有国家电网、中国石油化工股份有限公司、国投电力、中国石油天然气股份有限公司等优秀企业。

| 企业名称 |

经营范围 |

竞争优势 |

| 是根据《公司法》规定设立的中央直接管理的国有独资公司,以投资、建设、运营电网为核心业务 |

产业布局优势:拥有16家产业公司、6家上市公司,金融业务涉及银行、保险、资产管理3大板块,涵盖10个专业金融单位,参股23家机构 |

|

| 科技创新优势:累计拥有专利73350项,其中,发明专利16064项。专利拥有量、发明专利申请量连续七年位居央企第一,建立了统一的技术标准体系,制修订国际标准47项、国家标准616项、行业标准1355项 |

||

| 专业从事石油勘探与生产、炼油与化工、天然气与管道、营销及分销等 |

规模优势:是中国最大的成品油和石化产品供应商、第二大油气生产商,是世界第一大炼油公司、第三大化工公司,加油站总数位居世界第二,在2019年《财富》世界500强企业中排名第2位 |

|

| 经营范围主要包括投资建设、经营管理以电力生产为主的能源项目;开发及经营新能源项目、高新技术、环保产业;开发和经营电力配套产品及信息、咨询服务,发电业务为公司的核心业务 |

背景优势:由湖北兴化与国家开发投资公司(简称“国投公司”)进行资产置换后变更登记设立 |

|

| 广泛从事与石油、天然气有关的各项业务,主要包括:原油和天然气的勘探、开发、生产和销售;原油和石油产品的炼制、运输、储存和销售;基本石油化工产品、衍生化工产品及其他化工产品的生产和销售 |

市场优势:是中国油气行业占主导地位的最大的油气生产和销售商,是国有企业,是中国销售收入最大的公司之一,也是世界最大的石油公司之一 |

|

| 品牌优势:2020年《财富》中国500强,中国石油天然气股份有限公司排名第2位,Brand Finance发布2017年度全球500强品牌榜单,中国石油排名第33 |

相关行业分析报告参考《2021年中国能源设备类无缝钢管市场分析报告-市场运营现状与发展动向研究》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。