| 对比维度 |

精酿啤酒 |

工业啤酒 |

| 原料 |

水、麦芽、啤酒花、酵母 |

水、麦芽、啤酒花、酵母。部分用大米、玉米、淀粉等低成本原料取代麦芽 |

| 口味 |

在原料基础上添加如辣椒、苹果等多种材料,多样化 |

标准化,相对单一 |

| 发酵工艺 |

多为艾尔工艺,酵母在发酵罐顶端工作,浮在酒液上方,发酵温度一般控制在10-20°C。发酵罐通常较小,发酵结束后不进行过滤和杀菌处理。 |

多为拉格工艺,酵母在发酵罐底部工作,沉在酒液下方,发酵温度一般控制在10°C以下,发酵罐较大,发酵结束后通常采用过滤和巴氏杀菌,增加啤酒的货架期。 |

| 特点 |

反垄断、自有、小而美、手工艺、追求品质、丰富多彩的啤酒文化 |

垄断、工业化、标准化、最大限度低追求成本、保质期更加长久 |

| 发酵时间 |

品种繁多,从2天到2个月不等 |

通常为7天左右 |

| 保质期 |

多数保质期较短,有些品种保质期仅为几十天 |

普遍为1-2年,有些品种可达数十年 |

| 生产规模 |

产量小,存在较多手工酿造 |

大规模工业化生产 |

| 主要受众 |

热爱啤酒文化的啤酒爱好者和追求个性,重视消费体验的年轻消费者 |

大众消费者 |

| 经营特点 |

集中度较低,区域化强 |

寡头垄断 |

驱动因素分析

精酿啤酒崛起源于供需两端共振,供给端来看,啤酒市场趋于饱和,由增量向增质转变;需求端来看,消费品质要求提升,精酿啤酒社交属性不断增强。

一、传统工业啤酒发展进入瓶颈期,消费升级趋势下厂商需要通过产品结构升级提升盈利能力

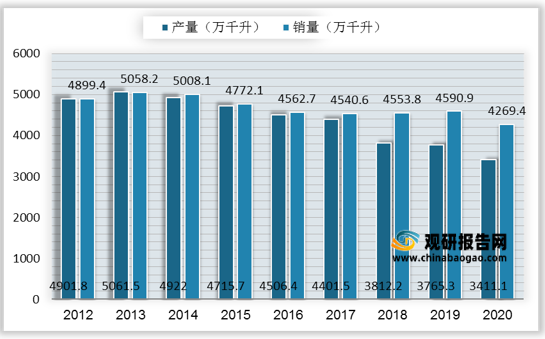

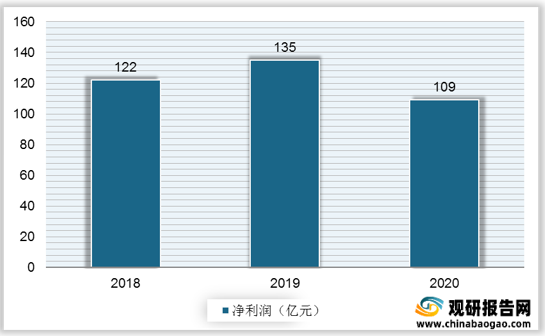

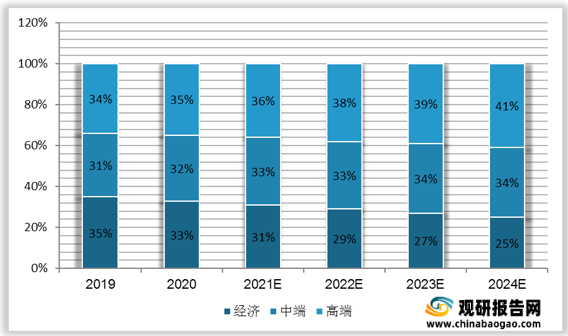

首先,中国啤酒产量及销量在2013年达到高点后波动下行,尤其是中低端啤酒产销量持续下滑,量增驱动业绩增长已然成为历史。而高端啤酒市占逐渐增长,精酿品类成为厂商实现产品结构升级的重要载体。

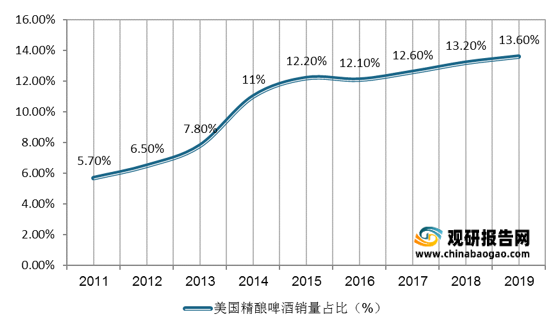

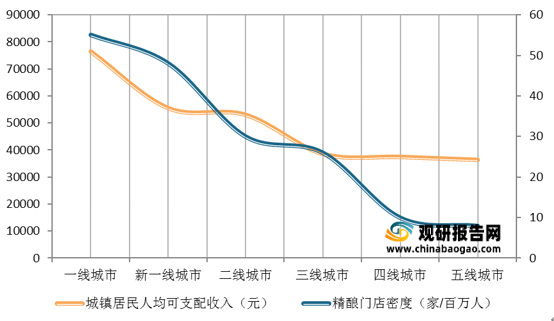

其次,对比盈利空间来看,美国精酿啤酒与普通啤酒的价差在2倍左右,而中国精酿啤酒与普通啤酒的价差达到3-4倍,盈利空间巨大,同时国内精酿啤酒的消费群体主要是高薪白领、海归精英等,消费能力强,对价格敏感度相对较低,为厂商提供了较高的利润空间。此外,对比渗透率而言,美国从2014年开始其精酿啤酒销量占比已达10%以上,而截至2019年,中国精酿啤酒销量占比仍不达3%,有着很大的提升空间。

二、行业竞争层次提高,由地面战转为抢夺制空权的空战

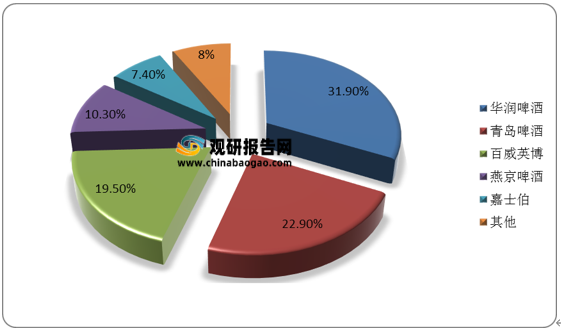

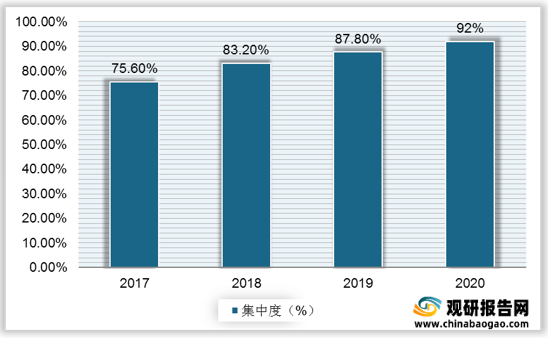

在经历了两轮并购整合期和调整期后,中国啤酒行业进入整合末期。2020年,中国啤酒市场被五大集团瓜分,华润啤酒、青岛啤酒、燕京啤酒、百威英博以及嘉士伯五大集团中国啤酒市场占有率高达92%。其中,华润啤酒在中国市场占据31.9%的市场份额,青岛啤酒市场份额达到22.9%,百威英博占据19.5%的市场。此外,我国啤酒CR5从2017-2020年的集中度一直在75%以上,其他品牌很难有挤占空间。

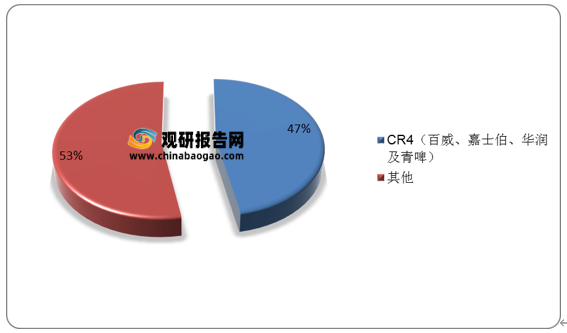

当前我国精酿啤酒竞争格局高度分散,外资龙头厂商有优势,独立厂商分散度则更高。精酿啤酒市场CR4约为47%,其中百威、嘉士伯两大外资龙头凭借部分成熟精酿大单品占据了最高份额。部分独立精酿厂商已经展现出一定的全国化潜质,如优布劳、熊猫精酿等,但根据我们调研,这些品牌的年销量在5万吨以下,且部份销量来自为非自有品牌代工,更多的区域性独立精酿厂商年销量难以破千吨,格局高度分散。未来精酿行业仍将持续处于洗牌过程中,集中度存在较大提升空间。

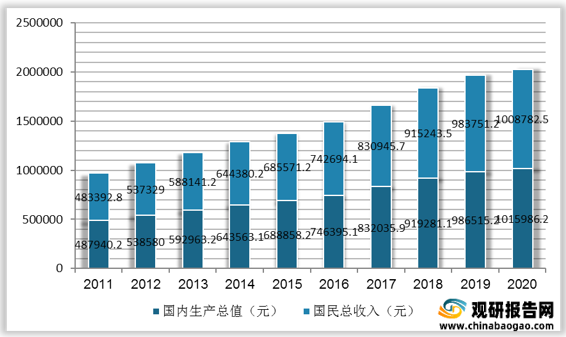

21 世纪以来,中国经济始终保持高速发展,国内生产总值由2011年的487940.2元增至2020年的1015986.2元,国民总收入由2011年的483392.8元增至2020年的1008782.5元。经济环境的改善使得人们的消费观念发生变化,生活压力的增大也使得消费者更加注重品质生活的享受,对啤酒的消费观念开始从“拼酒”向“品酒”转变。消费者对高品质多样化产品的高需求倒逼企业加速产品升级,提高高端及精酿啤酒占比。

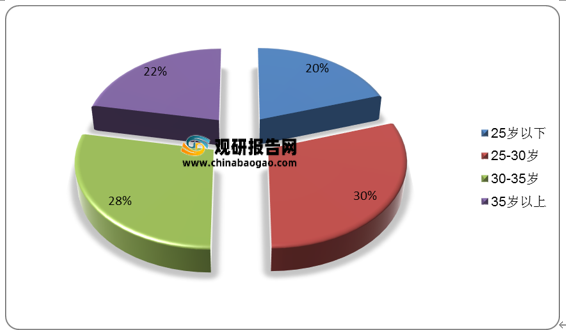

除了消费升级的驱动,精酿啤酒的走红还少不了年轻人的助力。精酿啤酒现阶段主力消费人群为80、90后男性,其对啤酒品质要求较高,加之人们健康意识不断增强,“喝少但喝好”的消费需求愈发强烈。从人口结构看,整体啤酒目标人群为20-35岁的成熟男性,中国20-34岁男性绝对人口数量从2020年开始将逐年减少,目标消费者的减少使得啤酒销量自然下滑,加上80/90后对品质要求更高,一定程度上倒逼厂家做少做精。

啤酒本身具备一定的社交属性,高品质、风味独特的精酿啤酒进一步丰富了消费场景,开始出现在商务社交、高端约会场所。不同于普通啤酒平淡如水,精酿啤酒的高浓度能够使人们在优雅小酌的同时达到微醺这一社交必备途径。同时由于高档餐厅、夜场、KTV 消费人群比价空间小,其价格接受程度更高,保障了精酿啤酒需求释放。

五、精酿啤酒作为舶来品具备一定的价值加成

由于中国过去几十年经济发展水平较为落后,消费者对于欧美发达国家先进产品的好感度和接受度较高。精酿啤酒作为“先进文化”的标志,产生了远超消费品本身的价值,具有精神富有和口袋富有的双倍象征,因而更容易被啤酒爱好者推崇。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。