在行业增量有限的背景下,各企业从战略层面自上而下重新审视公司成长。青岛啤酒提出“保增长、调结构、提费效”的战略目标,在确保增长和市占率的前提下尽可能的促进结构升级和费用使用效率提升。华润扎实推进“3+3+3”的 9 年高端战略,紧抓市场机遇。燕京啤酒在发展战略中也明确提出要调结构,提质增效,同样也是为了追求更有质量的成长。各大企业在这一轮行业变革中逐步意识到结构升级和提质增效将是主要目标,通过内部改革追求利润增长,行业回暖趋势明显。得益于各企业自上而下战略调整,全行业近几年整体吨价持续增长,利润率稳步上行,改革红利初显。

| 啤酒企业 |

高端化战略 |

| 青岛啤酒 |

保增长、调结构、提费效 |

| 华润啤酒 |

3+3+3,全员高端 |

| 重庆啤酒 |

持续推进产品高端化,着力推动产品高端化战略 |

| 燕京啤酒 |

创新引领,转方式,调结构,提质增效 |

| 珠江啤酒 |

一深化、一提高、一促进 |

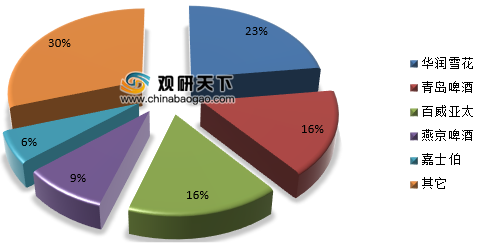

国内啤酒行业发展至今,各家啤酒公司逐渐从区域走向全国,市场多轮洗牌后格局基本稳定。从销量端来看,华润啤酒、青岛啤酒、百威啤酒、嘉士伯啤酒和燕京啤酒五大龙头格局基本稳定,其中华润是唯一一家国内啤酒销量过千万吨的企业,旗下拥有雪花冰爽、勇闯天涯等大单品,市场份额超过 20%,市占率行业第一。

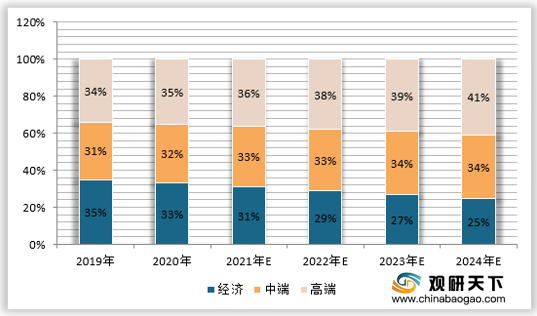

一般来说,啤酒分为高端(≥14元/500ml )、中端(7-14元/500ml)和经济型(<7元/500ml)三档(具体价位因品牌定位不同,以实际为准),各大啤酒厂商也都有对应档次的啤酒产品。随着啤酒市场的不断发展,各个主要厂商的产品结构也在不断升级,产品重心从原来的低价位同质化经济啤酒,逐渐转移为品种多样、价位较高的中端和高端产品。随着国内啤酒市场消费升级趋势和消费者观念的转变,高端产品近年来占啤酒销量比重不断上升。

啤酒本身具备一定的社交属性,高品质、风味独特的精酿啤酒进一步丰富了消费场景,开始出现在商务社交、高端约会场所。不同于普通啤酒平淡如水,精酿啤酒的高浓度能够使人们在优雅小酌的同时达到微醺这一社交必备途径。同时由于高档餐厅、夜场、KTV 消费人群比价空间小,其价格接受程度更高,保障了精酿啤酒需求释放。

由于中国过去几十年经济发展水平较为落后,消费者对于欧美发达国家先进产品的好感度和接受度较高。精酿啤酒作为“先进文化”的标志,产生了远超消费品本身的价值,具有精神富有和口袋富有的双倍象征,因而更容易被啤酒爱好者推崇。(YM)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国啤酒市场分析报告-产业格局现状与发展规划趋势》

《2021年中国啤酒市场分析报告-市场深度分析与投资前景研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。