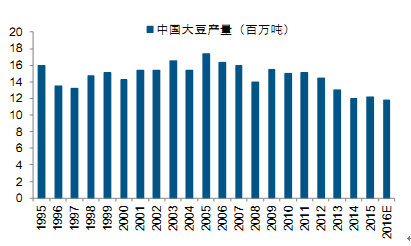

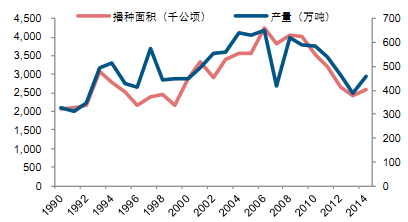

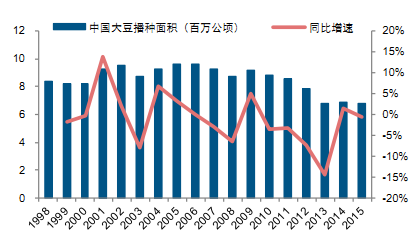

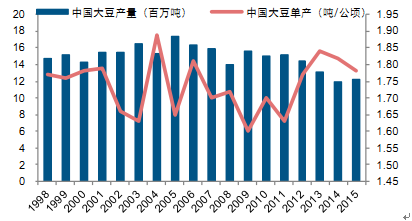

我国大豆产量位居世界第四,从生产格局看,东北产区、黄淮海产区和南方产区是中国大豆主产区。其中,黑龙江是我国最大的大豆生产基地,大豆种植面积约占全国的 40%。2015 年中国大豆种植面积 680万公顷,比历史最高的 2005年减少了 279 万公顷,降幅达到 29%,15/16 年度大豆产量预计为 1180 万吨,同比减少 2.88%,比 04/05 年度的最高值减少 560 万吨,降幅高达 32.2%。

参考观研天下发布《2017-2022年中国大豆市场运营现状及发展定位分析报告》

中国大豆播种面积不断下降

中国大豆产量连年下降

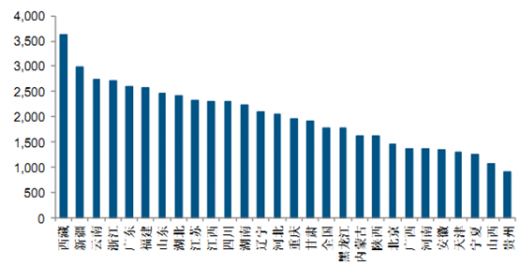

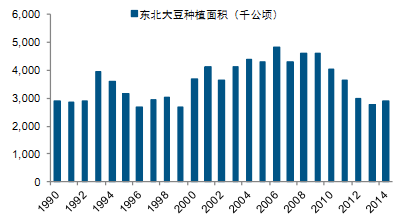

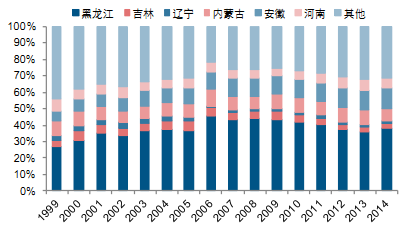

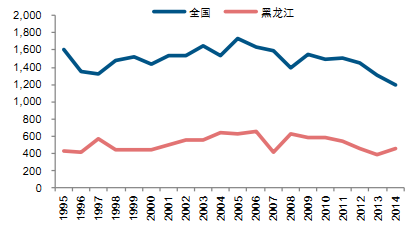

东北地区大豆质优粒大,含油率高,是我国最大的大豆生产基地。虽然东北产区大豆单产仅处于全国中游水平,但东北地区土地资源较为丰富,适合大豆等机械化种植的作物,因此东北仍是全国最主要的大豆产区。从 2009 年开始,东北大豆播种面积开始逐年下滑,其中,黑龙江是全国大豆播种面积最大的省份,近年来降幅明显。2014 年黑龙江大豆播种面积 258 万公顷,同比增长 6%,在经历了连续5 年下降后略有上升,比 2008年减少 146 万公顷,降幅达 36.2%,比 2006 年最高值减少 167 万公顷,降幅达 39.3%。

东北大豆单产处于全国中游水平

东北主产区播种面积自 09年开始下滑

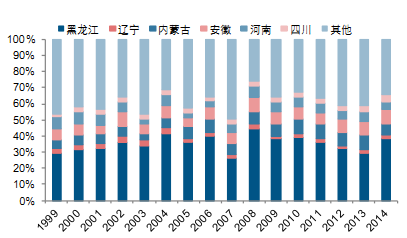

2014年主要省份大豆种植面积占比

从产量来看,自 1993 年以来,黑龙江大豆年产量始终处于 400 万吨以上,占全国总产量的 40%左右。其中,2006年达到历史最高点 653 万吨,2008 年以后进入减产周期,并在 2013 年跌破 400 万吨,仅为 387 万吨,2014 年产量有所恢复,回到 460 万吨。从大豆总产量的影响因素来看,黑龙江大豆产量基本上随播种面积的变动而变动,也就是说,近几年大豆总产量下降主要是因为大豆播种面积减少。

黑龙江大豆产量随播种面积变动

黑龙江大豆产量与全国大豆总产量变动一致

2014年主要省份大豆产量占比

全国大豆产量分布

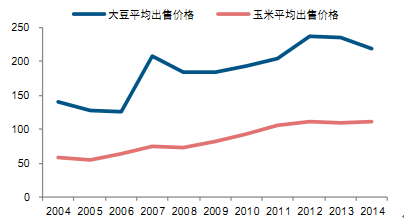

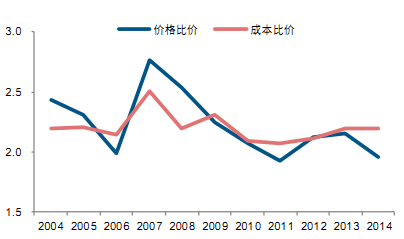

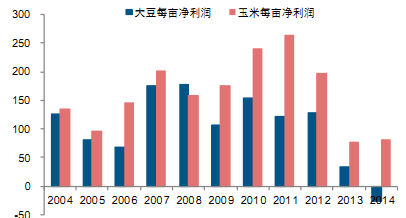

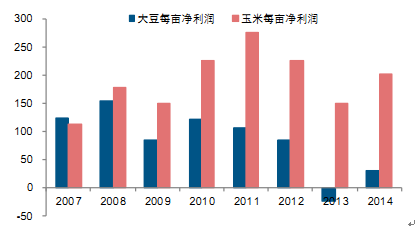

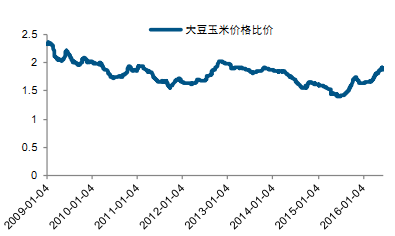

大豆种植面积自 2009 年以来不断下滑的主要原因是大豆种植比较收益低。2009 年以来,由于玉米消费强劲,价格上涨较快,2014 年玉米平均出售价格为 112元/50 公斤主产品,比 2008 年上涨54.3%。而国产大豆市场受进口大豆挤压,价格上涨较慢,201年大豆平均出售价格为 219 元/50 公斤主产品,比 2008 年上涨了 19.1%,涨幅远低于玉米。因此大豆与玉米的价格比价越来越低,并自 09 年起低于成本比价且差距逐渐扩大。种植玉米的每亩净利润始终高于大豆,从而导致农民由种大豆改为种植效益更高的玉米。尤其是东北地区,2014年黑龙江种植玉米的每亩净利润为 203 元,而种植大豆的每亩净利润仅为 31 元,二者相差将近 6 倍。

大豆和玉米平均出售价格

大豆玉米的价格比价从 09年超过成本比价且差距逐渐扩大

全国玉米每亩净利润高于大豆

黑龙江大豆种植比较收益明显低于玉米

2014 年我国停止大豆收储政策,对东北和内蒙古大豆开始目标价格直补试点,放开国产大豆市场,受此政策影响,国产大豆种植面积和产量并未继续下降,开始出现企稳态势。2014 年全国大豆种植面积为 685 万公顷,在经历了从 08 年开始连续 5 年下降后终于止跌,由于单产水平的提高,大豆产量下降幅度低于种植面积下降幅度。

大豆种植面积 14年开始企稳

大豆产量下降幅度相对较小

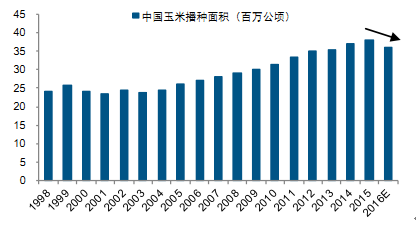

种植结构调整有望提升国产大豆种植面积与产量。国家层面已经开始农业供给侧结构性改革,计划到 2020 年,调减玉米种植面积 5000 万亩,其中 2016 年力争调减 1000 万亩;2016年 4 月农业部印发《关于促进大豆生产发展的指导意见》,提出到 2020 年大豆面积达到 1.4 亿亩,比目前增加 4000 万亩。由于大豆种植主要受比较收益的影响,而由于玉米价格大跌、临储政策取消的影响,农民种植玉米的意愿也有所降低,预计这将扭转国产大豆播种面积减少的态势。

预计 16年玉米播种面积自 03年以来将首次下降

大豆玉米价格比价自 15年下半年开始回升

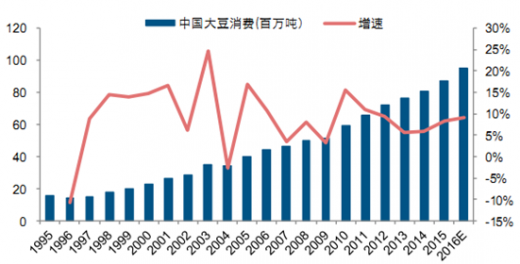

1996 年以来,我国大豆消费总量保持了较高的增长,并于 2005 年突破 4000 万吨,到2015 年大豆国内消费量已达到 8720 万吨,并且还有增长的趋势。1996 年我国大豆消费总量为 1407 万吨,占世界消费总量的 10.7%;2015 年中国大豆消费总量为 8720 万吨,占世界消费总量的 29%。20 年间我国大豆消费总量增长了 5 倍,占世界消费量的比重提高了近 20%。预计2016 年我国大豆消费量将达到 9500 万吨以上,占世界消费量比重约 30%,并可能在2017 年突破 1 亿吨。

中国大豆消费量及增速

我国大豆消费呈刚性增长,其主要原因在于我国经济高速发展的带动下,居民生活水平不断改善,饮食结构发生了巨大变化,对植物油等植物蛋白消费量的增加刺激了对大豆的直接需求,对畜、禽、鱼等动物蛋白消费的增加使得作为高蛋白饲料原料的豆粕消费量迅速上升,因而又间接地刺激了对大豆的需求。蛋白需求刚性增长对大豆需求形成了拉动作用,未来大豆需求仍将保持增长态势。

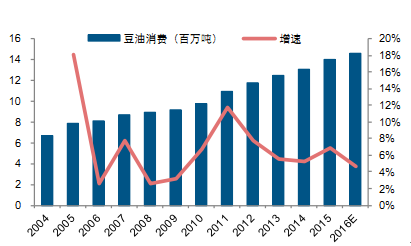

中国豆油消费量及增速

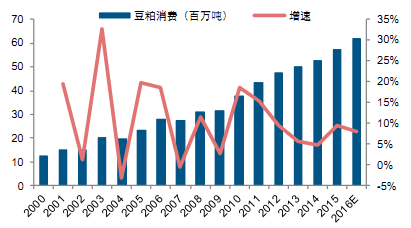

中国豆粕消费量及增速

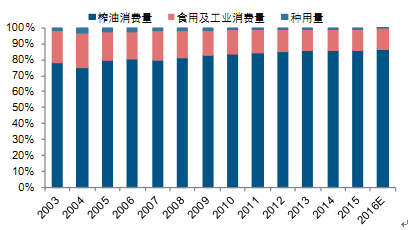

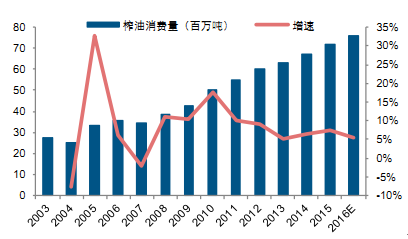

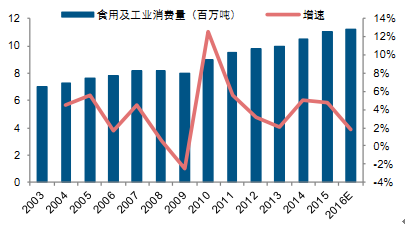

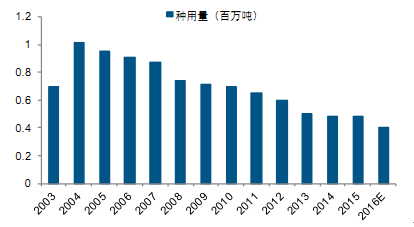

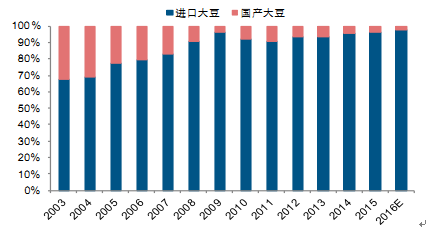

我国大豆的消费结构主要分为榨油消费、食用及工业消费和种用。2003—2015 年国内消费量持续增加,复合增长率为 7.83%;与此同时,压榨消费量也迅速增长,复合增长率 8.4%,占国内消费量的比重稳定在 80%左右;食用及工业消费量有所增长,到 2015年达到 1100 万吨,占国内消费的 12.7%;种用大豆消费量则有所下降,2015 年仅为48 万吨,占国内消费的 0.56%。可以看出,我国大豆榨油消费量比重持续上升,食用及工业消费和种用比重持续下降,近年来中国大豆需求量增长的主要原因是榨油大豆需求的增加。

我国大豆消费结构变化

大豆榨油消费量迅速增长

大豆食用及工业消费量变化情况

种用大豆消费量变化情况

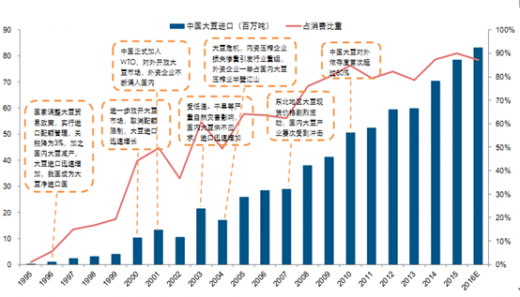

我国耕地面积基本饱和,大豆产量的增长受到了制约,而 20世纪 90 年代中后期以来,由于我国经济保持持续快速增长,对蛋白需求的迅速增长带动大豆需求的迅速增加,而国内大豆生产增长相对缓慢,大豆产需缺口不断增大,增加进口成为弥补国内需求缺口的唯一选择。1996 年是中国大豆贸易的转折点,中国由大豆净出口国转为净进口国,此后进口量逐年上升,成为全球最大的进口国。2015 年中国进口大豆 7835 万吨,占全球大豆进口的 63.4%,是国产大豆产量的 6 倍,占国内大豆消费量的 90%左右,大豆消费对外依存度逐年提升。

中国大豆进口变化情况

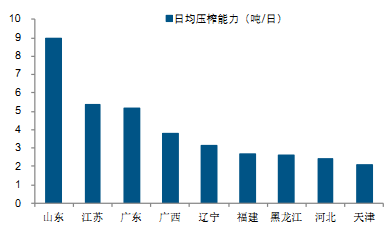

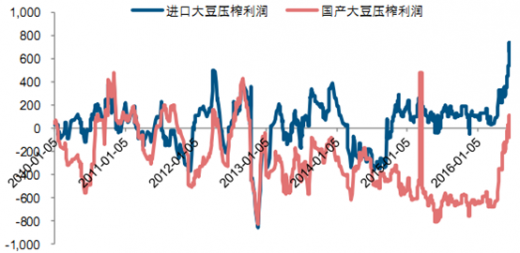

大豆进口大量增加与 2000 年以来我国大豆压榨产能迅速扩张也有很大关系, 2000 年我国日压榨大豆300吨以上的油厂在100家左右,全年大豆压榨能力首次突破1000万吨。2015 年进口大豆压榨量为 6950 万吨,占榨油消费总量的 96.5%。企业压榨进口大豆具有很高的积极性,主要因为(1)进口大豆成本低,相较国产大豆具有价格优势,因而压榨进口大豆利润更高;(2)压榨企业的生产能力向沿海地区集中,地理位置方便利用加工进口大豆。

大豆压榨大部分来源于进口大豆

压榨企业生产能力向沿海集中

大连进口大豆压榨利润高于国产大豆

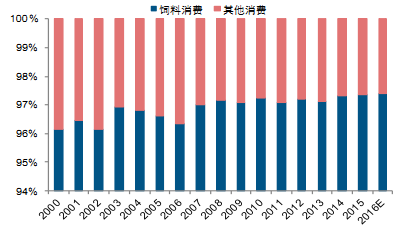

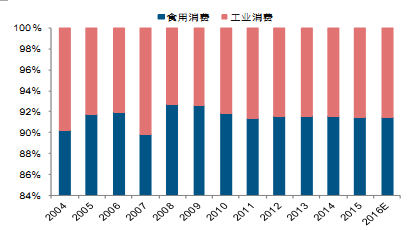

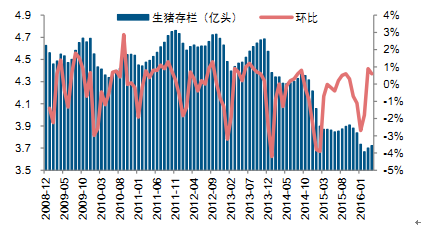

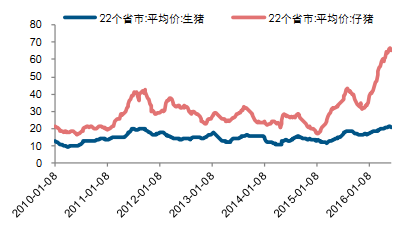

大豆需求主要来自压榨,其拉动因素一是饲料养殖业对豆粕需求的增长,二是食用油需求的刚性增长。预计 16 年中国大豆需求继续增长,主要基于:(1)豆粕消费中90%以上是用于各类饲料,所以饲料行业景气度状况对豆粕需求的影响非常明显。随着能繁母猪和生猪存栏量的逐渐回升以及猪价持续上涨,饲料企业将迎来销量的全面增长,对豆粕的需求量将大幅增加。(2)豆油在我国主要用于食用,占总消费量的 85%以上,食用消费是拉动豆油消费的主要因素,随着中国经济企稳,豆油消费将继续稳健增长,这些因素将带动中国大豆需求继续增长,预计 2016 年中国大豆消费 9525 万吨,同比增长 9.23%。

豆粕主要用于饲料消费

豆油主要用于食用消费

生猪存栏量开始回升

近期猪价持续上涨

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。