二、酱油行业上游市场发展情况

1、大豆

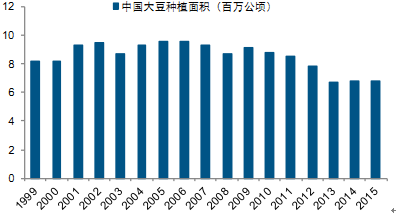

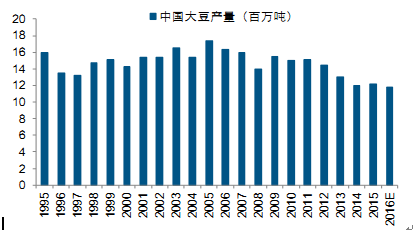

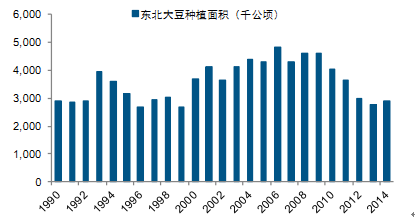

我国大豆产量位居世界第四,从生产格局看,东北产区、黄淮海产区和南方产区是中国大豆主产区。其中,黑龙江是我国最大的大豆生产基地,大豆种植面积约占全国的40%。2015年中国大豆种植面积680万公顷,比历史最高的2005年减少了279万公顷,降幅达到29%,15/16年度大豆产量预计为1180万吨,同比减少2.88%,比04/05年度的最高值减少560万吨,降幅高达32.2%。

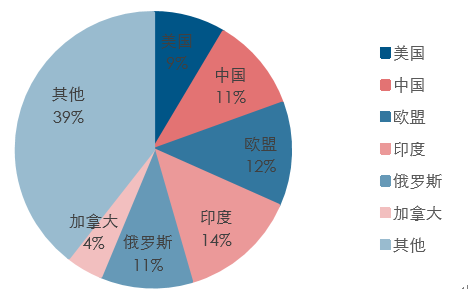

小麦为世界播种面积最大、产量最多、分布最广的粮食作物。目前全球种植面积超220万公顷,年产量7.3亿吨,占世界粮食总产量的1/3。从国别来看,世界小麦产量最大的国家是中国,其次是印度、美国和俄罗斯,四国产量之和占世界总产量的比例为45%。由于自然条件和国土面积等原因限制,各地区小麦种植面积和单产差异较大。小麦类型和品种繁多、分布广,对土壤、气候条件适应性强,耐寒、耐旱、稳产、高产;但是遇到极端天气爆发时,小麦的生产与价格依然会受到影响。

2016年我国小麦市场整体呈年初余粮短缺价格高位坚挺,新陈麦交替期间麦质偏差围绕托市价格波动,年末余粮售空价格走高且达到新高点的走势。总结本年度小麦市场有以下几个特点,一、年初15年产小麦余粮剩余不多,国储小麦拍卖价格过高且质量偏差,厂家高价采购市场余粮;二、2016年产新季小麦质量偏差,主产区省份多受雨水灾害影响,小麦市场价格略低于往年,且大部分质优小麦基本销往国储;三、10月末高质量小麦供应偏紧问题显现,小麦价格不断走高直至与国储拍卖成本相当后企稳,厂家以采购国储陈麦为主。

3、食盐

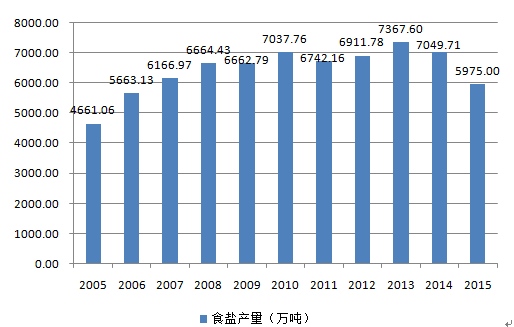

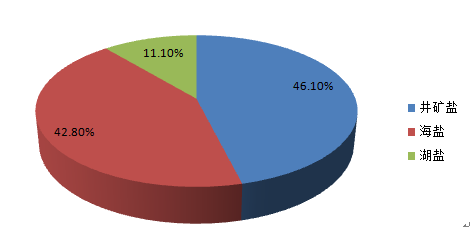

我国是全球原盐产能和产量最大的国家,2015年我国原盐产量在6,000万吨左右。近几年我国原盐的产能出现了过剩,原盐的价格则是稳步下行。在我国原盐产量中,有大约1,000万吨左右用于食盐的制备。根据商务部统计的数据,在终端市场我国食盐的零售价格已超过了4元/公斤,所以目前我国食盐的年消费额在400亿以上。除去食盐的制备成本和流通成本,我国食盐产业链的利润大约在300亿左右。在原有的专营体制下,食盐产业链的大部分利润被具有食盐批发和销售资格的盐业公司拿走,在盐改方案推行以后,各级盐业公司可以自行采购制盐企业的食盐并进行跨区域销售,制盐企业也可以通过自建渠道销售食盐产品,食盐产业的流通性和活力被打开,而食盐产业链的百亿利润也会被重新分配。

2017年1月1日以后,我国食盐产品可以跨区域流通,而且价格放开管制。在各地制盐企业展开竞争的方式当中,食盐品种的多样性会成为非常重要的手段之一,食盐产品的种类能够尽量满足民众需求的有望获得更多的市场份额。

三、酱油行业中游市场发展现状

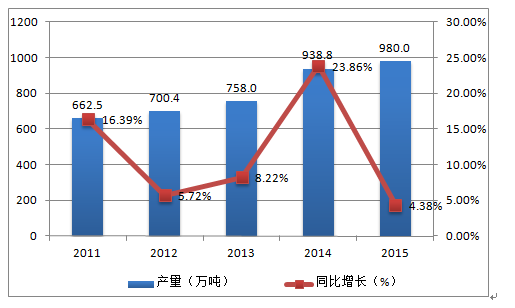

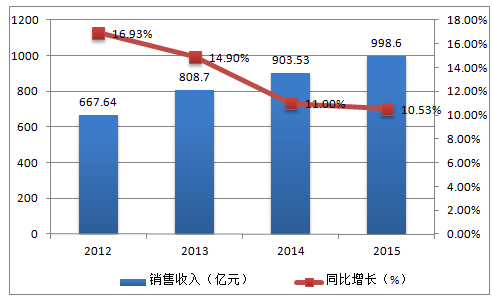

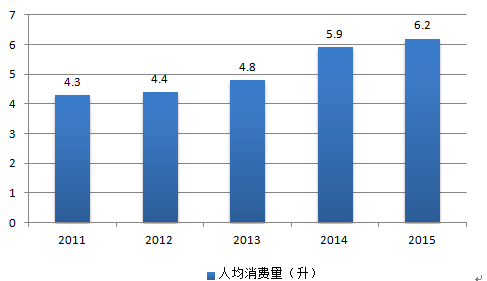

2000年开始酱油行业处于产量的快速增长期,价格增长较低,基本与通胀水平一致,十年的时间涨幅不到50%,产量增长5倍。产量的增长一方面是规模企业占比提升能够统计,另一方面由于外出就餐、试用多元化导致人均摄入量增加。价格的上涨主要是成本推动,原材料成本大豆、包材等涨幅较大。

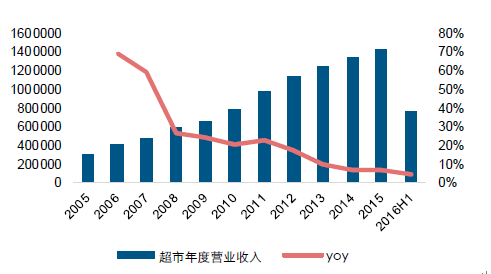

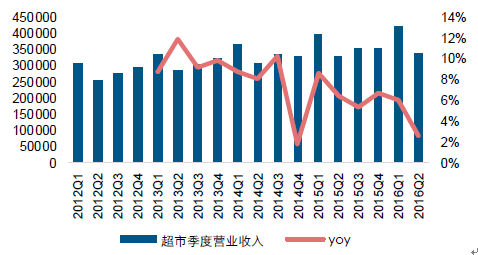

1、商超

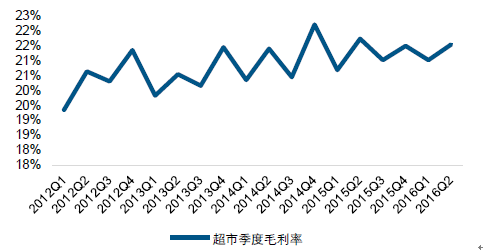

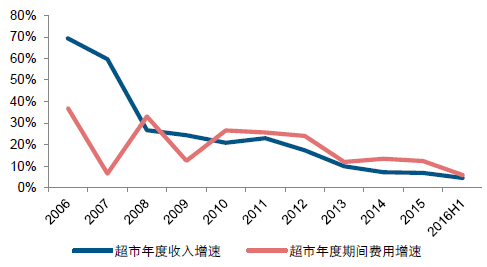

2016年,超市保持4%左右增长,毛利率创历史新高。2016上半年超市收入同比增长4.5%,增速同比下降3.18个百分点。2016年二季度超市营业收入同比增长2.63%,增速环比下降3.42个百分点,同比下降3.81个百分点。受电商加速布局商超O2O及电商物流效率持续提升等因素影响,实体超市企业分流压力日益加大致收入增速持续下滑。

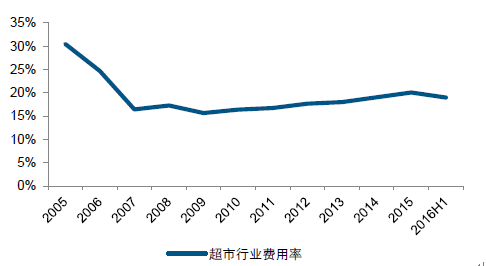

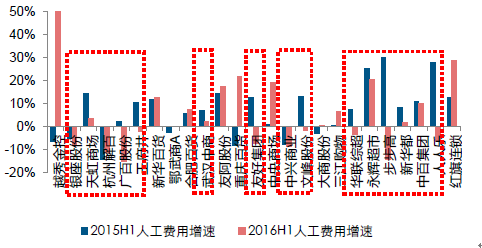

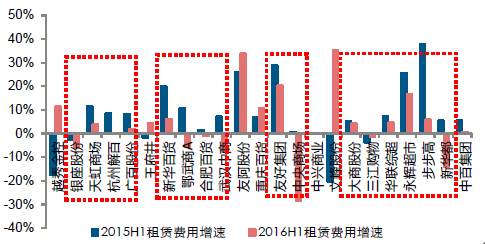

2016年上半年各项费用增速均同比放缓。2016H1人工及租赁费用同比分别增长5.41%和2.77%,增速同比分别下降9.91和8.91个百分点,其中租赁费用增速连续3年同比放缓。

从具体企业来看,百货行业大部分企业租金费用、折旧摊销费用增速放缓,人工费用增速加快;超市行业大部分企业人工费用、租金费用、折旧摊销费增速均有所放缓。

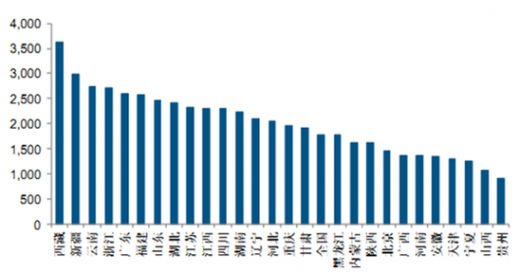

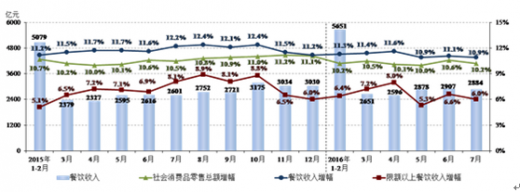

经历过2015年全年强势回暖之后,进入2016年,餐饮市场发展速度减缓并趋于稳定。2016年1-7月,全国餐饮收入19567亿元,同比增长11.2%,增幅比去年同期回落0.4个百分点。限额以上单位餐饮收入4967亿元,同比增长6.5%,较去年同期下跌0.1个百分点。餐饮收入增速与社会消费品零售总额增幅的差距比2015年底略微收窄至0.9个百分点。

纵观上半年,整个消费市场与餐饮市场均呈现相对平稳的发展走势,虽然餐饮业高速发展优势有所减弱,不过依然处于合理区间内。

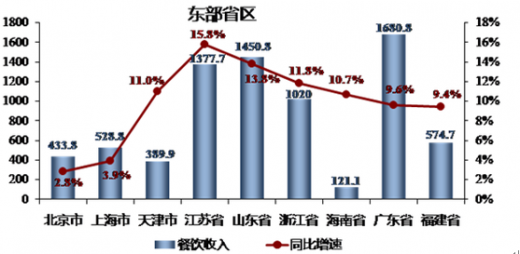

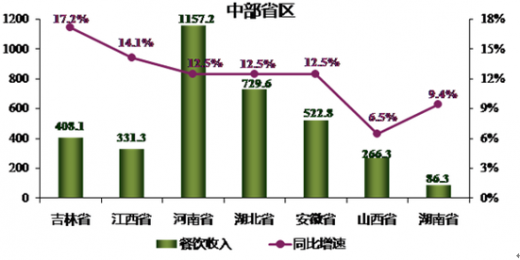

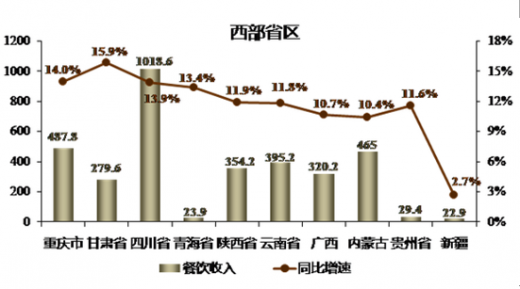

受经济形势下行以及部分地区政策连锁反映的影响,再加上本身餐饮产业规模庞大,一些传统餐饮产业大省区餐饮市场发展步伐都初显放缓迹象,进入稳增长阶段。北京市、山东省、福建省、四川省同比增速上涨幅度都有不同程度的降低,上海市、天津市、广东省、河南省、湖北省等地增速甚至低于去年同期。

相比之下,尽管增幅同比有所下跌,但是甘肃省、青海省、陕西省等地区餐饮市场依然以较快速度领跑,反映出“一带一路”等国家发展战略以及地方政策的激励为餐饮服务业注入了新活力、新动力。陕西省餐饮企业抱团在山西临汾建立了一条陕西特色美食商业街区“陕西村”,不失为区域餐饮输出的一种新模式新尝试。而且,互联网模式也在中西部餐饮市场深入推广且飞速发展,2016年1-5月青海省利用互联网实现的限上餐饮收入同比猛增113.8%。

此外,在当地政策的大力支持下,部分省区餐饮市场发展活跃。云南省一直致力于弘扬当地民族餐饮文化、推动滇菜品牌走向全国,2015年12月云南省政府发布《“舌尖上的云南”行动计划》,力争在五年内,全省餐饮业总收入达2000亿元以上;山西省调整产业发展规划,将餐饮行业作为新的经济增长点,并取得了一定的效果,2016年上半年山西省餐饮收入同比增长6.5%,增速比上年同期提升2.3个百分点,结束了自2013年“中央八项规定”以来增速持续下跌的颓势;为了进一步加快川菜产业发展,2016年6月成都市政府公布了《关于进一步加快成都市川菜产业发展的实施意见》,实行诸多扶持奖励政策,有利于振兴川菜、弘扬成都丰富的美食文化,争取到2020年,成都市餐饮零售额突破1000亿元大关。

大众化餐饮体现出强劲的生命力,特色餐饮、休闲餐饮、农家乐、度假旅游等新兴业态极具市场需求空间,发展潜力无限。多元化多品牌积极拓展市场,“小而精”门店深受欢迎,大董的平民副品牌“小大董”进入复制阶段,大董鸭汉堡又开第二家门店,占地仅60平米。不断探索提高餐饮企业信息化水平,人人湘已拆分为人人湘餐饮企业和餐饮服务商两家独立运作的公司,此家餐饮服务商将专注于推广人人湘所采用的智能系统和快餐厅整体解决方案,研究通过标准化生产未来使人人湘成为“四无餐厅”(即:无收银员、无服务员、无采购员、无厨师);跨界合作也纷纷出现,多种主题文化、多种消费体验相结合共同发展。除了在管理机制、经营思路、营销宣传等方面进行改进创新,品牌餐饮企业积极备战,餐饮门店转型升级也被提上日程。呷哺呷哺首批升级店面终亮相,囊括文艺小清新、小资轻奢华、极简工业风、现代中国禅4种风格,且品牌logo、产品种类、顾客体验等方面都有明显变化。真功夫也不甘落后,随后发布了品牌新战略,宣布推出更符合年轻人消费特性的自选模式餐厅,并首次拿出三家门店进行收益权众筹。此次品牌升级包括品牌价值理念与顾客就餐体验两大方面,初步计划今年要在全国开出约50家升级体验店。两大快餐品牌以满足消费者需求为核心,在提供安心美味的食品前提下,在快餐竞争愈加残酷的环境中开始新尝试。

目前,餐饮行业已找准转型发展方向。不过,餐饮市场竞争愈演愈烈,逐渐陷入同质化日趋严重的新困境。餐饮企业仍需密切关注消费需求所带来的市场革新,尤其是强势崛起的女性消费、中产消费、节日消费等重要力量的消费需求。

与此同时,还应看到阻碍餐饮消费升级和餐饮产业升级的体制机制障碍。近年来,团餐市场化发展程度有所提高,但仍需进一步开放高校、民航、铁路等市场。当前,社区餐饮、老年餐饮发展境地略显尴尬,目标消费群体具有需求碎片化、多样化的特点,要求精准式服务,且人数众多并不断增长、消费周期较长。破除机制障碍愈发重要,维护全国统一市场和各类市场主体进行公平竞争,从而促进餐饮行业科学有序发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。