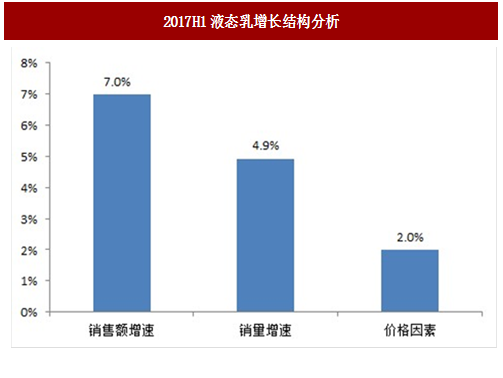

根据中国报告网收集的数据显示,上半年液体乳销售额增长 7%,其中销售量增长 4.9%,另外 2%多的增长来自于价格因素。我们认为在上半年行业竞争仍然较为激烈的情况下,产品并没有明显提价,所以我们判断价格的提升主要来自于消费升级,高端产品增长较快占比提升。

分产品来看,常温奶里面常温酸奶、高端白奶等高端奶仍保持了较快的增速,普通白奶、乳饮料等产品增速明显放缓。上半年安慕希继续发力高端常温酸奶,推出了瓶装新品、利乐冠新品,并增加了黄桃+燕麦新口味。根据中国报告网收集的数据显示,2017H1,安慕希有接近 50%的增长。纯甄上半年推出了芝士新口味,并邀请张艺兴成为新代言人,2017H1 收入同比增长在 35%左右。我们认为常温酸奶未来仍将保持较高增速:(1)农村市场的渠道下沉,当前农村对液体乳的消费正逐渐向常温酸奶转变,且中国农村居民与城镇居民人均乳制品消费量存在巨大差距,2015 年城镇居民人均乳制品消费量约是农村居民的 3 倍。随着城乡收入差距缩小,农村存在巨大的常温奶市场空间;(2)常温酸奶品类多元化趋势可满足各类别城市消费者的口感需求;(3)无需冷藏的产品特性摆脱对冷链的依赖。

从高端白奶来看,仍然是特仑苏、金典两大龙头品牌,2017H1 的增长也分别达到了 10%以上, 20%以上,明显快于行业增长。高端白奶营养丰富、富含各类微量元素,老少皆宜,礼盒装可满足节庆送礼需求,其代替低端白奶的趋势非常明显。

从低温奶来看,随着一二线城市的消费升级,再加上一二线城市冷链运输的逐步完善,低温酸奶和巴氏奶今年上半年均实现了较快的增长。尤其是低温酸奶,近几年均有 2 位数的增长,是增速仅次于常温酸奶的品类。低温酸奶的消费升级也非常明显,在前两年推出的较高端的优诺取得较好的表现以后,今年乳制品企业纷纷推出高端低温酸奶,比如伊利推出了 joyday、帕瑞缇,蒙牛推出了特仑苏低温酸奶,味全推出了“放肆点”+“满足点”等新品,低温酸奶的价格也从之前的 5、6 元提升到 10 元左右一瓶,价格提升明显。

参考中国报告网发布《2017-2022年中国乳制品市场现状调查及发展趋势前瞻报告》

巴氏奶目前主要是区域性企业占主导地位,伊利、蒙牛等全国性企业的销售非常少。巴氏奶领域一直是光明、三元这类区域性乳企的强势所在,而蒙牛、伊利的产品以常温奶为主。蒙牛现在是现代牧业的绝对控股股东,通过控股现代牧业,蒙牛可依托现代牧业的牧场和生产工厂资源,在华东、华中等区域生产巴氏奶、酸奶。根据双方披露的合作框架与加工协议,现代牧业负责根据蒙牛的要求生产配送巴氏奶等产品,代工生产的规模每年高达 10 亿元以上。现代牧业是国内最大的牧场企业,拥有 27 个牧场、近 23 头奶牛,牧场可辐射华东、华南、华北、东北、西南等多块消费区域。通过战略合作,蒙牛可强化巴氏奶板块的竞争力,且销售区域更贴近中东部地区及南方市场,下半年蒙牛也将加大力度推广其巴氏奶新品。

低线城市消费发力,消费升级明显

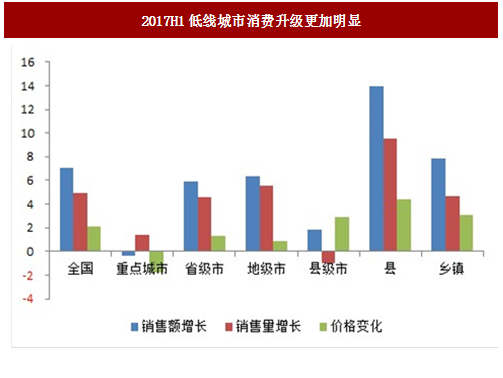

随着低线城市人均收入的提升,低线城市乳制品销售增速更快。尼尔森数据显示,三四线城乡液态类乳品零售额比上年同期增长近 9%,快于行业整体 7%多的增长。从量价来分析,县、乡镇等低线城市销售额的快速增长,除了销售量的增长,其价格的提升也是最明显的,也表明县、乡镇市场消费升级最为突出。我们认为低线城市增长更为突出的原因主要有:(1)低线城市居民收入水平提升,城乡人均收入差距不断缩小,县、乡镇、农村消费者购买力较从前大幅提升;(2)低线城市人均乳制品消费量低,基数小,竞争相对缓和,增长空间更大;(3)低线城市乳制品存在消费升级趋势,购买产品逐渐从低价产品向高单价的常温酸奶等转变。

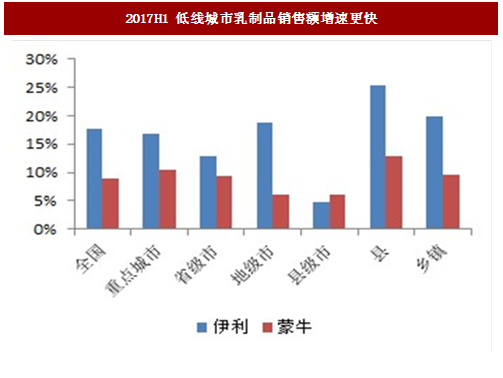

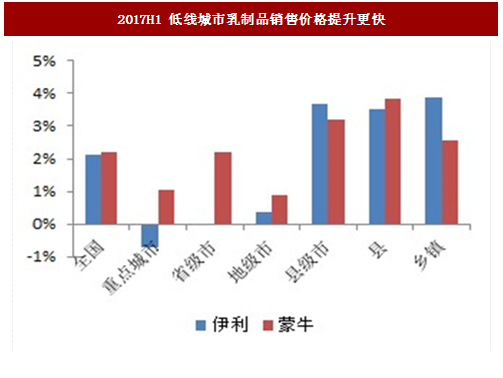

根据 中国报告网收集的数据显示,从乳业龙头企业蒙牛、伊利的销售额看,也是低线城市表现更为亮眼,增速高于上线城市。从价格因素来看,伊利、蒙牛县级市、县、乡镇等低线城市价格提升更明显,表明低线城市消费升级更为明显。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。