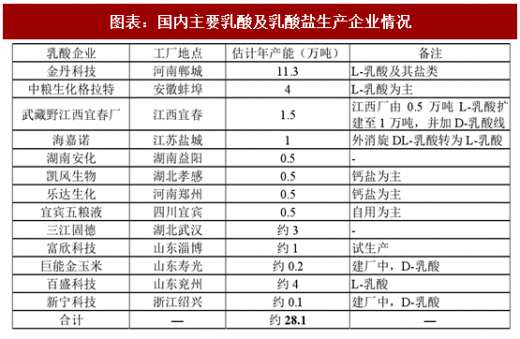

20 世纪 80 年代,我国约有 50 多家小乳酸厂,数年来,随着市场竞争逐渐淘汰至 10 家左右,年产能合计约 20 万吨。但近两年,随着聚乳酸生产技术的进步及下游应用领域开拓所带来的巨大市场空间,行业内企业及新进入者开始看好乳酸行业未来发展前景,先后投资建厂以扩大乳酸产能,目前国内乳酸产能(含在建及新投产)约在 28 万吨,行业短期内面临竞争加剧的趋势。

金丹科技作为目前国内乳酸及其衍生产品生产的龙头企业,其中 L-乳酸年产能 9.5 万吨,乳酸盐年产能 1.8 万吨。安徽丰原和比利时格拉特公司于 2004 年合资在蚌埠建立了丰原格拉特乳酸厂,目前产量已经增容到 4 万吨,2010 年后被中粮生化收购,更名为中粮生化格拉特。日本武藏野与江西省科学院合资,于 2001 年在南昌建立了 5,000 吨 L-乳酸厂,以甲酯法生产乳酸,2007 年新增 D-乳酸生产线。2009 年日本武藏野全面接收该厂,后在 2014 年将其迁至江西宜春新建 L-及 D-乳酸生产线,共 1.5 万吨产能。江苏海嘉诺沿用原华德公司技术,于 2007 年在盐城建了约 1 万吨的新厂,生产外消旋 DL-乳酸及乳酸钙。宜宾五粮液、湖南安化、乐达生化、凯风生物等乳酸厂规模约为 5,000 吨。三江固德、富欣科技、巨能金玉米、百盛科技、新宁科技等近些年也开始陆续建厂或投产,行业近些年新进入者较多,主要原因是看好乳酸行业稳定的发展趋势及下游聚乳酸新材料行业的广阔市场前景。

二、乳酸需求情况

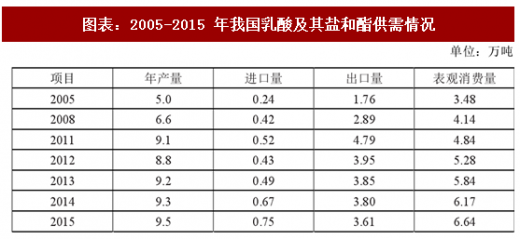

根据市场调研机构 IHS Markit 的统计,2015 年我国国内乳酸市场保持持续增长,乳酸产量为 9.5 万吨,进口量 0.75 万吨,出口量 3.61 万吨,表观消费量为 6.64 万吨。

参考观研天下发布《2017-2022年中国乳酸市场产销调研及十三五发展定位研究报告》

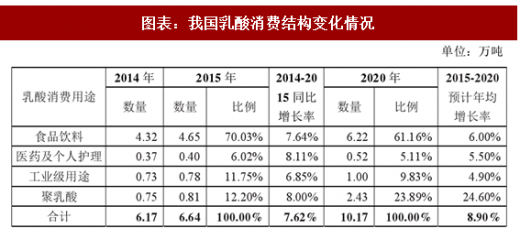

乳酸的下游消费存在着应用范围广的特点。人们饮食文化和消费概念的改变对乳酸消费有一定的影响,各消费去向存在此消彼长的关系。从总体上来看,随着人们对天然、安全、绿色、环保理念的认识加深,乳酸的需求量也在不断稳步上升。从乳酸的消费结构上来看,目前食品饮料仍然是最大的应用领域,占70.03%。我国的聚乳酸生产及应用目前处于起步阶段,消费占比仅为 12.20%。预计未来乳酸消费量将随着聚乳酸在新兴应用领域需求的增加,以高于历史增长率的速度增长。

三、乳酸进出口情况

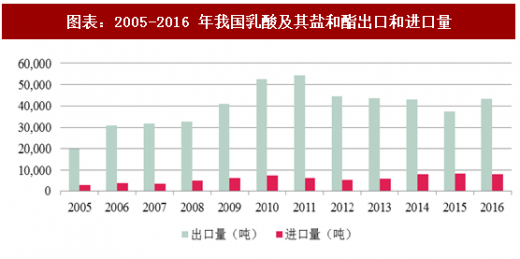

我国乳酸出口量由 2005-2008 年的 2-3 万吨,增长至 2010-2011 年的 5 万-6 万吨。但受国内玉米淀粉价格上涨,成本上升,竞争力下降的影响,2012-2014 年出口量停滞于 4 万-5 万吨之间。2015 年,我国乳酸产品的出口量下降为 3.73 万吨,进口量为 0.84 万吨,进口主要以高端产品为主。

注:上图数据与 IHS Chemical 进出口数据存在一定差异,主要系折算差异导致

就我国乳酸产品的进出口价格来看,受进出口产品品质的影响,我国乳酸的进口价格远高于其出口价格。但就近些年的变动趋势分析,随着我国乳酸生产企业的技术进步及工艺水平的提升,出口价格整体呈上升趋势,进出口价格差呈逐渐收窄的趋势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。