鲜奶价格由乳业公司和农业协会之间协议决定,将形成协议的过程称为“奶价谈判”。在这个谈判中,综合考虑了生鲜乳和奶制品的供求状况、市场动向、经济环境、乳业公司和奶农的经营状况等因素。由于不同的乳业公司和不同农业协会都会存在差异,协商达成的结果(生鲜乳价格)也会有所不同。但从整体来看,整个行业的价格变化趋势都是相似的。

奶价谈判的参与者为作为卖方的指定团体和作为买方的该区域内的乳业公司。为确保指定团体可以代表奶农的利益,会有一些制度约束,例如指定团体中半数以上成员应为奶农,或通过委员会和会议等与奶农进行充分沟通等。并且指定团体需要及时的向奶农传达谈判结果,但对于可能会影响谈判顺利进行的个别信息需谨慎披露。

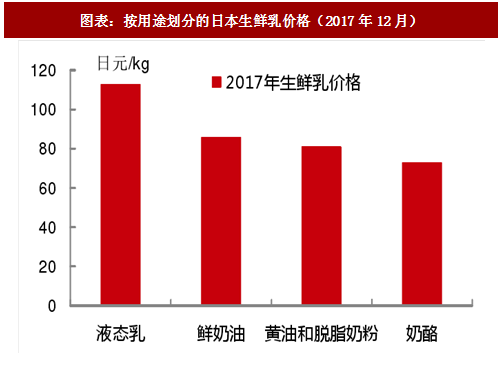

日本生鲜乳的定价具有一个非常明显的特点,即生鲜乳价格根据不同用途有所不同。一般的情况是用于生产饮用液态乳的生鲜乳价格最高,其次是鲜奶油用奶,再次是加工黄油和脱脂奶粉用奶,而生产奶酪所用的生鲜乳的价格则最低,最高用于液态乳的生鲜乳的价格是最低的用于奶酪的生鲜乳价格的1.5倍。

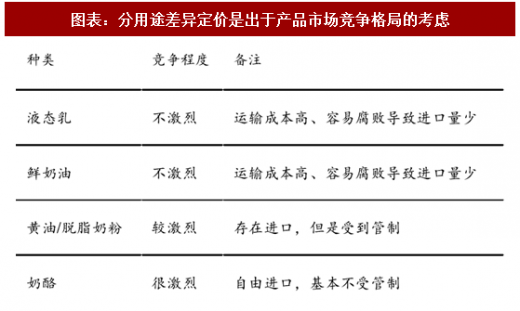

分用途差异定价是出于终端产品市场竞争格局的考虑,实现产品的交叉补贴。日本的生鲜乳分下游用途差异定价的出发点并不是下游产品的盈利能力,因为对于乳制品企业来说,包括鲜奶油、黄油和奶酪在内的乳制品的盈利能力一般高于液态奶,但是上游生鲜奶的定价反而是液态奶最高。

事实上终端产品的竞争格局才是决定对应的上游生鲜乳价格的关键因素,对于具有运输成本高、容易腐败特点的液态乳和鲜奶油来说,日本本土的乳制品企业较少受到来自国外企业的竞争,因此用于生产液态乳的生鲜乳的价格水平较高;但是奶酪则是自由贸易产品,为了使得本土乳制品企业的产品在市场上保持竞争力,用于生产奶酪的生鲜乳的价格水平较低。

参考观研天下发布《2018年中国乳酸菌饮料行业分析报告-市场运营态势与发展趋势研究》

二、生鲜乳价格持续高位:与国际奶价对比,跟涨多而跟跌少

作为乳制品公司重要生产原料的生鲜乳,价格一直保持了稳定上涨的趋势。在国际奶价上涨的背景下,日本生鲜乳价格跟随上调;但是当国际奶价下跌的周期,日本生鲜乳价格则保持独立并不跟随下调。

1)根据北海道农业协同组合联合会的统计,2016年北海道的生鲜乳生产量为389.6万吨,占据全日本生鲜乳生产量的53%,因此北海道生鲜乳价格具有较强的代表性。

2)从北海道农协历史的生鲜乳变化价格情况来看,在国际奶价上行的2013~2014年期间北海道农协密集的上调了多个用途的生鲜乳价格,但是在国际相对低迷的2015~2016年期间价格则保持相对稳定,并没有出现下调的情况,这意味着下游乳企的生鲜乳成本基本呈现刚性上涨的趋势。

三、上游奶农的境况:盈利状况良好,稳定性较强

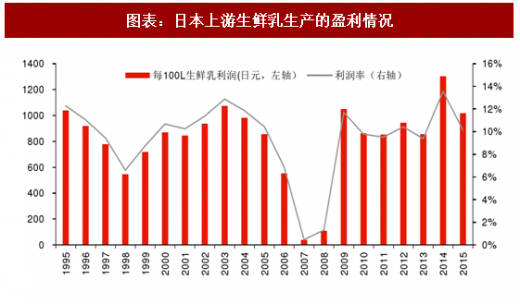

在指定生鲜乳生产团体的制度下,日本的上游生鲜乳生产在过去20年盈利状况良好并且稳定性较强,奶农的生存境况良好。

1)根据日本农林水产省的统计,日本上游生鲜乳生产的利润率在1995~2015年期间基本保持稳定,利润率的中枢在8%~10%。

2)仅有的极端情况出现在2007~2008年期间,伴随着全球宏观经济的波动导致需求量出现较为明显的下滑,上游生鲜乳生产盈利情况的快速恶化,但这一现象从2009年开始获得较大改善。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。