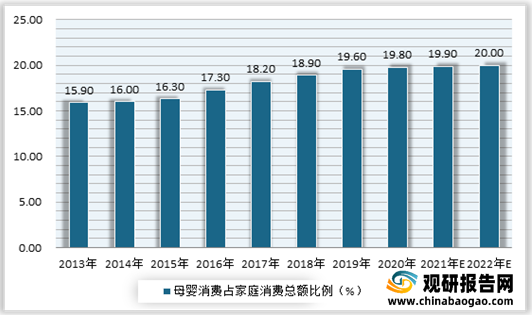

观研报告网发布的资料显示,近年来随着居民收入的提升、消费水平的提高以及品类创新升级,我国母婴消费需求不断提升,尤其是年轻家庭中母婴消费市场。有数据显示,2013-2020年我国年轻家庭中母婴消费占家庭消费总额比例持续上升。到2020年中国母婴消费占年轻家庭消费比例的19.8%,较2013年的15.9%增长了3.9%,预计2022年将达到20%。

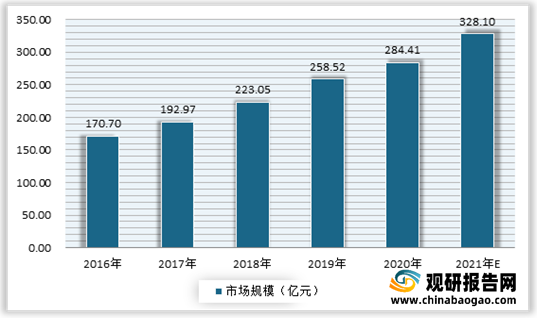

受益于母婴电商发展、品类创新升级,我国婴童洗护市场规模稳健增长。有数据显示,2020年中国母婴洗护市场规模达284.41亿元,较2019年增加了25.89亿元,同比增长10.0%;预计2021年中国母婴洗护市场规模将达到328.10亿元。

与此同时,电商平台的发展推动了母婴洗护电商市场的发展。尤其是在疫情期间,催化了母婴群体消费习惯从线下向线上的转移,带动母婴洗护市场进一步跃进。有数据显示,81%的母婴人群更加偏好通过线上渠道购买母婴产品,其中95后线上购物倾向更明显。

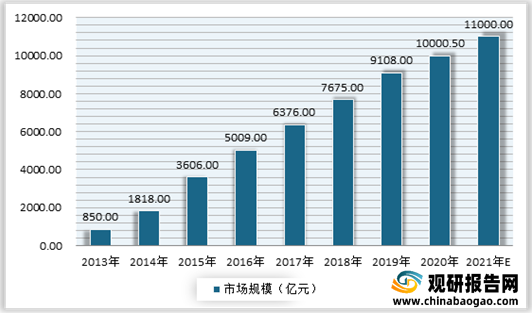

以整体母婴电商为例,2020年中国母婴电商市场规模达10000.5亿元,同比增长9.80%,预计2021年市场规模将达到11000亿元。由此可见我国母婴洗护电商市场也有着良好的发展。

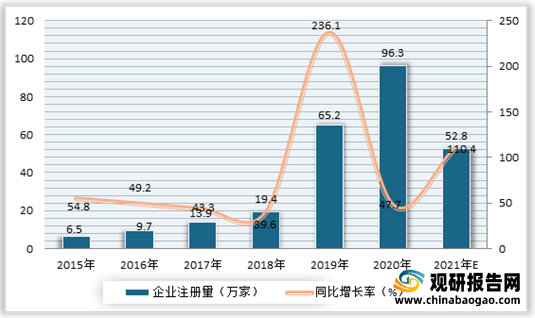

在市场前景向好的背景下,母婴相关企业数量也在不断增加。截止到2021年6月我国共有236.5万家母婴相关企业。其中前5月新注册52.8万家,同比增长110.4%。

虽然市场上企业众多,但目前我国母婴洗护市场市占率整体趋向分散化。数据显示,2020年CR10市场集中度为30.1%,相较于2011年的59.2%,下降了接近一半的水平;CR5市场集中度从2011年的48.9%下降到2020年的19.3%,CR3市场集中度从2011年的42.0%下降到2020年的13.6%。

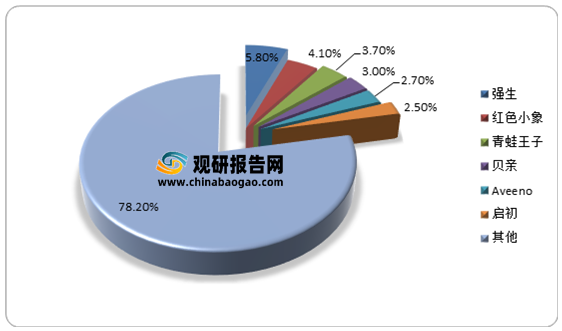

竞争格局较为激烈,海外品牌分化,本土品牌强势发展,老牌头部洗护品牌市占率被新兴品牌稀释,暂未出现大龙头。具体来看,2020年强生品牌以5.8%市占率居首,自1992年在中国上市后持续保持市场第一的地位;国产品牌红色小象和青蛙王子市占率分别第二、第三,分别占4.1%与3.7%;日本知名母婴用品品牌贝亲市占率第四,为3.0%。

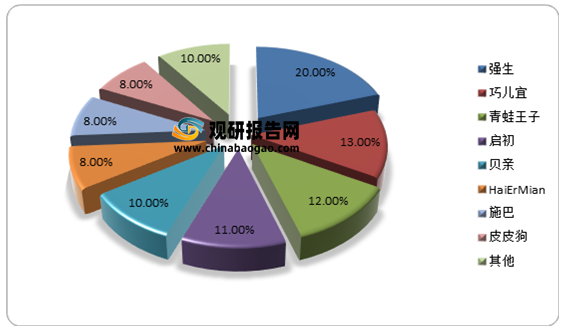

具体细分品类来看,婴童护发品方面,2020年强生占比最大,达到了20%;其次为巧儿宜、青蛙王子、启初,分别占比为13%、12%、11%。

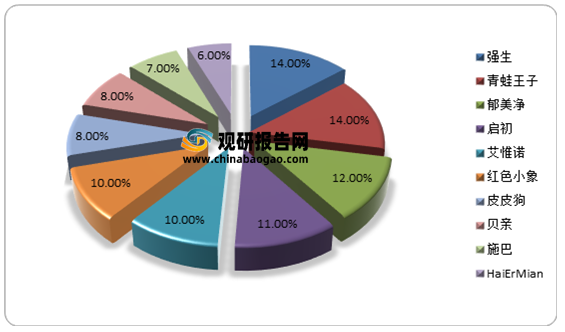

婴童护肤品类方面,2020年强生占比最大,达到了14%;其次为青蛙王子、郁美净、启初,占比分别为14%、12%、11%。

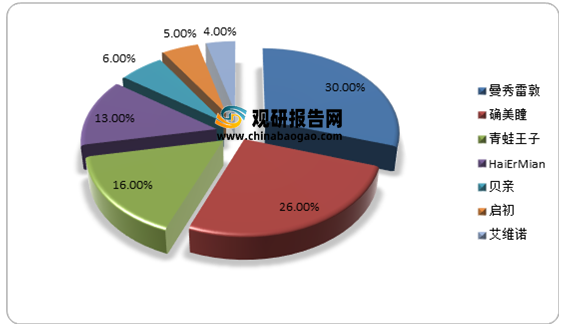

婴童防晒类产品方面,2020年曼秀雷敦占比最大,达到了30%;其次为确美瞳、青蛙王子、HaiErMian,分别占比为26%、16%、13%。

婴童洗漱用品类方面,2020年红色小象占比最大,达到了22%;其次为强生、青蛙王子,占比分别为20%、11%。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。