彩妆产品主要包括粉底液(膏),定妆粉、眼线笔,眼影睫毛膏,口红、唇膏,唇彩等产品,在人均收入提升,三四线城市消费能力增强,彩妆人口增长及美丽经济等众多因素驱动下,中国彩妆市场近年间迅速扩张,市场规模从 2012 年的 181.36 亿元增长至 2017 年的 344.17 亿元,CAGR 达 13.67%,在日化各子类中增速最快。其中 2017 年同增 21.35%表现抢眼;分结构来看,彩妆大众市场规模仍然领先,但高端市场占比呈现明显提升趋势,2017 年占比达到 34.9%,较 2012 年提升 9.4pct,反映出消费者对彩妆产品个性化与高品质的诉求。

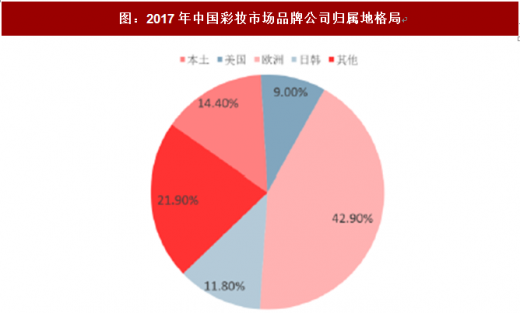

从竞争格局来看,2017 年市占率超过 0.1%的企业 31 家,销售额合计占比达到 79.1%,其中来自欧洲的彩妆企业占据了中国市场 42.9%的份额,占比远高于其他地区,本土品牌占比仅 14.4%,欧莱雅、LVMH 等国际化妆品巨头凭借强大的品牌影响力、优质产品品质、丰富的营销策略在国内收获了相当数量的忠实消费者。

中国彩妆市场前十大公司市占率合计为 65.7%,集中度较高,其中欧莱雅、LVMH、雅诗兰黛等国际龙头公司优势明显,市场占有率大幅领先,其中仅欧莱雅一家市占率便接近中国本土公司的两倍,表明本土彩妆企业相较真正的国际巨头仍存在明显差距;爱茉莉太平洋、资生堂等日韩龙头公司也有较大市场,所占份额分别为 6.1%与 3.5%;国产彩妆产品竞争力有待提升,目前卡姿兰、上海菲扬(玛丽黛佳所属公司)与上海上美分列第5、9、10 位,2017 年市占率分别为 5.0%、2.5%与 2.4%,稳中有升。随着本土品牌继续学习经验、研发升级、培育市场,市占率提升空间仍大。

从价格来看,国际品牌单品价格普遍高于本土品牌,比如 LVMH 的眼影单价在 230-600 元人民币,雅诗兰黛的粉底/BB 单价在 320-880 元人民币;而本土品牌产品单价一般不超过 300 元人民币,比如卡姿兰的唇膏单价在59-119 元人民币,上海菲扬旗下玛丽黛佳眼影单价在57-128 元人民币。

虽然整体看本土品牌更加亲民,但是国际品牌下依然有平价的大众品牌,比如欧莱雅旗下的美宝莲和爱茉莉太平洋旗下的伊蒂之屋,单品价格大部分也未过 200 元人民币,由此削弱了本土品牌的价格优势。因此,彩妆市场一方面,高端市场由国际品牌主导,另一方面,国际品牌也利用旗下的平价品牌占据了部分彩妆大众市场。

不用于其他化妆品类,美妆具备更加明显的体验式消费倾向。不同女性对于美妆色彩、风格喜好千差万别,不同美妆对于外貌、气质等综合影响只能通过实际上身才能直观体验,因此女性在进行美妆消费时大多有上妆试色的需求,这也导致了虽然近年来线下美妆渠道受线上冲击,份额比例收到一定挤压,但从数量上不但没有减少,依然占据商场百货的主力地段,而且面积更大,装潢更精美,很多配备了自己的体验区或专业体验店。

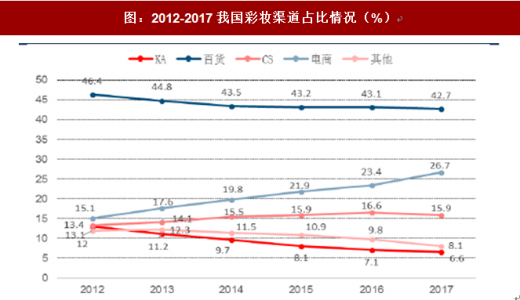

从彩妆渠道分布来看,2012 年以来电商份额迅速提升,由 15.1%增至 26.7%,线下受影响较大的是商超(KA 渠道)和百货(购物中心)两大传统主体渠道,份额分别下滑 6.5 个 pct、3.7 个 pct,但百货依然占据绝对主力, 2017 年占比为 42.7%。而 CS 渠道(专营连锁店)则是近年来线下亮点,便利性、专业性优势助 CS 渠道加快扩张,2012 年以来消费份额提升 2.5 个 pct 至 15.9%,是线下唯一增长渠道。

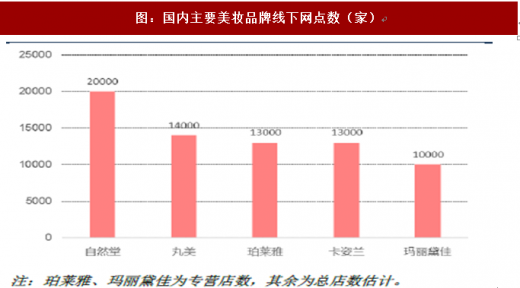

目前知名外资彩妆品牌牢牢把持一、二线城市百货、购物中心等传统强势渠道,同时在高端 CS 渠道如丝芙兰等亦占主体。本土彩妆品牌则凭借刚性体验式消费需求,依托娇兰佳人、唐三彩、千色店、金甲虫等面向大众化妆品专营店,扎根大众市场成长土壤,并逐渐提升在中端 CS 渠道如屈臣氏、万宁等占比。随三四线城市消费升级加速,CS 渠道深入下沉,珀莱雅、丸美、自然堂、卡姿兰等本土彩妆品牌均从三四线专营店渠道起步,形成广泛覆盖渠道优势,珀莱雅 2017 年末拥有 13000 余家日化专营店,丸美 2017 年末网点数超 14000 家,卡姿兰、自然堂也都在 13000 家以上。借助渠道优势巩固庞大客群,高端化“向上走”是本土彩妆品牌的重要发展机会。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。