2017 年 9 月双积分政策正式出台,按照国家规定 2019-2020 年乘用车企业需要获得总销量 10%和 12%的新能源汽车积分,我们认为,未来补贴仍将退坡直至完全退出,双积分将接力补贴政策成为行业新的核心驱动力,预计 2018 年新能源汽车销量有望达 85 万辆,而 2019 年与 2020 年将是行业大年,销量走向加速,2020 年销量有望达 200 万辆。

补贴政策效用递减,双积分政策成新能源核心驱动力。政府给予新能源行业补贴的初衷是培育初级市场,在新能源市场的萌芽期,补贴带来的效果显而易见。但随着行业由萌芽期进入快速导入期,补贴的效应边际递减,同时长期的补贴将使得企业对政策严重依赖,缺乏研发创新与技术升级的动力,并有可能滋生“劣币驱逐良币”的市场环境。双积分出台后,强制车企发展新能源,通过油耗积分与新能源积分双向考核,发生了从鼓励全市场到鼓励技术优势车企的转变。在双积分的强驱动力下,骗补阶段的无效产能将退出,技术领先的先进产能还能通过市场化的积分交易获得补偿。我们认为,随着补贴逐步退坡直至完全退出,双积分将成为新的核心驱动力,不仅保证行业快速发展,还将建立技术升级,优胜劣汰的长效机制,保证行业健康发展。

双积分出台,合资车企加紧布局。在双积分的政策大棒下,国内车企倍感压力,尤其合资车企压力更大。自主品牌受益于补贴与较强的市场敏感性,新能源布局走在前列,目前新能源汽车销售已初具规模,大多车企积分压力并不大,甚至有所富余。而合资车企新能源汽车销售规模较小,积分考核压力较大。为此合资车企通过与自主品牌建立合资的模式加紧布局,今年以来,我们看到大众与江淮、福特与众泰、戴姆勒与北汽等合资进入新能源市场。这些新能源造车新势力的崛起将搅动市场格局,也将推动行业的快速发展。

技术、成本仍是痛点,新能源汽车市场化道阻且长。尽管新能源汽车销量快速增长并已初具规模,但大部分消费者购买新能源汽车的初衷仍是牌照优惠和政府补贴,电池能量密度、续航里程、安全性以及成本控制仍是阻碍消费者主动选择新能源汽车的因素。数据显示,2017 年 1-10 月,新能源汽车(国产+进口)销量前五的城市分别是北京、上海、深圳、杭州、天津,全部为限购城市。不难看出,牌照优惠仍是新能源汽车重要的贡献力量,行业市场化程度仍处于较低水平。

补贴或大幅退坡,双积分延迟考核,2018 年新能源市场依然承压。尽管补贴政策的边际效用递减,但当前新能源汽车市场化程度仍处较低水平,市场仍在一定程度上依赖补贴。传闻 18 年补贴将大幅退坡,补贴标准将大幅提升,若确实落地将大超市场预期,也将为明年新能源市场蒙上一层阴影。尽管我们认为,补贴退坡比例不会如传闻那么多,但退坡几乎是可以确定的,叠加双积分 18 年不考核,来自双积分的刺激将延迟发挥,明年的新能源市场将或多或少承受压力。

参考观研天下发布《2018-2023中国新能源汽车产业市场竞争态势调查与投资商机分析预测报告》

2020 年新能源乘用车销量有望达 175 万辆。我们假设 18 年国内乘用车市场小幅下滑,19-20 年小幅增长,至 2020 年乘用车销量来到 2500 万辆。按照双积分政策, 2019-2020 年乘用车企业需要获得总销量 10%和 12%的新能源汽车积分,则 2020 年新能源正分 300 万分。假设当年油耗负分按工信部预测的 242 万分,单车积分按 3.1 分来算,则 2020 年需要生产 175 万辆新能源乘用车。

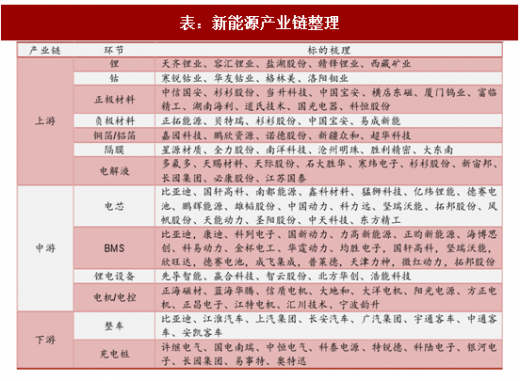

新能源投资而言:上游资源确定性高,中游分化挑龙头。新能源行业步入快速导入期,企业“跑马圈地”扩张产能,上游需求极具爆发,逻辑最为顺畅,确定性最高;中游细分市场与参与者众多,趋于分化,逻辑并无上游顺畅,建议精选龙头;下游直接面向消费者,成本敏感性高,而当前成本控制仍是行业痛点,下游业绩释放仍需等待。

上游:原材料锂、钴是电池的必然选择,确定性高,逻辑最为顺畅。当前国内动力电池已由NCM523向NCM622过渡,NCM811进度仍然较慢,锂需求确定性最高,钴需求依然旺盛。主要企业有天齐锂业、赣锋锂业、华友钴业、洛阳钼业、寒锐钴业。尽管当前原材料企业已有较大涨幅,PE普遍较高,但站在长周期看,新能源汽车的超大市场将产生对原材料持续旺盛的需求,上游业绩快速释放对估值的消化速度也较快。建议积极关注上游资源。

中游:涉及电芯、BMS、锂电设备等,环节较为复杂,企业较多。尽管新能源趋势明确,但中游产能扩建较快,面临优胜劣汰,因此企业竞争地位、市场份额将构成中游企业分化的基础。叠加新能源汽车成本控制需求紧迫,上游降成本弹性不足,中游电池系统降成本空间大,将持续对中游企业形成压力。况且电池技术路线上目前动力电池由NCM523向NCM622过渡,未来向 NCM811、NCA迈进,固态电池等其他技术路线也是不确定因素,因此中游确定性并不如上游。建议关注竞争格局日趋明朗,竞争优势逐渐扩大的细分龙头,如电池领域的国轩高科、隔膜龙头创新股份、锂电池材料龙头杉杉股份等。

下游:不同于中上游,下游产品端直接面向消费者,成本敏感,牌照优惠与补贴仍是当前消费者选择新能源汽车的关键因素,市场化程度尚未大幅提升,业绩释放也较为缓慢。双积分落地后,将替代补贴政策成为未来新能源汽车的核心驱动力,建议关注新能源汽车布局走在前列,具有积分优势的车企,重点推荐比亚迪。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。