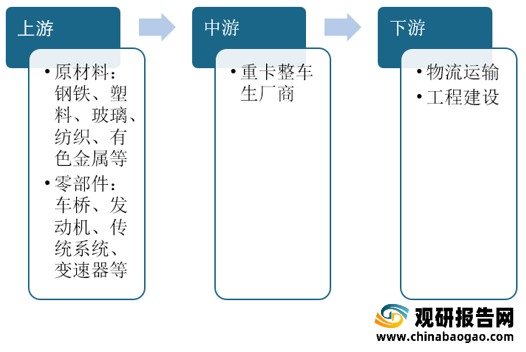

上游方面

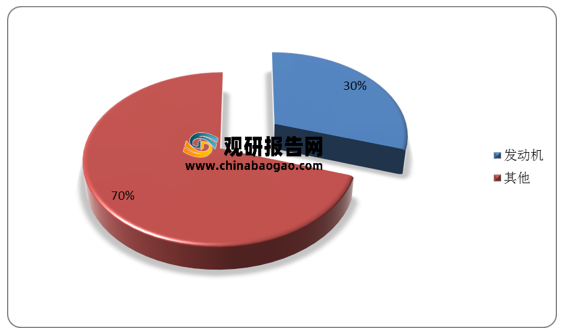

据相关测算,重卡发动机的价值占整机的30%-40%,是重卡汽车生产最关键的部件,占据上游产业链的核心位置。重卡发动机主要分为天然气发动机、柴油发动机(包含大排量柴油机和非大排量柴油机)以及其他发电机。

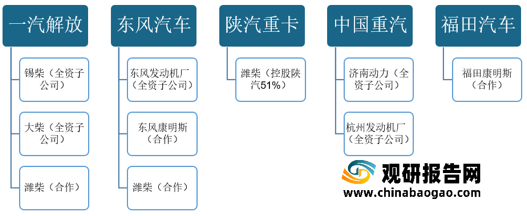

在我国当前的重卡汽车市场,拥有较大市场份额的重卡整车生产商均和市场份额占比较大的发动机厂商有股权关联或合作关系。在国六新标准下,行业对发动机的技术要求更高,一汽解放整合了无锡柴油厂、大连柴油厂两大发动机厂资源组成解放动力,主要生产奥威、铂威、劲威等发动机品牌产品,在成本控制、议价能力、生产销售等领域占据更有利的市场地位。

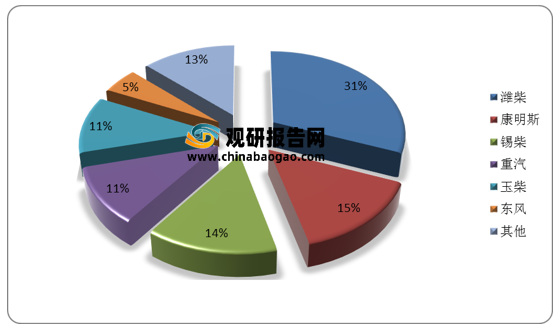

从重卡发动机的生产企业格局来看,我国重卡发动机呈现多寡头存量竞争,行业集中度较高。其中,2019年潍柴动力重卡发动机市场占有率为31%,稳居行业龙头地位。

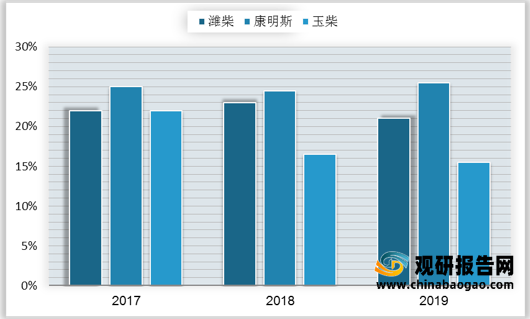

通过与潍柴动力、康明斯、玉柴等主要重卡发动机生产商比较,可以看出发动机生产的销售毛利率明显高于整车生产(一汽解放),进一步体现了发动机在重卡汽车产业链中的重要地位。

中游方面

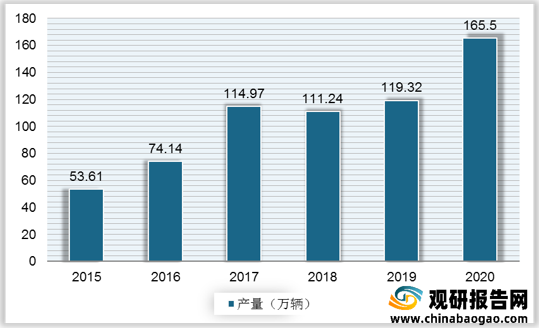

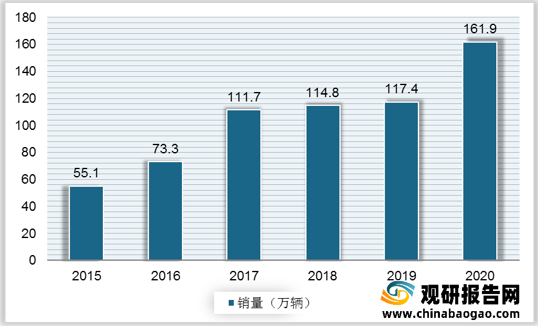

重型卡车是交通运输行业当中不可或缺的一种道路载具,按照载重质量划分的话,总质量大于14吨的载货车即可被划为重型卡车。我国的重型卡车销量波动较为明显,受到宏观经济和政策导向的影响比较大,2017年以来国家展开的对超载运输专项治理运动,给重型卡车行业不仅带来了运力不足、运价上涨的影响,促进了对于市场上非标车辆的淘汰,提高了对优势的重型卡车的需求量。2020年我国重卡产量为165.5万辆,销量为161.9万辆。

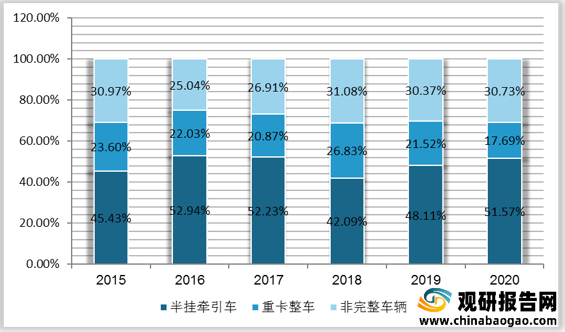

依据具体的市场需求,又可以把重型卡车划分为不同的种类,主要包括牵引车、载货车、工程车等等,近年来随着电商产业的发展,牵引车的销量出现显著增长,载货车和工程车在重卡领域的消费比重逐渐下降。2020年我国半挂牵引车、整车及非完整车辆销量占比分别为51.57%、17.69% 、30.73%。

下游方面

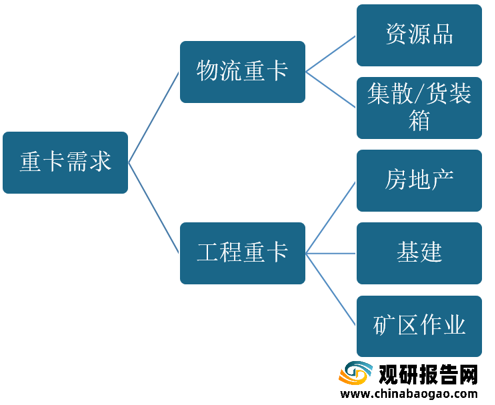

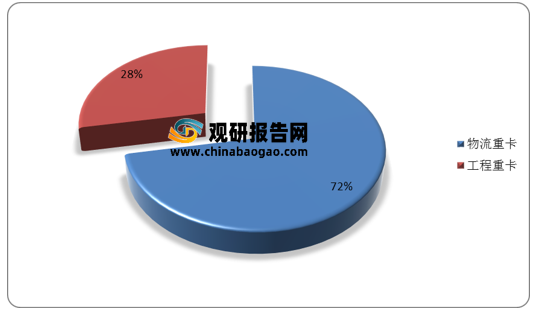

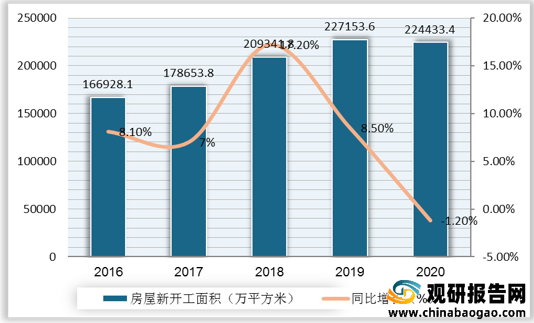

重卡的下游需求主要来自公路货运和工程领域,其中,重卡公路货运需求一方面来源于公路周转量的提升,另一方面来源于中卡轻卡等其他运输方式的替代;工程类重卡需求来源于房地产、基建和矿区作业。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。