终端实销数基本可以反映出汽车市场需求情况

参考观研天下发布《2018年中国新能源汽车市场分析报告-行业运营态势与发展前景预测》

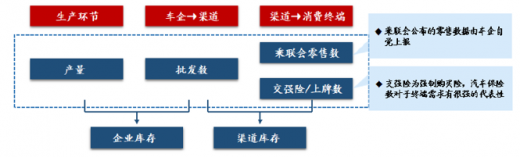

批发销量和终端销量是业内主要流行两套汽车销量数据。批发销量由中汽协每月发布,主要反映的是车企到销售渠道这一环节的销量情况;而终端销量代表销售渠道到消费终端的销量情况,其统计来源较多,像交强险、上牌数以及乘联会公布的零售数等,其中交强险是为强制的购买险,因此分析认为,对终端需求具有很强的代表性的是汽车交强险数据。

长期来看,汽车零售增速变化与批发数、终端数增速基本相同。08年小排量乘用车购置税优惠政策首次出台,由于金融危机,09、10年汽车零售增速与批发、终端增速均呈现同比大幅上升的态势,11-12年在刺激政策的退出其三者的同比增速出现回落。到15年9月再次实施小排量乘用车购置税优惠政策,汽车零售增速与批发、终端增速在16年逐渐恢复两位数的增速。2018年1-7月汽车零售增速为2.0%,批发、终端增速分别为2.9%、4.0%。

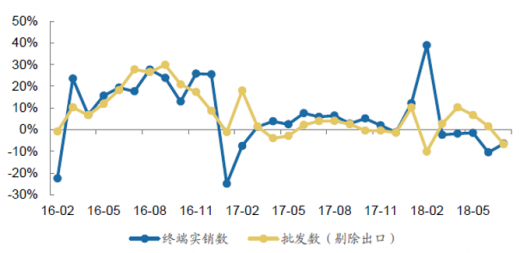

从更高频的月度数据来看,终端实销单月同比增速能够更好与汽车社零增速变化趋势相匹配。数据显示,2018年7月社零数据中汽车零售额同比下降2%,较6月相比环比降幅收窄,与此同时,7月终端实销同比下降6.4%,较6月环比收窄约4.1个百分点。

或因外部冲击影响增速略低于全年预期下线,但总体仍处于可控范围

根据中汽协及终端实销情况,7月份乘用车批发(剔除出口)约152万辆,比2017年同期下降6.7%;终端实销约166万辆,比2017年同期下降6.4%。1-7月乘用车批发(剔除出口)累计约1293万辆,比2017年累计同期增长2.5%;终端实销约1177万辆,比2017年累计同期增长2.4%。

根据分析认为,乘用车批发数表现基本符合预期,因外部冲击,终端销量略低于全年预期下限。

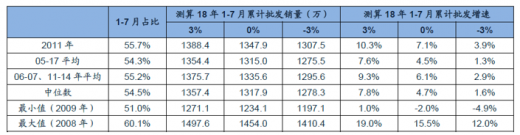

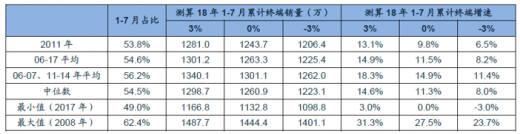

作为09-10年政策周期退出后首年,2011年各季度占比对展望18年具有借鉴意义。根据2011年1-7月销量占比进行测算,若假设18年1-7月狭义乘用车批发数、终端实销占比取2011年的55.7%、53.8%,在全年增速为3%、0%、-3%的情况下,测算显示,2018年1-7月狭义乘用车批发数增速分别为10.3%、7.1%、3.9%,终端实销数增速分别为13.1%、9.8%、6.5%。而实际上2018年1-7月狭义乘用车批发数增速4.0%,故此基本符合预期,而终端实销数略低于全年预期下限,但仍处于可控范围内。

刺激政策退出后第一年,透支的影响逐步体现,总体增速承压

汽车行业16、17年较高景气的重要因素是小排量乘用车购置税优惠政策,刺激政策在提前释放消费需求的同时也透支了未来一部分的需求,因此政策退出后我国汽车销量增速将有一定压力。

作为政策退出的首年,2017年我国汽车行业销量增速增长态势已经显现,数据显示,2017年我国汽车累计销售2894.1万辆,比2017年同期增长3.6%,其中乘用车累计销售2474.4万辆,比2017年同期仅增长1.9%。

在2009年这一轮政策周期中,我国汽车行业用了接近两年时间,从刺激政策退出到恢复正常增长通道。根据中汽协统计,2011、2012年我国汽车销量增速分别为2.5%、4.3%,到2013年才回归到两位数增长。

长期而言,汽车行业仍有增长潜力,主要受到稳增长、环保趋严、消费升级三因素推动。在稳增长环境下,分析认为未来几年汽车行业政策基调正面是大概率,将会更加注重调结构对于政策手段。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。