参考观研天下发布《2019年中国电机电控行业分析报告-市场运营现状与发展动向预测》

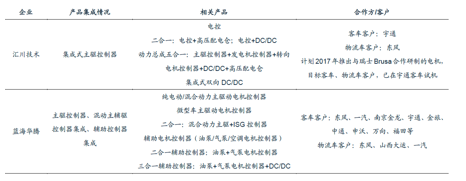

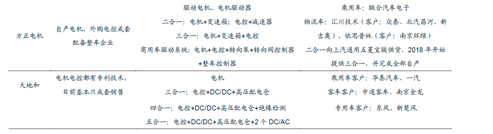

电机电控产品集成趋势明显。部分第三方企业将车用电机与车用变速器集成,将电机控制器、DC/DC、高压配电仓集成,减小的电机电控的质量体积、降低生产成本。例如汇川技术、蓝海华腾等企业提供的集成式电机控制器产品。除此之外,方正通过外购汇川技术等电控产品集成销售,大地和、上海电驱动通过自主研发实现电机电控成套销售,集成化趋势将进一步强化。

资料来源:WIND,观研天下数据中心整理

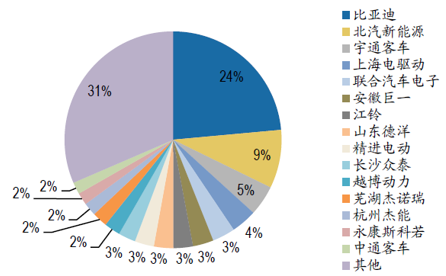

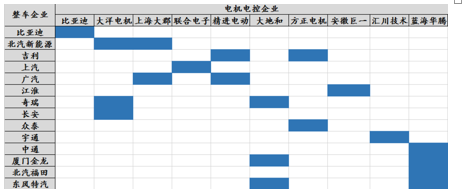

由于客车和专用车电控产品认证周期短、技术标准较低,外加研发生产价格较高,第三方企业得以快速突入该市场。随着新能源汽车行业的持续发展,产业分工将会更加细化,第三方电机电控企业凭借研发积累的先进技术、产品集成能力和规模生产的成本优势,有望大幅渗透乘用车市场。传统电机、工控企业结合电力电子技术优势切入,新企业专注驱动系统集成,抢滩乘用车电机电控市场。江特电机、方正电机等企业从高压电机、微特电机领域延伸至驱动电机业务;英威腾、蓝海华腾、汇川技术等在变频器、伺服系统基础上进军电控市场;上海电驱动、上海大郡、大地和等企业拥有多年的驱动电机系统研发经验,专注新能源汽车电机电控集成产品。第三方企业通过技术集成与供应链资源整合降低成本,加强了和整车企业的对接优势。

第三方电机电控厂商通过战略合作、合资建厂积极绑定整车企业跑马圈地。2013年汇川与宇通开始合作研发,曾为宇通独家电控供应商;2015年沃特玛创新联盟成立,联盟成员蓝海华腾成为东风特汽、一汽解放等专用车企提供电控产品。

随着新能源汽车进入“创新+放量”的良性循环,乘用车广阔市场逐步打开,第三方电机电控厂商正在开始角逐大型乘用车集团供应份额。联合汽车电子为上汽集团旗下中联汽车电子与德国博世合营企业,为上汽电驱动系统供货商;2014年西门子与北汽合资建设常州工厂,所产电驱系统应用于EV200等畅销车型;2015年安徽巨一与江淮汽车合资生产电驱动系统。第三方厂商联合整车企业锁定下游趋势日渐明显。随着电控市场规模迅速扩大,具备核心技术、提前布局抢占乘用车市场先机的企业有望脱颖而出。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。