一、增速放缓,竞争加剧,汽车行业进入新常态

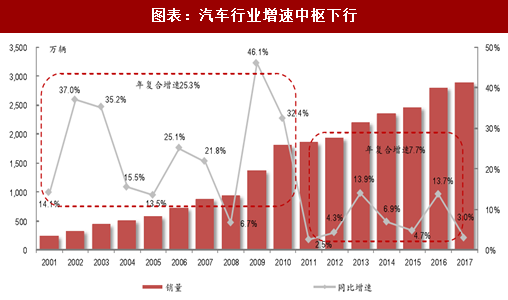

中国汽车工业自21世纪初开始爆发,2001-2010年10年间汽车销量实现了25.3%的超高年复合增速。以2011年为节点,汽车行业增速中枢下一个台阶,由前10年的年复合增速25.3%下滑至近几年的7.7%。随着保有量提升,需求增长动能减弱,高基数压力同步显现,行业将进入低增速的新常态,未来5-10年中国汽车行业销量复合增速或降至3%左右。

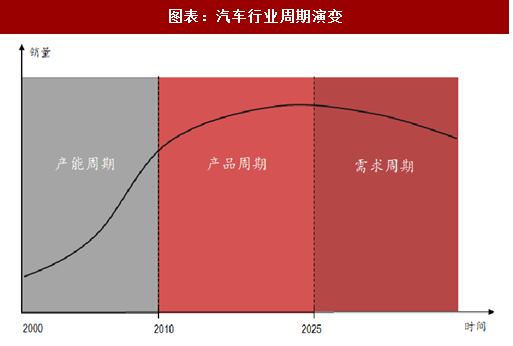

中国汽车行业的发展历程大致可分为三个阶段:产能周期阶段、产品周期阶段、需求周期阶段。不同阶段的供需关系充分解释了业态与竞争格局的动态变化,也预示着新常态下,汽车市场竞争将更为激烈。

(1)产能周期阶段(对应21世纪最初10年):2002年国内汽车市场开始“井喷”,市场需求旺盛下是供需不匹配的矛盾,此时行业关注的重点落于产能,而非产品力。这一阶段整车厂产品不愁销路,产能利用率极高。于整车厂而言,强产能周期意味着强盈利周期,行业竞争较为温和。

(2)产品周期阶段(2011年至2025年):经历产能周期阶段后,整车厂纷纷扩产导致行业产能抬升至某一较高水平,此时行业总产能超过总需求导致供需关系反转,整车厂产能利用率开始下降,“躺着赚钱”的时代已经过去,行业关注的重点不再是产能,而是产品力。这一阶段市场竞争开始加剧,进入强产品周期的车企方能实现销量与业绩共振,强产品周期意味着强盈利周期,而部分产品力不强的车企则身陷囹圄。

(3)需求周期阶段(预计2025年以后):当汽车保有量达到一定水平后,新车购买需求迎来向下拐点,二次购车成为车市增长主力,市场由增量步入存量。这一阶段车市的成长属性趋弱,周期属性增强,且行业周期显著强于单个车企的产品周期,任何车企都难以抵抗行业周期逆势增长。这一阶段市场竞争全面升级,行业洗牌开始加速,大浪淘沙下优秀车企得以波动前行,落后车企则在周期轮回中逐步出局。

二、从增量市场转向存量市场,消费升级引发结构变局

1、增购+换购,二次购车成未来新车增长主力

参考观研天下发布《2018年中国汽车零部件行业分析报告-市场运营态势与投资前景预测》

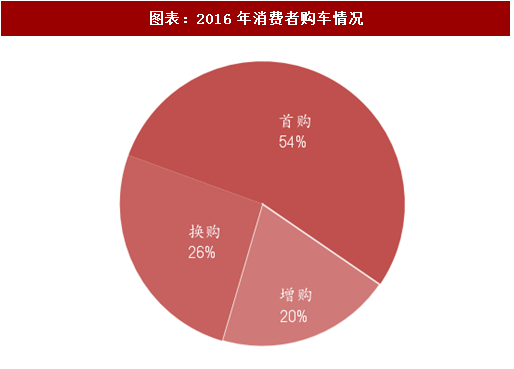

伴随着居民生活水平提高,我国汽车保有量稳步提升。2016年我国人均GDP5.4万元,对应千人汽车保有量上升至140辆,显示国内汽车已进入普及后期。这一时期的典型特征是:首次购车需求显著下降,换购与增购需求普遍提升,二次购车逐渐成为新车增长的主力。

据盖世汽车统计,2016年汽车销售结构中,首次购车占比54%,换购与增购占比分别为26%、20%,二次购车大有赶超首购之势。车市的动态变化不再聚焦于总量,而将落于结构,标志着国内汽车市场正由增量市场步入存量市场。

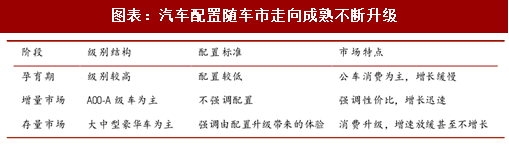

2、存量市场“轻量重质”,汽车配置再升级

汽车快速普及的初级阶段,消费者更关注产品价格,这一阶段价格较低的A级车增长较快,而此类车配置普遍较低。进入存量市场阶段,汽车普及已达较高水平,二次购车更多是为了满足消费升级需求,大中型豪华车迎来快速增长。这一阶段消费者更关注智能语音交互、辅助驾驶、自动换档、智能大灯、无钥匙启动、座椅加热、车载娱乐等更高汽车智能及舒适性配置。

随着汽车市场由增量普及阶段过渡到存量保有阶段,车市发生了“轻量重质”的转变,消费升级将是新阶段最为典型的特征与最为明确的方向,汽车配置朝着更高层次升级。与此同时,消费者之于汽车的定位也悄然改变,汽车不再是代步工具,而是成为一个主动式、个性化的虚拟个人助手,而这种服务生态圈的构建都是基于汽车硬件、软件的双重升级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。