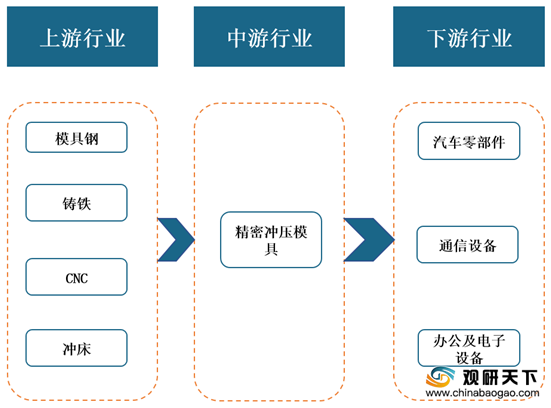

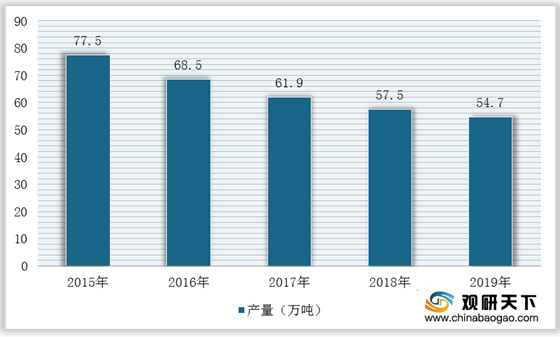

上游市场:精密冲压模具行业上游主要为数控加工机床和冲床制造业,以及各类模具原材料,如模具钢、铸铁。随着模具在加工精度、使用寿命等方面性能的提高,对主要原材料钢材的要求也相应提高,要求模具钢具有更高的纯净度、更好的等向性和均匀性。此外,上游原材料价格的变动以及供应情况将会直接影响精密冲压模具行业的利润水平和生产情况。近三年来,在钢铁产业结构不断调整的背景下,我国模具钢产量呈逐年下降趋势。根据数据显示,2019年我国重点优特钢企业模具钢总产量为54.7万吨,同比下降4.87%。

目前,我国精密冲压模具行业上游市场的企业有宝武特冶、无锡上机数控股份有限公司、秦川机床工具集团股份公司等优秀企业。

| 企业名称 |

经营范围 |

竞争优势 |

| 主要从事模具钢、不锈钢、轴承钢、冷轧辊和芯棒等等 |

生产体系优势:已拥有特种冶炼、不锈钢、结构钢、高合金钢长材,合金板带及钢管等多条现代化生产线,产品涉及棒、管、丝、带、板、锻件、盘条等品种,形成以特冶、不锈钢、结构钢三大系列为核心并聚焦于航天航空、能源、汽车(交通)三个关键行业以及模具钢、不锈钢、轴承钢、冷轧辊和芯棒等四大类产品体系 |

|

| 主要从事不锈钢、工模具钢、轴承钢、结构钢、特种合金等 |

产品及销售渠道优势:“三大”牌特殊钢产品畅销全国、享誉世界,共有80余项产品通过著名国际化大公司、船级社的产品认证,大量供应美国、德国、意大利、日本、韩国、印度、澳大利亚、新加坡等36个国家和地区市场 |

|

| 品牌荣誉优势:铁路用轴承钢、汽车曲轴用钢、优质热轧塑料模具扁钢等60余项产品荣获国家冶金产品实物质量“特优质量奖”和“金杯奖”、冶金行业品质卓越产品奖、冶金科技进步奖等荣誉称号 |

||

| 从事各类精密数控机床、通用机床的研发、设计、制造、销售和服务 |

质量管理优势:已通过ISO9001质量管理体系认证、ISO14001环境管理体系认证、CE欧盟安全生产认证、出口产品质量许可认证 |

|

| 从事精密数控机床、塑料机械、精密齿轮件、液压件、液压系统及电梯曳引机 |

技术研发优势:建有国家级企业技术中心,院士专家工作站,博士后科研工作站,美国研发机构及3个省级技术研发中心;共承担国家科技重大专项55项,其中牵头承担21项,参与34项,牵头项目已验收10项 |

|

| 产品优势:靠磨齿机及相关产品便取得机床行业前三的地位,拥有七大系列,200多个规格的磨齿机产品;形成了以柔性制造单元、复合车铣中心、车削中心、加工中心、数控车床、医药机械等14大类,160个品种,400多个规格的产品群 |

中游市场:目前,由于精密冲压模具行业属于资金密集型、技术密集型产业,对技术、资金以及人才等要求较高,所以对于新进入者存在较高的壁垒。

| 技术壁垒 |

资金壁垒 |

人才壁垒 |

客户壁垒 |

| 精密冲压模具产品的生产特点为单件生产,个性化需求明显,对设计人员和技术工人的技术能力要求较高。同时,随着下游企业对模具材料强度、使用寿命、制造精度、稳定性等技术要求的不断提高,技术更新换代不断加快,对企业的产品开发和制造能力要求更加严格,新进入企业很难在短时间具备适应行业发展要求的技术水平 |

模具生产制造设备等固定资产投资规模较大,资金投入需求较高;同时模具产品生产包括设计、加工、组装、调试等环节,大型精密冲压模具产品的生产周期普遍较长,且模具产品单价较高,对流动资金需求规模较大 |

精密冲压模具产品结构复杂、精度要求高,很多模具由数百个部件组成,各部件的设计以及不同部件之间的连接吻合都需要有严密细致的考虑,因此精密冲压模具生产企业必须拥有一批高素质的工程技术人员和大量富有经验的技术工人,才能满足市场不断发展的需求 |

精密冲压模具作为汽车、交通等零部件生产的基础装备,在很大程度上会影响批量生产的零部件的质量、性能和使用寿命。因此下游客户对模具供应商的要求非常严格。尤其是下游知名企业,通常会制定一套严格的标准对模具供应商各方面的能力进行考察,合格后还需要经过可能长达数年的试样供应阶段,并且合作关系稳定性强 |

目前,我国从事精密冲压模具行业的相关企业有祥鑫科技股份有限公司、苏州东山精密制造股份有限公司、东莞捷荣技术股份有限公司、江苏博俊工业科技股份有限公司等企业。

| 企业名称 |

经营范围 |

竞争优势 |

| 是专业从事精密冲压模具和金属结构件研发、生产和销售的企业,拥有先进的模具制造技术和精密冲压技术 |

客户资源优势:与广汽集团、一汽大众、长安标致雪铁龙、尼桑、安道拓(江森自控)、佛吉亚、法雷奥、奥钢联、华为、中兴等企业建立合作关系 |

|

| 技术研发优势:已取得专利共269项,其中发明专利17项,实用新型专利246项,外观设计专利6项,成功地自主开发了自动化精密级进模具、超高强度板和铝镁合金模具成型技术优势 |

||

| 主营业务包括产品结构研发、精密钣金制造、精密铸件制造、表面处理、精密组装等精密制造服务 |

技术优势:已形成覆盖各产品系列的技术体系,包括精密金属制造业务的产品结构设计技术、柔性制造技术、挤压压铸技术、铣削加工技术、表面处理技术,精密电子制造业务的LED封装技术、直下式LED背光模组技术、板上芯片技术、触控面板技术等 |

|

| 从事精密模具与精密结构件的研发、制造及销售 |

技术与研发的优势:拥有热流道多穴模具开发、精密金属端子镀金技术、NMT成形技术、塑胶表面金属质感处理技术等 |

|

| 客户资源优势:与三星、华为、TCL、HTC、魅族、OPPO、SONY、FIBIT建立良好的合作关系 |

||

| 是一家集精密模具设计、制造及高精密零部件加工为一体的民营企业,主要从事汽车精密零部件和精密模具的研发、设计、生产和销售 |

技术与产品优势:具有较强的精密模具开发、制造与销售能力,零部件产品种类丰富,覆盖了框架类、传动类、其他类等;掌握了模具设计与制造、冲压、激光焊接、注塑及装配等关键生产工艺和环节的技术 |

目前,我国精密冲压模具行业下游市场的企业有金杯汽车股份有限公司、宁波华翔电子股份有限公司、长城汽车股份有限公司、江苏银河电子股份有限公司等优秀企业。

| 企业名称 |

经营范围 |

竞争优势 |

| 主营业务是设计、生产和销售汽车零部件,主要产品包括汽车内饰件、座椅、橡胶件等 |

品牌优势:在轻型货车和汽车零部件生产制造方面拥有多年的丰富经验以及较高的品牌知名度,"金杯"牌商标是中国驰名商标 |

|

| 主要从事汽车零部件的设计、开发、生产和销售,属汽车制造行业 |

生产基地布局优势:已拥有宁波、东北(长春、沈阳)、成都、天津、佛山、重庆、长沙、武汉、南京等多家生产基地,青岛基地正在布局过程中;国际方面,公司也已建立欧洲、北美、东南亚多个生产基地 |

|

| 客户资源优势:是上海大众、上海汽车、一汽大众、上海通用、天津一汽丰田等国内汽车制造商的主要零部件供应商之一 |

||

| 主要从事生产和销售汽车及汽车零部件 |

产品及生产优势:旗下拥有长城、哈弗、WEY三个品牌,产品涵盖SUV、轿车、皮卡三个品类,以及相关主要汽车零部件的生产及供应 |

|

| 技术研发优势:拥有迄今国内最大、规格最高的汽车综合试验场之一,具有研发、试制、试验、造型、数据五大功能的哈弗技术中心,初步实现了整车及零部件的研发布局 |

||

| 从事广播电视设备、计算机及部件、通信设备等电子产品的研发、生产、销售业务 |

技术创新优势:拥有通过国家CNAS认证的环境和性能实验室,拥有省级博士后科研工作站、省级工程技术研究中心、安徽省异步电机控制工程技术研究中心、安徽省特种车辆智能机电综合管理系统工程研究中心等多个研发平台,承担了国家科技部、工信部和安徽省国防科工办的重点科研与产业化项目30多项 |

|

| 质量管理优势:先后通过ISO9001/TS16949质量管理体系、ISO14001环境管理体系、OHSAS18000职业健康安全管理体系等多项认证,具有系统完善的生产管理流程和优良的品质保障 |

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。