中国已成为全球最大的功率半导体器件市场,伴随着国内功率器件行业技术水平的不断提升,以及新能源汽车行业的发展、高端制造的崛起,国家军民融合战略的实施与深化,使功率半导体的“中国制造”在中高端市场及国家安全领域的拓展速度在不断加快,中国的功率半导体企业迎来了难得的发展机遇。

根据中国汽车工业协会统计,2020年1-11月汽车产销 2237.2万辆和 2247万辆,同比下降3%和2.9%。2019 年汽车产销分别为 2,572.1万辆和 2,576.9 万辆,同比下降 7.5%和 8.2%,其中乘用车产销分别为 2,136 万辆和 2,144.4 万辆,同比下降 9.2%和 9.6%。但中国汽车产销量仍居于全球第一,截至 2019年度,中国汽车产销已连续十一年蝉联全球第一,自 2010 年至 2019 年,中国汽车产量复合增长率为 3.88%。汽车行业规模的不断扩大给汽车芯片行业带来了巨大的推动力。

2、行业劣势分析

与欧美等发达国家相比,我国芯片行业起步晚,技术经验积累薄弱,一直以来,汽车芯片需求依靠进口,尚未出现能与国际巨头相抗衡的企业。我国政策正在大力推动新能源汽车产业发展,虽然现阶段我国新能源汽车市场普及率低,但长期来看,新能源汽车成为主流产品是必然趋势。与燃油汽车相比,单辆新能源汽车对汽车芯片的需求量更大,但同时对汽车芯片的性能、能耗、体积等要求更高,总的来看,我国汽车芯片行业发展依然面临挑战。

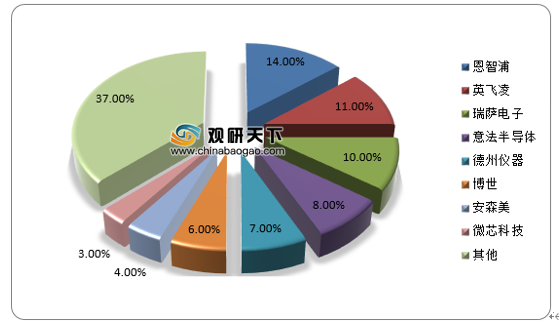

全球汽车芯片市场由国际厂商领导,市场规模同步上涨。汽车芯片是汽车电子化、智能化过程中的核心环节,目前,全球汽车芯片市场主要由恩智浦、英飞凌、瑞萨、意法半导体等企业所占据。在国内市场,汽车电子芯片前装市场主要被英飞凌等国际汽车芯片厂商所主导,国内企业为打破国际品牌垄断仍需做出不懈努力。

3、行业机会分析

伴随着 2014、2015 年《国家集成电路产业发展推进纲要》和《中国制造 2025》的发布,国家半导体产业进入了快速发展阶段。一方面原因是国家集成电路大基金以及其他资本的注入使国内半导体集成电路产业投资规模及数量增势明显;另一方面,中国制造2025迫使高压变频、交流传动机车/动车组、城市轨道交通、国家电网、新能源汽车等国民经济支柱性行业纷纷提出关键功率器件国产化的需求。

近年来,国家各部门相继推出了一系列优惠政策、鼓励和支持集成电路行业发展。国家相关政策的陆续出台从战略、资金、专利保护、税收优惠等多方面推动半导体行业健康、稳定和有序的发展。

2020年9月,国家发展改革委、科技部、工业和信息化部、财政部等四部门联合印发了《关于扩大战略性新兴产业投资培育壮大新增长点增长极的指导意见》,提出加快新材料产业强弱项。围绕保障大飞机、微电子制造、深海采矿等重点领域产业链供应链稳定,加快在光刻胶、高纯靶材、高温合金、高性能纤维材料、高强高导耐热材料、耐腐蚀材料、大尺寸硅片、电子封装材料等领域实现突破。

半导体行业作为国民经济支柱性行业之一,是信息技术产业的重要组成部分,是支撑经济社会发展和保障国家安全的战略性、基础性和先导性产业,其发展程度是衡量一个国家科技发展水平的核心指标之一,属于国家高度重视和鼓励发展的行业,未来将继续得到政策的支撑、扶持,这为汽车电子芯片行业提供了良好的发展环境。

4、行业威胁分析

近年来,全球芯片行业产能投资相对保守,供需不平衡问题在新冠肺炎疫情前就已经有所表现。疫情加剧了产能投资的谨慎,2020年上半年芯片行业对消费电子和汽车市场预测偏保守,对今年下半年中国汽车市场发展趋好预判及准备不足。此外,欧洲和东南亚受第二波新冠肺炎疫情的影响,主要芯片供应商降低产能或关停工厂的事件陆续发生,这进一步加剧芯片供需失衡。

由于近年来包括手机、平板电脑、物联网设备等智能终端的快速发展,也抢占了部分原本用于汽车芯片的半导体产能。由于物联网、5G等领域的商业前景更广阔,不少芯片企业更愿意将产能投入到这些行业。

半导体行业总体来说受宏观经济形势波动影响较大,加之行业内新兴资本的介入将进一步加速半导体行业竞争。面对宏观经济增速放缓,国内呈现出经济结构转型升级的趋势,新能源汽车等战略性、新兴市场快速崛起,汽车芯片行业市场竞争加剧。(liyiz)

相关行业分析报告参考《2021年中国汽车芯片行业市场分析报告-市场现状与投资战略研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。