2013~2014 年的亏损使产业对 2015 年的行情抱有预期,在 2013~2014 年逆势扩产以求在 2015 年翻身。然而,2013 年 154 万套的天量祖代引种在 2015 年集中爆发,行业在 2015年再次陷入深度亏损,此次亏损使行业彻底失去信心,对 2016 年行情不抱任何希望,甚至绝望到把刚刚育成的种鸡卖掉或杀掉。

参考观研天下发布《2018年中国白羽肉鸡市场分析报告-行业深度调研与投资前景预测》

在 2015 年异常惨烈的去产能之后,迎来了反弹的曙光。2016 年 1~2 月的商品代鸡苗价格全面上扬,叠加 2015 年 1 月和 11 月美法两国相继爆发禽流感导致祖代引种封关,行业错误的把祖代引种受限和商品肉鸡供给短缺划上了等号,却忽视了一个重要的事实——从祖代到商品代的传导过程长达 18 个月之久(从祖代引种传导到父母代鸡苗需要 8-10 个月,从父母代引种传导到商品代鸡苗同样需要 8-10 个月,从商品代鸡苗到商品肉鸡需要42 天)。

在经历了 2012 年底到 2015 年三季度的持续深度亏损后,2016 年初的价格反弹燃起了产业链各环节扩产的热情,尤其是下游屠宰场、经销商补库存,进一步推动终端肉鸡产品价格上涨;父母代场未雨绸缪,提前透支了未来的补栏计划,向祖代场加大父母代鸡苗的采购量;2015 年提前淘汰种鸡的父母代场看到行情起来后,肠子都悔青了,只好亡羊补牢,通过强制换羽补充产能;甚至于业外资本如饲料、疫苗厂商等也开始加码养殖产能。受到下游父母代场疯狂补栏的刺激,祖代场大量增加父母代鸡苗的供给,导致 2016 年的父母代鸡苗销量不降反增,为 2017 年的灾难性后果埋下伏笔。

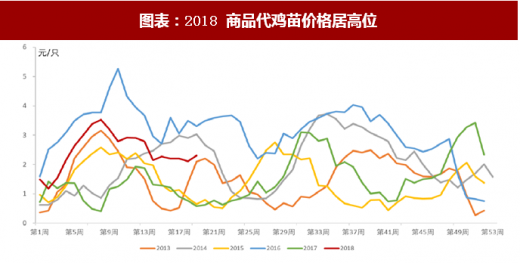

在 2016 年 2 到 10 月大量补栏的父母代鸡苗在 8-10 个月后进入产蛋高峰期,也就是从2016 年 11 月开始,大量的商品代鸡苗涌入市场,导致价格急转直下,2017 年全行业再度陷入深度亏损,并一直延续到 2017 年 6 月,在 2016 年 10 月最后一波补栏高峰的父母代鸡苗进入产蛋高峰期,商品代鸡苗的供给终于见顶回落,苗鸡价格迎来了报复性反弹。

2016 年产业链各环节的盈利状况,可以说是“羊毛出在了猪身上”!祖代场的暴利来源于父母代场的疯狂补栏导致父母代鸡苗价格暴涨,但赚的钱拿去补了前三年的亏空;父母代场受益于商品代鸡苗价格上涨带来盈利,但却把利润全部拿去补栏高价父母代鸡苗了,养肥了祖代场;在这个过程中,商品肉鸡的价格并未明显上涨,但饲料价格显著下降,商品代场赚了一把种植户的钱。因此 2016 年肉鸡行业的利润只是在各环节之间转移,是内部的流动,而非行业整体的趋势性向好。这是 2015 年产业结构性调整的结果,不具有持续性。由于祖代传导到父母代需要 8~10 个月,大家没有预料到在祖代引种受限的情况下,父母代鸡苗的供应会不降反增,而这种产能的过剩被快速上涨的父母代鸡苗价格所掩盖而并未引起足够的警觉。直到 2016 年底,过剩的供给导致商品代鸡苗和肉鸡价格断崖式下跌,父母代场补栏积极性受到严重打压,使得父母代鸡苗价格再度跌入谷底。全行业的集体非理性最终换来了长达 8 个月的持续亏损(2016 年 11 月到 2017 年 6 月)。

2018 年反转是上游向下游传导的实现

2018 年白羽肉鸡产业链各环节盈利向好,祖代引种向商品代的传导已经实现。其关键在于父母代存栏和父母代鸡苗销量从 2017 年开始双双掉头向下,并在 2018 年得以延续。

2016 年的疯狂强制换羽在 2018 年难以为继。一方面,随着祖代和父母代存栏基数的下降,换羽的影响大打折扣;其次,受引种断档和父系换羽后性能下降的制约,母系换羽后面临无法配种的尴尬境地;最后,强制换羽后的祖代和父母代健康度下降、疾病增多并导致死淘率上升、产蛋率下降等一系列问题在 2017 年下半年开始集中爆发,严重打击了产业换羽的积极性。种种迹象表明,2018 年白羽肉鸡行情反转的可能性极大。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。