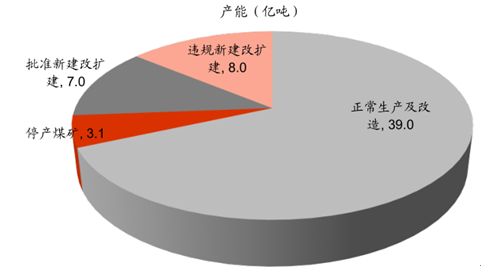

根据煤炭工业协会数据,2015 年我国煤炭产能规模达57 亿吨,而产量为 37 亿吨,产能过剩 20 亿吨,产能利用率仅为~65%。

参考观研天下发布《2018-2023年中国煤炭行业市场竞争现状分析及投资商机分析预测报告》

根据 2015 年产量测算, 我国三大产煤重省煤炭行业产能利用率均低于正常水平(80%) ,其中山西省仅为 62%,不及全国平均水平。内蒙及陕西省产能利用率则分别为 68%和 75%。

| 省份 |

产能(亿吨) |

占比全国 |

产量(亿吨) |

占比全国 |

产能利用率 |

| 山西 |

15.4 |

27% |

9.6 |

26% |

62% |

| 内蒙古 |

13.2 |

23% |

9.0 |

24% |

68% |

| 陕西 |

6.7 |

12% |

5.0 |

14% |

75% |

| 全国 |

57.0 |

100% |

37.0 |

100% |

65% |

| 省份 |

原在产产能(百万吨) |

新核定产能(百万吨) |

产能缩减(百万吨) |

| 山西 |

909 |

764 |

145 |

| 另:违规建设 |

79 |

- |

79 |

| 内蒙古 |

387 |

325 |

62 |

| 陕西 |

250 |

210 |

40 |

| 贵州 |

180 |

152 |

28 |

| 山东 |

170 |

142 |

28 |

| 安徽 |

134 |

112 |

21 |

| 河北 |

93 |

78 |

15 |

| 四川 |

73 |

62 |

12 |

| 吉林 |

33 |

27 |

5 |

| 湖南 |

32 |

27 |

5 |

| 重庆 |

32 |

27 |

5 |

| 合计 |

24 |

19 |

447 |

| 全国在产煤矿产能 |

3,900 |

||

| 已告示产能缩减占比 |

11.5% |

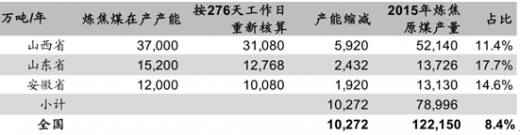

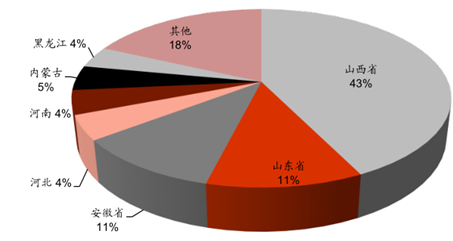

2015 年我国炼焦煤产能 16.74 亿吨,其中生产矿井产能 12 亿吨。山西为我国最重要的炼焦煤主产地,总产能达 5.9 亿吨,在产矿井产能 3.7 亿吨(占比全国的 31%) 。其次为山东和安徽省,在产产能分别占比全国的 13%和 10%。以主要省份的炼焦煤在产产能测算,276 天工作日制度实施后山西、山东及安徽省合计产能缩减超 1 亿吨,占比 2015 全年炼焦原煤产量的 8.4%。

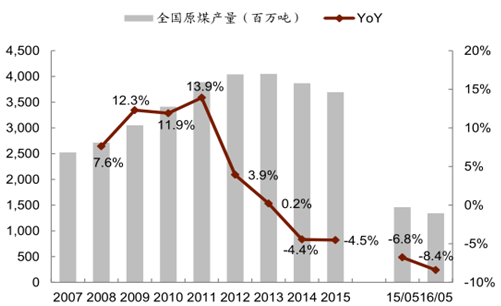

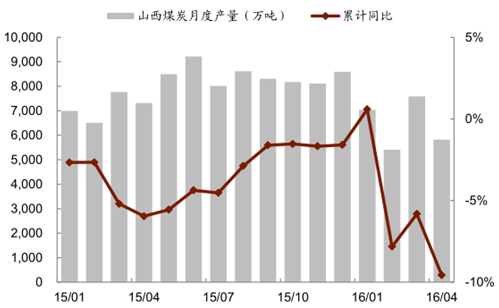

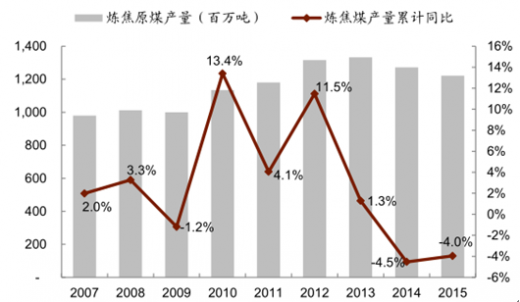

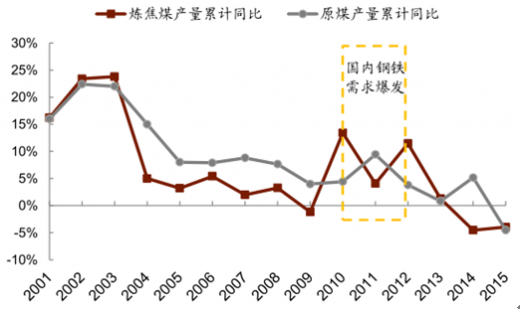

2013 年全国煤炭产量达到峰值 40.5 亿吨,随后产量逐年下滑。2015 年,受宏观经济下行压力加剧和国内需求疲软影响,低价倒逼煤企减产,产量同比下降 4.5%至 37 亿吨。2016 年以来,供给侧改革初见成效,产量累计同比降幅不断扩大。1~5 月全国累计煤炭产量同比下降 8.4%,创下历史新低。5 月后,随着 276 天工作日在陕西、内蒙古等主产地执行力度的进一步加大,预计减产还将继续。

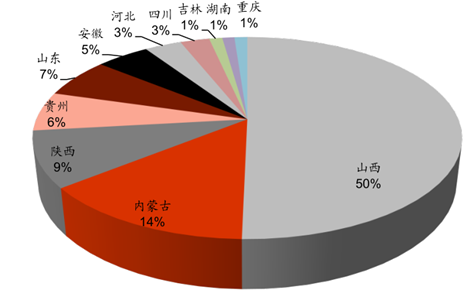

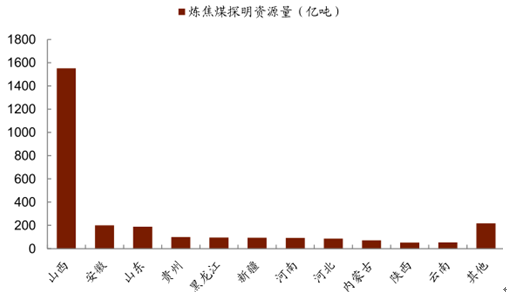

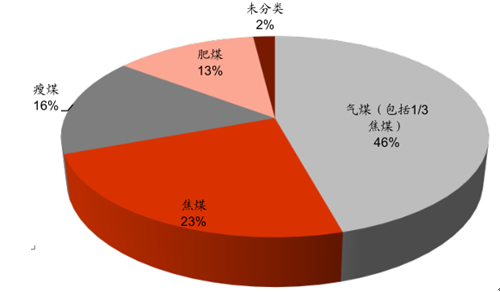

我国已探明炼焦煤资源量 2,803.6 亿吨,占比世界炼焦煤资源量的 13%, 是我国煤炭资源中的稀缺品种 (占煤炭总储量的 26.6%) 。主要集中于华北、华东地区。其中,山西占全国炼焦煤资源 55.4%,其次为安徽/山东/贵州/黑龙江分别占比全国的 7.1%/6.7%/3.6%/3.4%。我国炼焦煤查明资源储量中,主要为气煤(包括 1/3焦煤) ,而焦煤和肥煤仅占比 23%和 13%。另外,我国炼焦用煤硫份普遍偏高,硫分<1%的优质炼焦用煤较为稀缺。因此,资源状况决定了长期以来我国优质炼焦煤处于短缺局面。

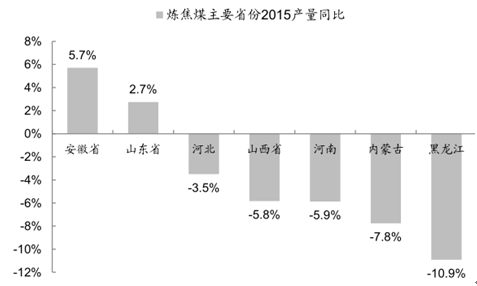

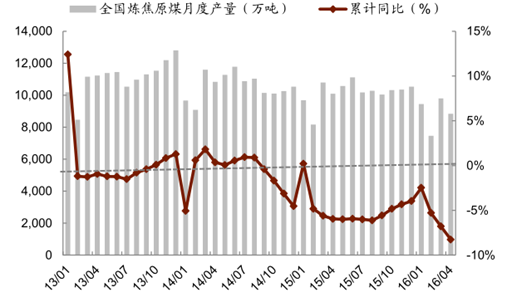

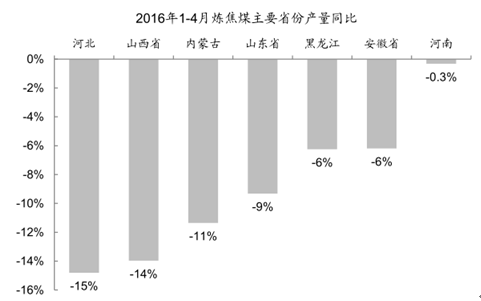

2015 年底,山西主焦煤车板价由 15 年初的 880 元/吨下跌 44%至 490 元/吨。受低价倒逼叠加政策限产影响,2016 年年初以来,炼焦原煤产量同比跌幅不断扩大。2016 年 1~4 月,全国炼焦煤累计产量同比下降 8.3%至 3.6 亿吨,其中主产省份河北/山西/内蒙古/山东分别同比下跌 15%/14%/11%/9%。

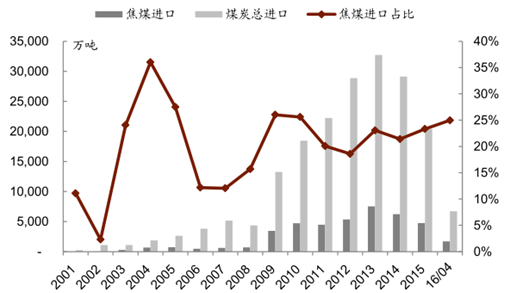

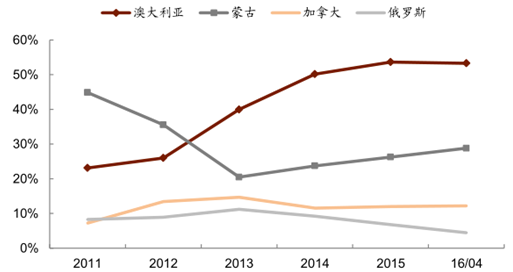

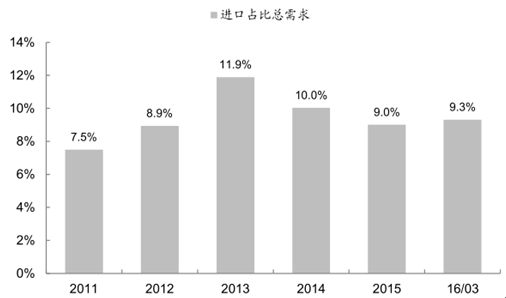

炼焦煤进口量重回升势。 我国炼焦煤进口量于 2013年达到顶峰 7,540万吨 (同比+41%) ,随后开始逐年下降。2015 年,炼焦煤进口量同比下降 24%至 4,762 万吨,同比跌幅小于煤炭总进口量跌势(同比减少 30%) 。2016 年春节后,受国内炼焦煤价格提价影响,进口海外炼焦煤数量重回升势。截至 2016 年 4 月,炼焦煤进口累计达 1,679 万吨(同比增加 15%) ,占比同期煤炭总进口量的 25%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。