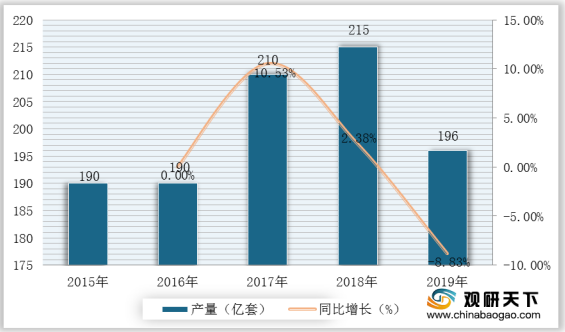

上游市场:风电行业上游是部件制造和原材料供应,其中关键核心零部件主要是齿轮箱、发电机、轴承、叶片、轮毂等。这些部件生产专业性较强,而国内供应商技术较为成熟,因此风机部件国内供应充足。据统计,2019年中国轴承制造行业产量为196亿套,同比下降8.84%,其主要原因是由于汽车、机床等需求下降,但对风电制造影响不大。

目前,我国风电行业的上游企业有天马轴承集团股份有限公司、江苏力星通用钢球股份有限公司、上纬新材料科技股份有限公司等优秀企业。

企业名称 |

经营范围 |

竞争优势 |

天马轴承集团股份有限公司 |

专业从事精密轴承及重型数控机床制造,是国内少数几家具备生产1.5MW级以上偏航和变桨轴承能力的企业之一 |

技术研发优势:有1个国家级企业技术中心、5个省级企业技术中心、2个博士后科研工作站,先后增加了国际先进的英 国泰勒粗糙度轮廓仪、圆度仪器以及国内领先的测振仪等仪器设备 |

客户资源优势:与东方汽轮机厂,金风科技,荷兰EWT等主机企业建立了良好合作关系 |

||

产业布局优势:在杭州、北京、成都、齐齐哈尔、贵州、湖州等地拥有6个生产基地 |

||

江苏力星通用钢球股份有限公司 |

主营业务为精密轴承滚动体的研发、生产和销售,公司产品为轴承滚动体,包括轴承钢球和轴承滚子,为国内精密轴承钢球领域的龙头企业 |

技术研发优势:在球坯镦压、热处理、钢球表面强化、树脂砂轮精研等方面拥有核心技术;已获专利129项,其中发明专利27项 |

客户资源优势:与如吉凯恩集团、斯凯孚集团、捷太格特株式会社、恩梯恩株式会社等全球知名机械零部件制造商建立稳定的合作关系 |

||

营销渠道优势:通过出口产品至美国、法国、日本、韩国、巴西、马来西亚、阿根廷等21个国家及地区 |

||

上纬新材料科技股份有限公司 |

主要从事高度耐腐蚀材料、冶炼等节能环保设备、风力发电用叶片、质轻高强度之复合材料及LED封装等 |

营销渠道优势:自有品牌(SWANCOR)行销全球五大洲,包括中国、亚洲、欧洲、美洲、纽澳、中东与非洲等 |

生产规模优势:在南投、上海、天津、江苏阜宁、马来西亚五处设有工厂 |

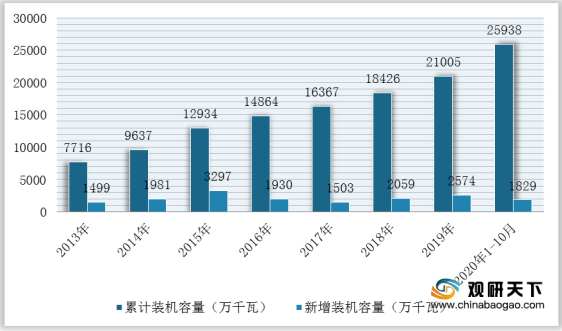

中游市场:近年来,在国家一系列相关政策支持下,我国风电行业“弃风弃电”现象明显改善,装机规模不断扩大,产业逐渐向更成熟、无补贴的可再生能源产业转型。根据数据显示,2020年1-10月全国新增风电装机1829万千瓦,同比增长24.76%,累计装机量约为25938万千瓦。

目前,我国从事风电行业的企业有天马轴承集团股份有限公司、江苏力星通用钢球股份有限公司、上纬新材料科技股份有限公司等优秀企业。

企业名称 |

经营范围 |

竞争优势 |

明阳智慧能源集团股份公司 |

主要从事新能源高端装备制造,新能源电站投资运营及智能管理业务。主要包括:大型风力发电机组及其核心部件的研发、生产、销售、智能化运维;风电场及光伏电站开发、投资、建设和智能运营管理 |

产品优势:拥有1.5MW、2.0MW、3.0MW系列陆上型风机,以及为海上风电设计的3.0MW、5.5MW、7.0MW系列海上型风机 |

区位优势:企业形成了以广东中山为总部,覆盖天津、江苏、青海和云南等地的产业基地 |

||

新疆金风科技股份有限公司 |

主要从事风电设备研发生产与销售、风电服务、风电场投资开发及其它业务 |

产业规模优势:实现全球风电装机容量超过44GW,28500台风电机组(直驱机组超过24000台)在全球6大洲、近20个国家稳定运行 |

技术研发优势:在全球范围拥有7大研发中心,与7所全球顶级院校合作,承担国家重点科研项目近30项,掌握专利技术超过2800项,获得超过33种机型的设计与型式认证 |

||

产业布局优势:企业国际业务已遍布全球六大洲 |

||

节能风电 |

主营业务是风力发电的项目开发、建设及运营 |

项目与规模优势:公司先后成功中标并示范建设了国家百万千瓦级风电基地启动项目——河北张北单晶河200MW风电特许权项目和千万千瓦级风电基地启动项目——甘肃玉门昌马200MW风电特许权项目,是国家首个百万千瓦、千万千瓦风电基地的示范者和引领者 |

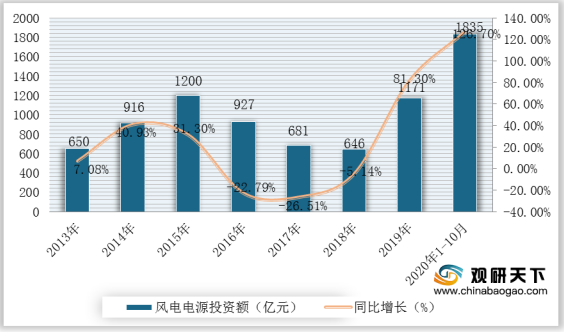

下游市场:风电行业下游是风电场投资运营,主要以大型国有发电集团为代表的投资商,而风电建设投资额的增长为风电行业发展提供了经济基础。2015-2018年由于受到风电成本的下降,投资额逐渐下滑,但是在2019年大幅反弹。根据数据显示,2019年我国风电电源投资额为1171亿元,同比增长81.30%;2020年1-10月全国完成投资1835亿元,同比增长126.7%。

目前,我国风电行业的下游企业有通达动力、节能风电、新天绿色能源股份有限公司、吉利等优秀企业。

企业名称 |

经营范围 |

竞争优势 |

国家电网 |

以投资、建设、运营电网为核心业务,是国内经营输电、变电、配电等电网资产的特大型企业 |

经营渠道优势:经营区域覆盖26个省、自治区、直辖市,拥有东北、西北、华北、华东、华中5大电网和3个独立省(区)电网 |

产业布局优势:在菲律宾、巴西、葡萄牙、澳大利亚、意大利、希腊、中国(香港)等国家和地区均有业务 |

||

品牌优势:连续16年获评中央企业业绩考核A级企业,《财富》世界500强中位列第三等 |

||

中广核核技术发展股份有限公司 |

从事以核电和其他清洁能源为主的开发、投资建设、经营和管理;组织电力(热力)生产和销售 |

技术研发与生产优势:拥有一个国家重点实验室、一个国家工程技术研究中心和七个国家能源研发中心,具备了在确保安全的基础上面向全国、跨地区、多基地同时建设和运营管理多个核电、风电、太阳能及其他清洁能源项目的能力 |

华电集团 |

是自主经营、自负盈亏,以经营电力产业为主的企业 |

生产优势:拥有全球首台百万千瓦超超临界空冷机组和国内单机容量最大、国产化程度最高的百万千瓦超超临界湿冷机组,国内首批60万千瓦级脱硝机组、单机容量最大的39万千瓦天然气发电机组、单机容量最大的分布式能源机组 |

相关行业分析报告参考《2020年中国风电市场分析报告-市场现状与未来商机分析》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。