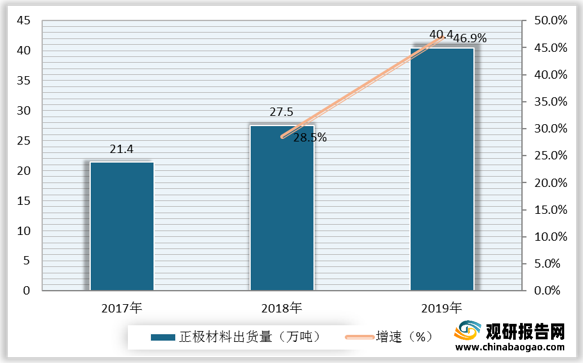

数据显示,2019年,我国锂电正极材料出货量为27.5万吨,较上年同比增长28.5%;2019年,我国锂电正极材料出货量为40.4万吨,较上年同比增长46.9%。

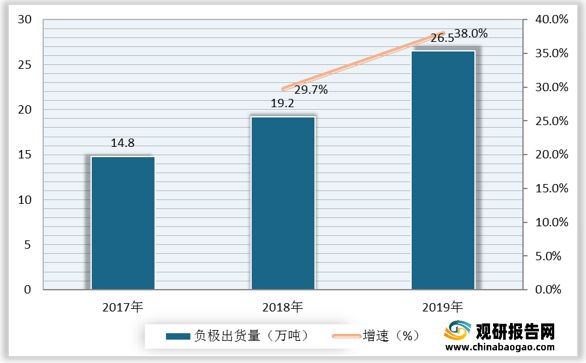

2019年,我国锂电负极材料出货量为19.2万吨,较上年同比增长29.7%;2019年,我国锂电负极材料出货量为26.5万吨,较上年同比增长38%。

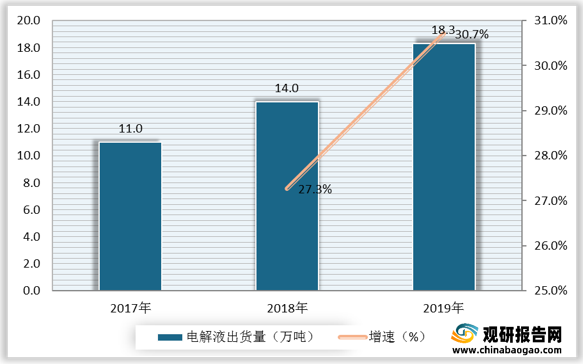

2019年,我国锂电电解液出货量为14万吨,较上年同比增长27.3%;2019年,我国锂电电解液出货量为18.3万吨,较上年同比增长30.7%。

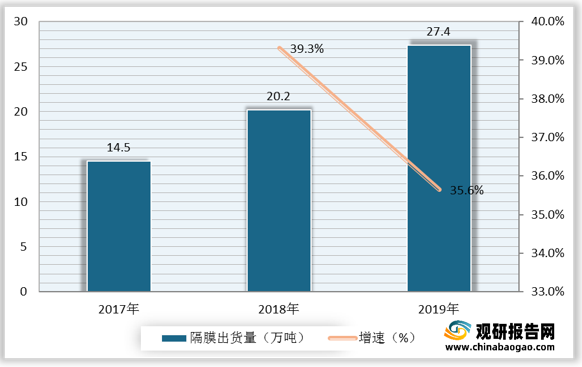

观研报告网发布的资料显示,2019年,我国锂电隔膜出货量为20.2万吨,较上年同比增长39.3%;2019年,我国锂电隔膜出货量为27.4万吨,较上年同比增长35.6%。

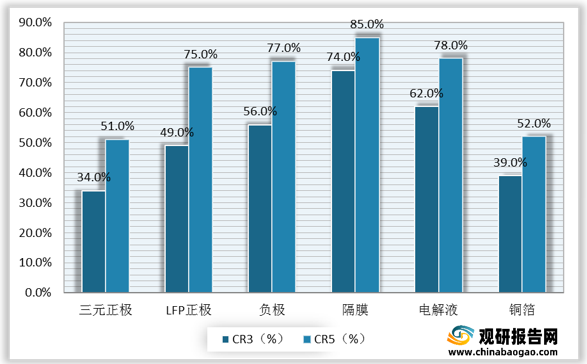

随着行业向好,市场参与者逐渐增多。从行业集中度来看,正极材料方面,电芯四大材料中成本占比最高,当前集中度相对较低。隔膜方面,四大材料中行业集中度最高,且当前供给缺口有所扩大,格局和盈利好于其他材料。电解液方面,产能集中度较高,且目前已经基本实现国产化。负极材料方面,CR5集中度高,目前供应充足。

| 锂电材料 |

集中度情况 |

| 正极材料 |

正极材料方面,电芯四大材料中成本占比最高,当前集中度相对较低。两条主流的技术路线对比来看,三元材料正极优点在于能量密度高、续航能力强;LFP磷酸铁锂正极优点在于材料成本低廉,安全性强。由于补贴退坡的影响(以及一定程度上受自燃事故影响),19年至今碳酸铁锂电池产量比重有所提升。但高续航里程和智能驾驶的需求下(以及下游 相对强的溢价能力),正极材料趋势为三元正极高镍化、一体化,未来行业整合速度有望加快。 |

| 隔膜 |

隔膜方面,四大材料中行业集中度最高,且当前供给缺口有所扩大,格局和盈利好于其他材料。头部隔膜企业毛利率近三年保持在40%以上。考虑能量密度、安全性方面的需求,“湿法+涂膜”是未来发展趋势。 |

| 电解液 |

电解液方面,产能集中度较高、且目前已经基本实现国产化,四大材料中周期性最强品种。主要材料六氟磷酸锂价格17年之后经历3年半的下跌,去年9月由低点6.95万元/吨涨到目前38万元/吨,涨幅超400%。此外,VC等添加剂缺口也在进一步扩大。 |

| 负极材料 |

负极材料方面,CR5集中度高,但目前供应充足。未来随着电池向高镍化发展以及硅碳使用量的提升,碳纳米管等新型导电剂渗透率有望提升。 |

从企业发展情况来看,近年来国内锂电材料龙头已经进入全球主要电池巨头供应链。除了日系电池企业供应链相对封闭导致进入供应链的国内材料企业数量相对较少之外,韩系三家电池巨头的锂电材料供应链里均有国内企业,部分材料企业在海外电池供应量已经占据主供地位:在三元前驱体领域,中伟股份目前是LG化学的主要供应商,且跟特斯拉上海工厂签订供货协议;在正极材料领域,当升科技已经成为SKI全球的主供。国内材料企业具备性价比优势,在海外客户的供应份额还有提升空间。

国内主要锂电材料龙头已经进入海外电池巨头供应链

| 锂电材料 |

松下 |

LG 化学 |

三星 SDI |

SKI |

| 三元前驱体 |

芳源环保 |

中伟股份、华友钴业 |

格林美、中伟股份 |

中伟股份 |

| NCM |

厦钨新能 |

当升科技、华友钴业 |

当升科技 |

贝特瑞、当升科技 |

| 人造石墨 |

- |

江西紫宸、杉杉股份 |

江西紫宸 |

中科电气、贝特瑞 |

| 天然石墨 |

贝特瑞 |

贝特瑞、翔丰华 |

贝特瑞 |

- |

| 电解液 |

- |

江苏国泰、新宙邦、天赐材料 |

新宙邦 |

新宙邦 |

| 干法隔膜 |

-- |

星源材质 |

星源材质 |

- |

| 湿法隔膜 |

- |

上海恩捷、星源材质、湖南中锂 |

上海恩捷 |

- |

| 铜箔 |

- |

诺德股份、灵宝华鑫 |

- |

灵宝华鑫 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。