参考观研天下发布《2019年中国新能源天然气市场分析报告-行业深度调研与投资前景研究》

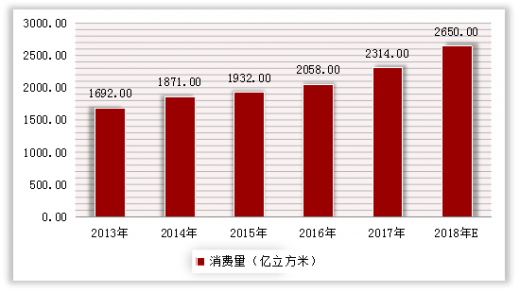

随着西气东输一线工程的顺利投产,实现了天然气大规模跨区域的利用,在解决了运输瓶颈的同时,带动了行业进入快速发展期。2017年我国天然气消费量达到2314亿立方米,在一次能源消费结构中的占比将达到7%。预计2018年将达到2650亿立方米。

近年来天然气逐渐成为民众热论的话题之一,主要原因在于由于我国能源转型,“煤改气”等政策的实施,天然气需求陡然增加,带来了一系列民生问题如天然气涨价,天然气短供等。下面介绍一下我国天然气价格机制发展历程。

我国天然气价格定价机制发展历程如下:

我国天然气工业形成于 20 世纪50 年代。天然气价格最早制定于1956年,其井口价格为每千立方米70 元。按照价格管理形式,我国天然气出厂价格的演变过程可以划分为三个阶段:

第一阶段(1956—1993 年)单一的国家定价阶段。

1993 年以前,国家对天然气井口价格一直实行单一的国家定价。无论是对天然气实行分地区定价,还是制定全国统一价格,甚至实行价格“双轨制”时,其计划内、外井口价格均是由国家定价。在这一阶段中,按制定价格的原则,又可分为两个时期。(1)1958—1981 年,优惠低价政策以鼓励使用天然气时期。1958 年,受当时天然气勘探开发特别是输送技术条件的限制,加之产量较少,原石油部为了鼓励就地使用天然气,将价格由70 元下调为30 元。这期间虽然对天然气井口价格作过微调,但总的原则仍实行的是优惠低价政策,以鼓励天然气消费。(2)1982—1992 年,通过提高天然气井口价格,筹集天然气勘探开发资金时期。1982年以后,为筹集天然气勘探开发资金,国家在逐步提高天然气井口价格的同时,采取了多种价格形式,其中一项重要措施是实行天然气商品量常数包干,对超包干基数外供天然气实行高价政策。1987 年颁布了《关于颁发天然气商品量管理暂行办法的通知》,允许天然气生产企业在气价外向用户收取净化费,这是在计划经济条件下由于井口价格偏低而采取的一种价外收费的补充形式,主要是为了弥补生产企业的成本支出。1992 年,原国家计委对我国陆上天然气实行了分类气价,按用途分为化肥用气价格、其他工业用气价格、城市居民用气价格和商业用气价格。同时对四川天然气井口价格实行了计划内外并轨。

第二阶段(1993—2005 年)国家定价、国家计划指导价并存阶段。

这一阶段,国家对天然气价格作了重大改革。1993 年为加快企业转换经营机制,逐步向社会主义市场经济体制过渡,国家实行了企业自销天然气价格政策。1994 年,国家再次调整天然气价格,天然气包干内外井口价格完全并轨,对企业自销天然气井口价格又规定了中准价,允许生产企业在此基础上上下浮动10%。自此,我国进入了国家定价、国家计划指导价并存的价格管理阶段。企业自销天然气价格政策是扶持天然气工业的重要举措,是对传统的天然气价格管理形式的突破。实行企业自销天然气价格政策,一是有利于筹集天然气勘探开发资金,二是对提高天然气产量和外销商品率、满足市场需求起到了积极作用。2002 年,国家调整了天然气价格结构,将井口价外加收的净化费并入价内,合并后统称为出厂价。另外,在这一时期进行的西气东输工程中,首次采用了价格调整机制,实现了天然气出厂基准价与原油、LPG(液化石油气)和煤炭价格的联动。

第三阶段(2005-至今):我国对天然气出厂价格实行政府指导定价。

2005 年 12 月我国开始改革天然气出厂价格形成机制,改革简化了价格分类,将出厂价并为两档,实行政府指导定价。2010 年 5 月 31 日,国家发改委发出通知,再次提高天然气出厂价格,并取消天然气价格的双轨制,扩大天然气出厂价格的浮动幅度。2011 年 12 月,我国开始在广东、广西开展天然气价格形成机制改革试点,按照替代能源价格测算广东、广西两省的天然气门站价格。

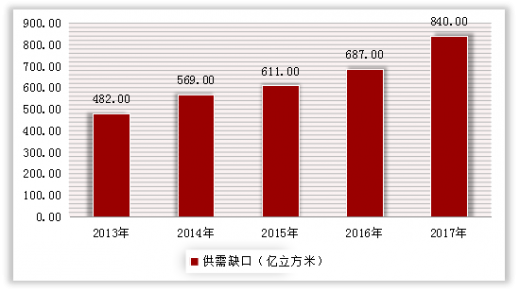

虽然近年来我国天然气供需缺口持续扩大,在2017年达到840亿立方米,但是国家加大对天然气进口的采购,将有效缓解天然气供需紧张态势,今年将不会出现限气甚至停气的现象。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。