2017 年,我国焦炭产能约 6.7 亿吨,其中三分之一为钢企自身配套的焦化厂,大型钢铁企业一般配套建设焦炭生产线。产量方面,我国焦炭产量 2013 年基本见顶,达到 4.8 亿吨,2017年,全国焦炭产量为 4.3 亿吨,目前,焦化行业处于去产能、淘汰落后产能的产业升级阶段。

从产量分布来看,山西不管是产能还是产量都是位居全国第一,其中焦炭产量占比全国20%,其次是河北约为11%。

参考观研天下发布《2018年中国焦炭市场分析报告-行业深度调研与投资前景研究》

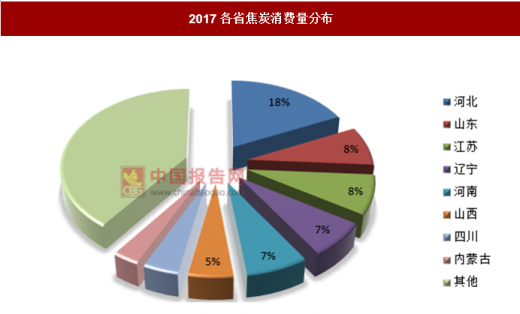

钢铁行业是焦炭最重要的下游应用领域,大约 85%的焦炭应用于钢铁行业。从焦炭消费分省份来看,焦炭消费前三省分别为河北、山东和江苏,均是我国产钢大省,分别占焦炭消费总量的 18%、8%和 8%,其次是辽宁、河南焦炭消费量占比分别为 7%和 6%,以上五省焦炭消费占比达到 48%。

截至 2017 年底,全国规模焦化企业有 455 家,焦炭产能 6.6 亿吨左右;焦炭产量自 2013 年达到峰值 4.8 亿吨后就不断下降,2017 年焦炭产量只有 4.3 亿吨,过剩产能达 2.3 亿吨。“蓝天保卫战”要达到的预期目标较十三五规划更高,吹响了焦化行业去产能的号角。

| 近期环保政策密集出台 |

||

| 政策名称 |

地区范围 |

主要内容 |

| 山西省大气污染防治 2018 年行动计划 |

山西 省 |

进一步严格环保标准,将国家对京津冀及周边“2+26”城市执行大气污染物特别排放限值标准的要求扩展到全省,11 个市电力(燃煤以外)、钢铁、有色、水泥、化工等行业现有企业自 2018 年 10 月 1 日起,焦化行业自 2019年 10 月 1 日起,排放二氧化硫、氮氧化物、颗粒物和挥发性有机污染物执行大气污染物特别排放限值标准。 |

| 打赢蓝天保卫战三年行动计划 |

全国 |

重点区域加大独立焦化企业淘汰力度,京津冀及周边地区实施“以钢定焦”,力争 2020 年炼焦产能与钢铁产能比达到 0.4 左右。严禁新增产能,《三年行动计划》提出全国范围内新增焦化等项目的新改扩建必须进行区域环境影响评价,完善高能耗、高污染行业的准入条件。 |

| 晋中市大气污染防治 2018 年行动计划 |

晋中 市 |

焦化行业分步实施大气污染物特别排放限值改造(包括地面站),2018 年10 月 1 日前,灵石县中煤九鑫焦化有限责任公司、山西天星煤气化有限公司等 11 家焦化企业完成大气污染物特别排放限值改造,2019 年 10 月 1 日前所有焦化企业全部完成大气污染物特别排放限值改造。鼓励焦化企业按照高于国家标准要求完成提标改造任务。 |

| 上海市清洁空气行动计划(2018-2022年) |

上海 市 |

钢铁行业铁水产能规模控制在 1502 万吨以内;提高污染物排放标准,推进炼焦、烧结等前端高污染工序减量调整,降低铁钢比;鼓励炼钢转炉等工序向电炉等清洁生产工艺替代转型;推进延迟焦化等高污染工序替代转型。 |

| 唐山市关于启动重污染天气Ⅱ级应急响应(加强)的通知 |

唐山 市 |

焦化企业延长去焦时间至 36 小时;涉 VOCs 排放工序的工业企业,不能稳定达标排放的(含未完成环保治理的)停产;其他涉 VOCs 排放工序的企业,VOCs排放工序停止生产 |

| 关于执行大气污染物特别排放限值的通告 |

江苏 省 |

自 2018 年 8 月 1 日起,新受理环评的建设项目执行大气污染物特别排放限值。火电、钢铁、石化、化工、有色(不含氧化铝)、水泥、炼焦化学工业行业现有企业以及在用锅炉,自 2019 年 8 月 1 日起,执行二氧化硫、氮氧化物、颗粒物和挥发性有机物特别排放限值。其中,焦化行业执行 炼焦化学工业污染物排放标准:GB 16171-2012 |

| 唐山市关于进一步强化污染天气应对工作的通知 |

唐山 市 |

在《关于采取改善空气质量强化措施的通知》和三项污染物减排攻坚行动基础上,采取进一步的应急减排措施:涉 VOCs 排放工序的工业企业:不能稳定达标排放的(含未完成环保治理的)停产,除焦化、化纤外其它涉 VOCs 排放工序的企业,VOCs 排放工序停止生产。 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。