镍产业链包括上游镍矿开采、中游冶炼、下游加工和终端应用等4个环节,其中上游镍矿分为硫化镍矿和红土镍矿两大类,硫化镍矿通常用于生产镍精矿,进一步冶炼成电解镍,红土镍矿主要用于生产镍铁,进一步生产硫酸镍。

(1)印尼矿业政策多变导致国内镍矿进口量下降

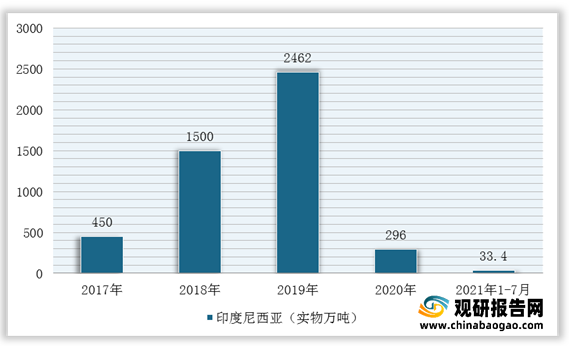

根据观研报告网发布的《2021年中国镍行业分析报告-市场现状与运营商机前瞻》显示。2019年8月,印尼政府最终决定加快对镍矿石的出口禁令,自2020年1月1日起,镍矿品位低于1.7%以下的不再允许出口。2020年我国自印尼进口镍矿骤降至296万实物吨,2021年1-7月,我国自印尼进口镍矿仅33.4万吨,同比下滑87.5%。

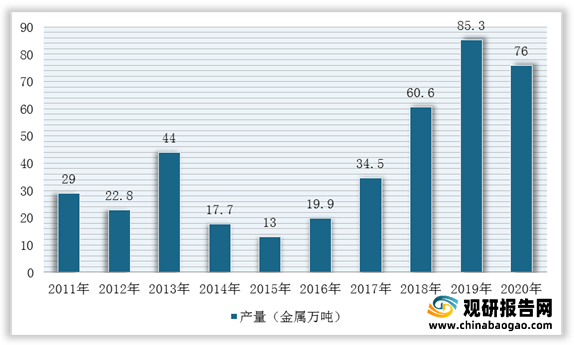

而自印尼禁矿后,中国进口镍矿主要来源国只剩下菲律宾。菲律宾镍矿储量480万吨,约占全球储量的5.41%。而产量受政府加大环保审查因素影响明显下降,截止2020年产量达到32万吨。同时,菲律宾的整顿矿业行动同样也影响到中国镍矿的进口,2016年中国从菲律宾进口镍矿约3057万吨实物量,同比减少11%。

(2)硫化镍矿生产纯镍:一级镍产量下降,其产品相较于镍铁不具备成本优势

一级镍指的是含镍量在99.8%以上的镍产品,如镍板、镍豆、镍粉等。据Roskill统计,全球一级镍产能集中度较高,全球13家企业产能达到101.6万吨,占全球一级镍总产能83%,产量86万吨,同比下降4%。

| 生产商 |

国家或地区 |

产量(万吨) |

| Nornickel |

俄罗斯 |

21.5 |

| Jinchuan Group Jinchuan Group |

中国 |

15.0 |

| BHPBNickel West-Kwinana |

澳大利亚 |

11.0 |

| Glencore Nikkelverk |

挪威 |

9.2 |

| Vale Sudbury |

加拿大 |

6.5 |

| Sumitomo Metal Sumitomo Metal |

日本 |

6.5 |

| Sherritt Ambatovy |

马达加斯加 |

6.0 |

| Eramet Sandouville |

法国 |

5.5 |

| Vale Voisey's Bay |

加拿大 |

5.0 |

| Vale Long Harbour |

加拿大 |

5.0 |

| Glencore Murrin Murrin |

澳大利亚 |

4.0 |

| Sherritt The Cobalt Refinery CompanyInc |

加拿大 |

3.4 |

| Anglo America Platinum |

南非 |

3.0 |

| 总计 |

101.6 |

|

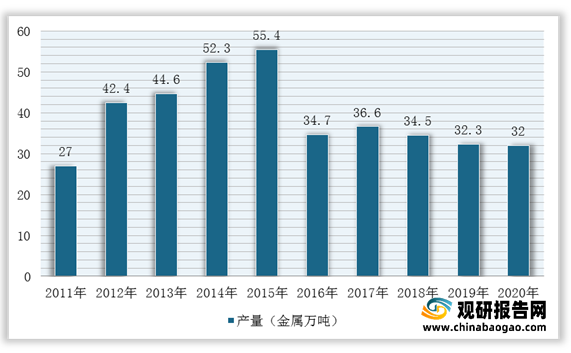

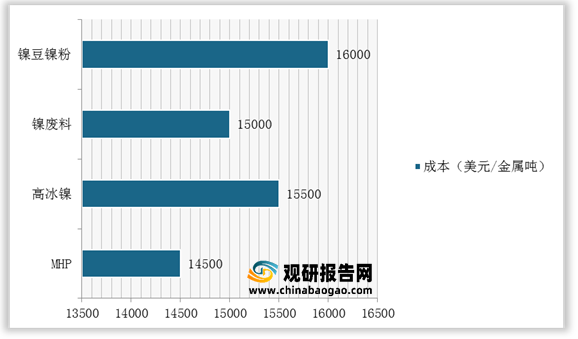

与此同时,近十年来,全球原生镍产品增量主要来自镍生铁,一级镍产品产量呈现停滞不前态势,其主要原因是由于一级镍产品成本较高,在最大消费领域不锈钢行业中被镍生铁替代所致。

(3)硫酸镍对镍铁溢价,镍价或将暴跌

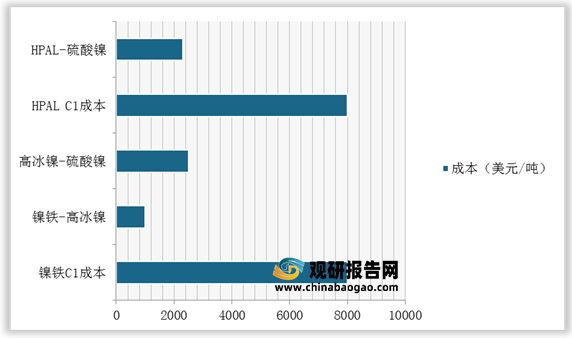

根据观研报告网发布的资料显示,镍生铁经过转炉吹炼生产高冰镍的成本约为1000美元/吨,高冰镍通过酸浸生产硫酸镍的成本约2500美元/吨,即镍生铁到硫酸镍的成本是3500美元/吨。只有硫酸镍对镍生铁的溢价超过3500美元/吨,镍生铁企业才有动力转产高冰镍。

而2021年3月初,青山宣布与华友钴业、中伟股份签订高冰镍供应协议,约定青山实业将于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍,而市场担心原有的二元供应结构打破,过剩的镍铁可以通过硫化工艺生产高冰镍,进而生产硫酸镍,从而使镍价的定价依据从相对短缺的纯镍转为相对充裕的镍生铁,引发镍价暴跌。

二、镍行业中游

我国三大镍矿分别为:金川镍矿、喀拉通克镍矿、黄山镍矿。2010-2018年,我国镍矿金属查明资源储量呈波动式上升,到2019年有所下降。根据数据显示,2019年我国镍矿金属查明资源储量为1076.1万吨,同比减少9.4%。

由于镍良好的延展性和抗腐蚀性等特点,金属镍广泛用于不锈钢领域,消费占比达到82%,其次是电池,消费占比为7%。

(1)不锈钢领域消费需求强于供给,带动镍需求上升

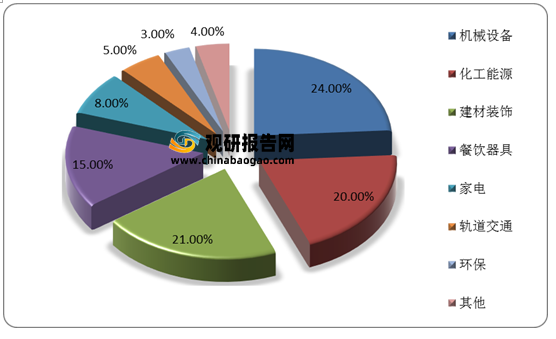

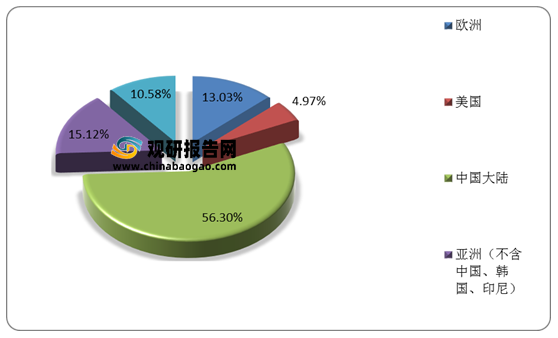

不锈钢作为镍行业消费的第一大领域,对镍元素供需平衡具有决定性作用。而不锈钢用途广泛,且各领域分布较为均衡,如在机械设备领域应用占比达到24%、化工能源占比20%、建材装饰占比21%。同时,我国还是不锈钢产销大国,产销量占全球50%以上。

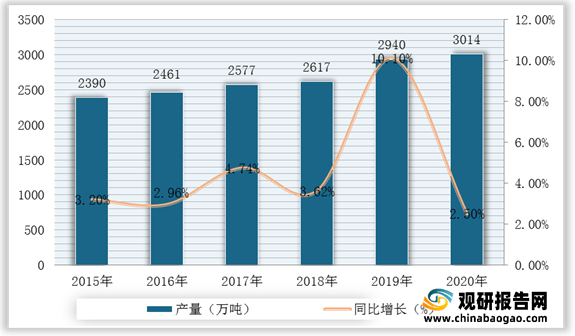

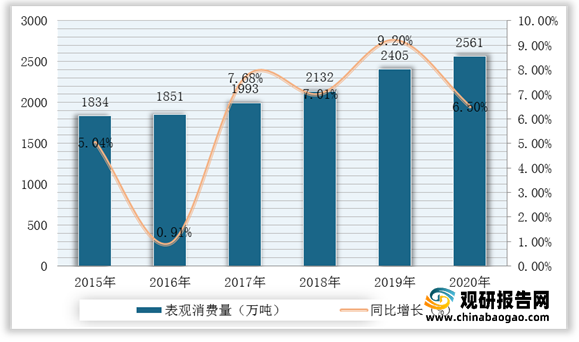

具体来看,我国不锈钢产品消费需求强于供给(消费量增速整体大于供给增速),带动镍需求上升。数据显示,2020年,我国不锈钢产量达3014万吨,同比增长2.5%,表观消费量为2561万吨,同比增长6.50%。

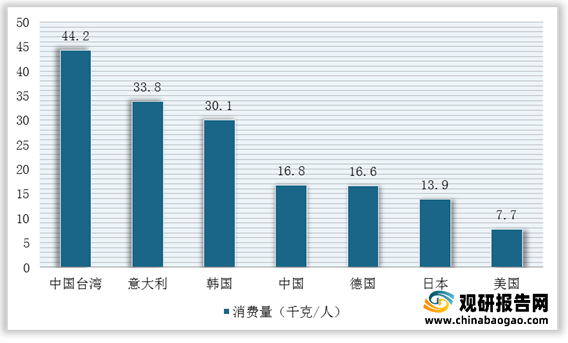

此外,根据相关资料显示,2019年我国人均不锈钢消费量16.8公斤,制造业发达的经济体如我国台湾为44.2公斤,意大利为33.8公斤,韩国为30.1公斤。未来,随着我国制造业转型升级以及居民消费升级,不锈钢作为一种优质材料,需求数量还有极大的增长空间。

镍具有独特的核外电子结构,电池反应中,当锂离子脱出时过渡金属镍发生变价来达到荷电平衡,可以从Ni2+变成Ni3+,再由Ni3+变到Ni4+且由于Ni外层电子结构排布特点,在充放电过程中发生氧化还原反应较为容易,所以三元正极材料中镍含量越高,能够脱出的锂离子就越多,正极材料的克容量就越高。

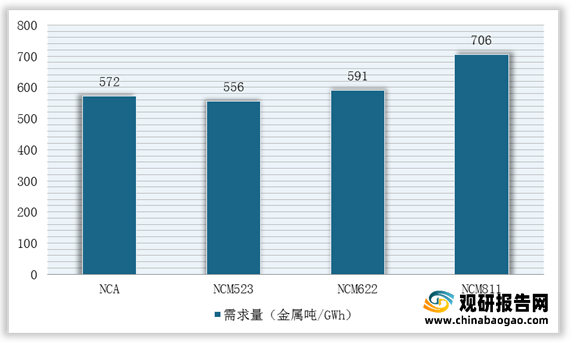

同时,从三元正极材料的主要类型对镍需求来看,三元811材料比333材料单位GWh硫酸镍使用量增加66%。未来,随着高镍化的渗透率进一步提升,正极材料用镍量将迎来加速增长。

根据国内新能源汽车发展规划以及国外碳排放要求,预计2020-2025年全球新能源汽车销量增速维持在35%以上,并假设磷酸铁锂电池在动力电池中的占比不再提升,三元材料622以及811等高镍产品占比提升,预计2025年全球电动汽车对镍金属需求将达到62万吨,需求年均复合增速达48%。

|

|

2020 |

2021E |

2022E |

2023E |

2024E |

2025E |

| 全球新能源车销量(万辆) |

310 |

600 |

810 |

1094 |

1476 |

1993 |

| 全球动力电池需求(GWh) |

136 |

270 |

397 |

580 |

841 |

1216 |

| 磷酸铁锂电池(GWh) |

20 |

49 |

71 |

104 |

151 |

219 |

| 三元电池合计(GWh) |

116 |

221 |

325 |

475 |

690 |

997 |

| 三元333(GWh) |

9 |

15 |

20 |

24 |

28 |

30 |

| 三元523(GWh) |

40 |

69 |

81 |

76 |

76 |

90 |

| 三元622(GWh) |

29 |

69 |

117 |

195 |

283 |

389 |

| 三元811(GWh) |

8 |

24 |

62 |

114 |

207 |

329 |

| NCA(GWh) |

29 |

44 |

46 |

67 |

97 |

159 |

| 金属镍需求(万吨) |

7 |

13 |

19 |

29 |

42 |

62 |

| 增速 |

|

94% |

50% |

48% |

47% |

46% |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。