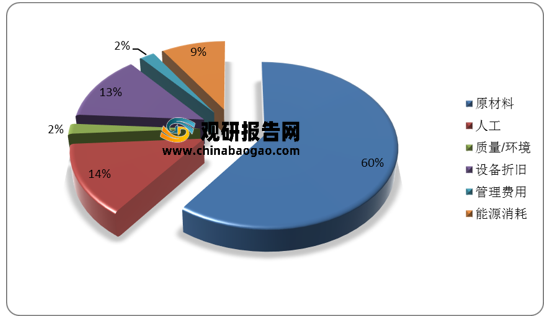

以NaCP10/64/165 软包电池为例,在2020年大致成本构成中,原材料占比约为60%,其余成本占比约40%。

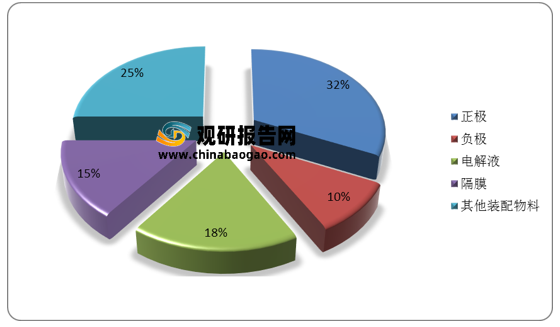

在原材料成本中,正极、负极材料、电解液和隔膜分别占比约32%、10%、18%和15%,剩余的25%为包括外壳组件、极耳等其他装配部件。

| 构成要素 |

简介 |

| 正极材料 |

正极材料的成本直接决定电池的成本。钠离子电池的各种正极材料当前的预计成本为:铜铁锰层状氧化物为28.8元/kg,普鲁士白类为26.4元/kg,镍铁锰层状氧化物为42.4元/kg |

| 负极材料 |

钠离子电池负极材料一般为硬碳、软碳、复合碳等无定形碳材料。目前国内市场上无定形碳的成本为8-20万元/t,而中科海钠体系中负极所用的煤基无定形碳材料成本预计低于1.5万/t |

| 电解液 |

钠离子电池电解质盐一般为NaPF6,电解液合成方法与 LiPF6 基本相同,但电解液盐浓度会更低;溶剂一般为EC、DMC、EMC、DEC和PC等溶剂组成的二元或多元混合溶剂体系。目前国产锂离子电池电解液主流成本为3-5万元/t,钠离子电池电解液规模化供应后与锂离子电池相比成本会更低 |

| 隔膜 |

目前常用的隔膜主要为PP、PE、PP/PE以及PP/PE/PP隔膜、陶瓷隔膜、涂胶隔膜等。目前规模化生产的隔膜孔径均远大于钠离子的溶化剂半径,满足钠离子电池的使用需求。目前国内7μm 厚度的主流湿法隔膜成本为1.8-2.1元/m2,干法双拉隔膜成本约为0.8-1.2元/m2,使用陶瓷隔膜成本则会高 50%以上 |

| 集流体 |

锂离子电池负极只能使用铜箔,而钠离子电池负极可以使用铝箔作为集流体。目前市场上电池级别铜箔成本(80-90元/kg)约为电池级铝箔成本(24-30元/kg)的3倍 |

| 极耳 |

钠离子电池正负极均可以使用铝极耳,相比较锂离子电池的铜镀镍极耳或镍极耳成本有所降低;且铝极耳焊接工艺更简单,也可以降低部分制造成本 |

在正极材料方面,普鲁士类材料主要由亚铁氰化钠组成,具有较好的电化学性能,成本优势明确,通过表面改性处理之后,增加了循环寿命、活性材料的利 用率,增强了电池的热稳定性和可逆比容量,有利于钠离子的快速迁移,理论上能够实现两电子反应,因此具有高的理论容量,具有潜在商业化价值。

| 材料名称 |

用量 |

单价 |

单位 |

理论成本 |

成本比例 |

| 普鲁士白类 |

0.0429kg |

26.50 |

RMB/kg |

1.1357 |

23.19% |

| 无定形碳 |

0.0216kg |

15.00 |

RMB/kg |

0.3240 |

6.62% |

| 正极黏结剂 |

0.0024kg |

115.00 |

RMB/kg |

0.2738 |

5.59% |

| 负极黏结剂 |

0.0009kg |

45.00 R |

RMB/kg |

0.0409 |

0.84% |

| 正极导电炭 |

0.0024kg |

60.00 |

RMB/kg |

0.1429 |

2.92% |

| 负极导电炭 |

0.0002kg |

60.00 |

RMB/kg |

0.0136 |

0.28% |

| NMP |

0.0397kg |

15.00 R |

RMB/kg |

0.2976 |

6.08% |

| 正极铝箔 |

0.0057kg |

23.50 |

RMB/kg |

0.1347 |

2.75% |

| 负极铝箔 |

0.0063kg |

23.50 |

RMB/kg |

0.1477 |

3.02% |

| 隔膜 |

0.6357m^2 |

1.30 |

RMB/m^2 |

0.8264 |

16.88% |

| 高温绝缘胶带 |

0.0360卷 |

2.50 |

RMB/卷 |

0.0900 |

1.84% |

| 极耳 |

2.0000pcs |

0.30 |

RMB/pcs |

0.6000 |

12.25% |

| 铝塑膜 |

0.0103kg |

26.00 |

RMB/kg |

0.2691 |

5.50% |

| 电解液 |

0.0300kg |

20.00 |

RMB/kg |

0.6000 |

12.25% |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。