参考观研天下发布《2018年中国煤炭行业分析报告-市场运营态势与发展前景研究》

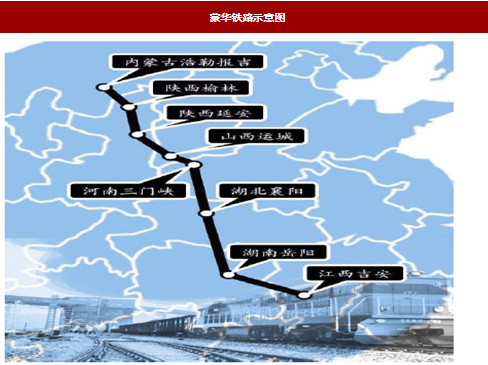

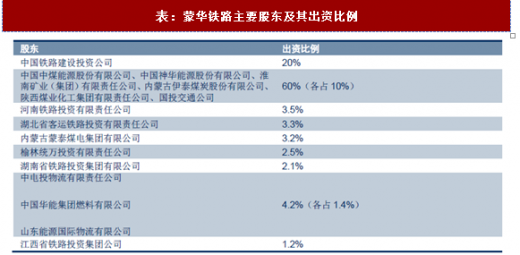

目前,国内在建的运煤专线主要为蒙华铁路,该铁路与专线起于内蒙古自治区浩勒报吉站,经内蒙古自治区、陕西省、山西省、河南省、湖北省、湖南省,止于江西省吉安站,全长 1817 公里,规划设计输送能力为 2 亿吨/年。建成运营初期输送能力达到 1 亿吨,预计 2019 年年底通车,是国内规模最大的运煤专线。该铁路由蒙西华中铁路股份有限公司(简称蒙华公司)管辖,并有多家大型煤炭企业参股,参股煤企分布于内蒙古、山西、陕西、安徽等地区。总的来说,中铁投持股 20%,中煤能源等 15 家沿线地方企业持有剩余 80%的股份,其中内蒙古伊泰集团,内蒙古蒙泰煤电集团为参股企业中仅有的两家民营企业。

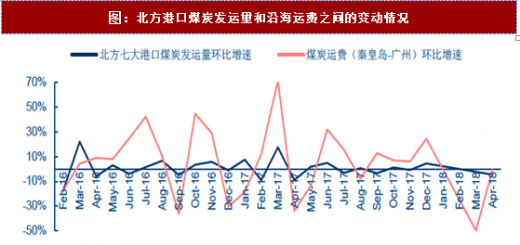

内蒙古煤炭主要通过铁水联运的方式,先将煤炭运送至秦皇岛港、曹妃甸港等环渤海港口,再通过沿海纵向通路以及长江横向通路运送至三个省份。

陕西省煤炭主要通过铁路直达方式,但由于无直达线路,须先通过东西向的铁路接入焦柳线、京广线、京九线等,再南下运送至三个省份。

山西省煤炭主要通过大秦线达到北方港口,然后再通过海江联运的方式到达“两湖一江”。

资料来源:公开资料整理

根据我们的测算,蒙华铁路建成后,运输成本将有一定的降低。其中内蒙古运至湖北、湖南的运费约降低 50~90 元/吨,但运至江西的运费无明显下降;陕西地区运至湖北、湖南的运费将下降 70~80 元/吨,运至江西的运费无明显下降;山西地区运至湖北、湖南的运费下降 40~70 元/吨,运至江西运费则无明显下降。由于江西省处于铁路的末梢,运距最长,因此运至江西的煤炭运费—铁路与海江联运并无太大差别。在运输费用预计有一定的下降,叠加运输时间将大大缩短,由三西地区的煤炭运往“两湖一江”为主的南方地区的运输方式将主要选择蒙华铁路直接南下,这将分流以往先到北方港口再海江联运的煤炭运输量。因此,蒙华铁路的开通将对全国煤炭运输格局产生深远的影响:

内蒙古和陕西省运往“两湖一江”的煤炭将主要选择蒙华铁路直接南下,然后再向周边地区辐射。

内蒙古通过海江联运到达“两湖一江”的煤炭量将大大减少,运输到东部港口的煤炭将专注供应东部沿海省份。

由于没有山西企业参股蒙华铁路,预计分配给山西煤炭的运力不会太多。在陕、蒙煤炭南下运输费用具有竞争力的情况下,预计山西煤炭将专注于供给周边省份如河北、河南、山东等,以及东部沿海城市。

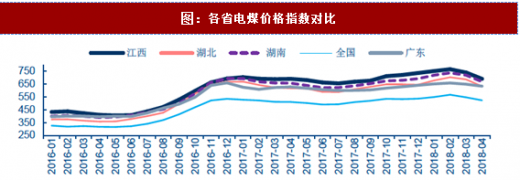

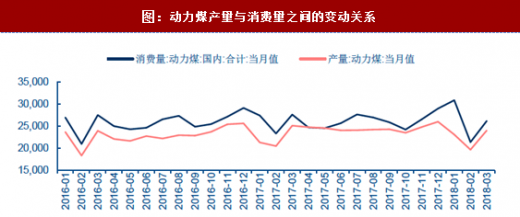

一方面,目前由于运费的原因,导致以“两湖一江”为主的省份用电成本高于全国水平,这可以从各省的电煤价格指数中看出(电煤价格指数主要反映电煤到厂价格)。当蒙华铁路建成通车后导致的运输费用料将下降 60~80 元/吨,这一部分利润则会分配给生产者(煤炭企业,煤炭售价有望上升)和消费者(下游电厂,电煤成本有望下降),而利润的分配比例取决于生产者和消费者的相对弹性(由于测算的蒙华铁路运费已达国铁标准规定的上限,所以中间运输环节以获得利润分配 0 来考虑)。我们选取了 2016~2018 年全国煤炭产量与消费量的环比变化数据,根据以下公式测算的结果(P 代表生产端的产量,V 代表煤炭价格,C 代表消费端的消费量),消费端的弹性系数略大于生产端的弹性系数,消费端/生产端的弹性系数比值大约为 1.5,则预计煤炭售价(主要指“两湖一江”)能提升 36~48 元/吨,较 2017 年秦皇岛 5500 大卡动力煤均价(638 元/吨)提升 6%左右;而消费者(电厂,主要是“两湖一江”)的电煤采购成本将下降 24~32 元/吨,较“两湖一江”三地 2017 年平均电煤价格指数(659 元/吨)下降 3%~4%。

数据来源:公开数据整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。