参考观研天下发布《2018年中国高频覆铜板行业分析报告-市场运营态势与发展趋势预测》

因为覆铜板唯一的下游是 PCB,因此覆铜板的终端产品就是 PCB 在计算机、通信设备、消费电子、汽车电子等行业的应用。当覆铜板用在制作多层 PCB 时,也被称为芯板(CORE),其担负着 PCB 板的导电、绝缘、支撑三大功能。覆铜板的性能对 PCB 板的性能、品质、可加工性、制造成本都有着很大的影响,是电子工业的基础。

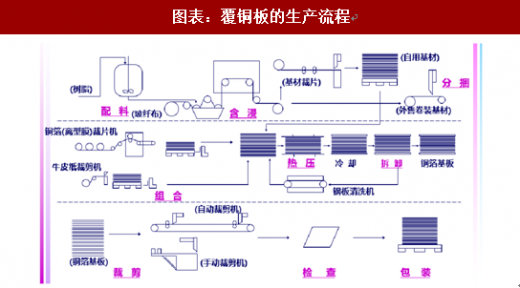

简单来说,覆铜板的制程就是将增强材料(玻纤布基、纸基等)浸泡树脂加工,以一面或双面覆盖铜箔并经热压而制成。树脂、增强材料等原材料的物理、化学性质与覆铜板性能息息相关。

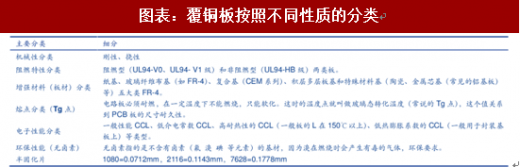

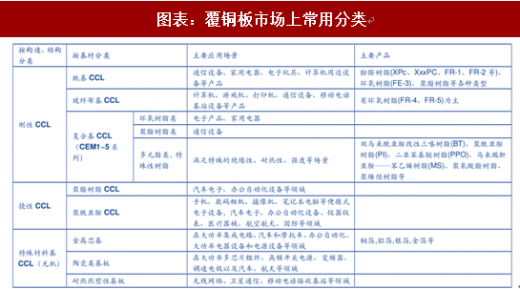

目前,覆铜板的分类较为复杂。按照机械特性分类可以分为刚性板、挠性板两类。刚性板更多用于通信设备、移动通信基站、军事、IDC 及办公(打印机)等产品,而挠性板更多用于消费电子、汽车电子领域。按照增强材料划分,可以分为纸基、玻璃纤维布基、复合基(CEM 系列)、积层多层板基和特殊材料基(陶瓷、金属芯基(常见的铝基板)等)五大类。按照覆铜板的绝缘材料、结构分为有机树脂类覆铜板、金属基覆铜板、陶瓷基覆铜板。一个型号的覆铜板可能同时符合多个分类。

根据 Prismark(下表)统计,目前覆铜板应用最广泛、量最大的仍然是传统环氧树脂玻璃纤维基板(FR-4)产品,但该品类已经进入高度成熟、逐步萎缩的阶段。而复合材料基板、特殊树脂基板逐步进入快速发展的阶段,我们预计二者未来在覆铜板市场中的占有份额将逐步趋近于 FR-4。

未来覆铜板需求将呈现三大趋势:

1、达到 RoHS 环保要求(无铅兼容、无卤等);

2、更轻薄便携(轻质高强度、刚挠结合、HDI);

3、数据传输速度越来越快,功率更大(高频高速等覆铜板);

4、适应更复杂环境(大面积、高耐热性、高 Tg 材料、抗腐蚀、低 CTE);

随着下游需求的复杂化,特种复合基材及特殊覆铜板(一般指特殊绝缘树脂材料)的需求占比将大幅提高,同时该类产品门槛更高、厂商更集中,整体毛利率高于传统产品。特殊覆铜板主要是高速、高频板和封装基板。一般来说材料厂商的产品体系多按照树脂填充材料来分类,目前特殊板主要包括 BT/环氧玻纤布板、改性 FR-4(降低 CTE 和 Dk/Df)、PPO 改性环氧板、类 BT 板、碳氢化合物板、PTFE 板、PI 玻纤布板等。特殊覆铜板应用领域包括 IC 载板、高速数字电路、无线射频(RF Wireless)、空间科学领域。其中,碳氢化合物性价比较高,加工相对容易,目前较多用在非毫米波段的通信射频设备中;PTFE 材料在超高频段的厘米波或毫米波段性能最好,但价格昂贵、机加工性能差,目前较多用在毫米波雷达中。而 PPE/PPO 等材料耐热性能好,热膨胀系数低,价格适中,更多被用在大型路由器、IDC 和通信高速电路中。

目前,特殊材料领域领先厂商包括日本厂商三菱瓦斯、Panasonic、Hitachi Chemical(日立化成),美国厂商罗杰斯、Isola、泰康利,韩国厂商斗山以及台湾厂商联茂、台光、台耀等。目前国内高技术、高附加值 CCL 品种稀缺,例如高性能特殊树脂、高频高速、高散热、高Tg、低损耗型板材。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。