参考观研天下发布《2018年中国煤炭行业分析报告-市场运营态势与发展前景研究》

新矿建设成本大幅上升

2016 年下半年以来企业盈利能力大幅改善,但资本开支整体并没有大幅增加,我们通过分析企业的现金流量表,可以发现企业的盈利其实一部分用于偿还之前的贷款。从筹资活动来看,大部分煤企的筹资活动产生的现金流量净额在 2016~2017 年均转为负数(15 年及之前大部分为正数)。也就是说在 2016 年以来煤价上升和业绩大幅改善的背景下,煤炭公司呈现出不同程度的还款意向,进而也就削弱了再投资的能力,而不是像 2010~2012 年煤炭景气上升时企业大幅度借款增加投资。

煤企近两年盈利大幅改善,其中一部分用于偿还前期的贷款,那么剩余的资金是否足够用来建设新矿呢?答案是否定的。我们统计了陕西煤业 2010 年和 2017 年建设煤矿的投资预算,可以发现,在煤炭资源、建设规模等基本条件相近的情况下,项目总投资预算基本翻倍;且之前煤矿建设由集团负责主要出资,现在是完全由公司自己承担。

去杠杆政策导致企业融资环境趋紧

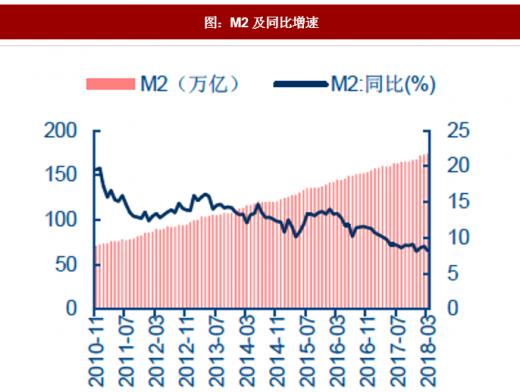

在自有资金不足的情况下,煤企还可以通过融资的方式来获取资金。前几年煤炭行业处于下行周期时,煤企通过大举借钱融资来维持生产经营,从而造成企业高负债率。自 2016 年国家推行去杠杆政策以来,M2 同比增速逐步下滑,资金面愈加收紧;叠加企业的中长期贷款维持高位(长期贷款达 10 亿元及以上的上市煤企有 16 家),煤企的融资环境也逐渐趋紧。

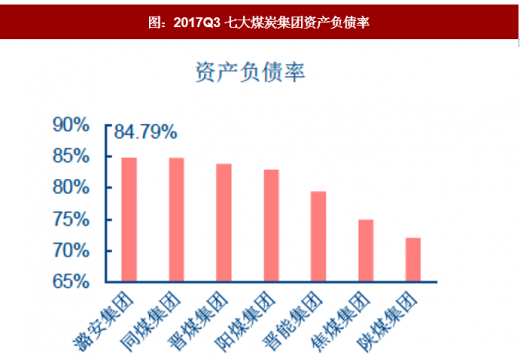

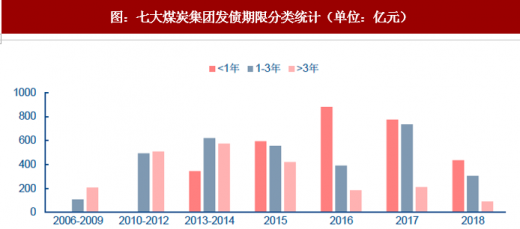

与此同时,煤炭集团整体并未走出困境,根据 2017 年 Q3 的数据,七大煤炭集团总资产 19856.26 亿元,总负债 15754.05 亿元,资产负债率高达 79.34%,较 2015 年资产负债率 82.20%仅下降 2.86pcts。集团高负债率的情况下吸引资金也较为困难,我们可以看到,在 2006-2015 年,煤企尚可以通过发行长期债券来融资(期限大于 3 年,因为煤矿建设周期少则 3 年,长则 5-6 年),而现在基本以发行中短期债券为主。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。